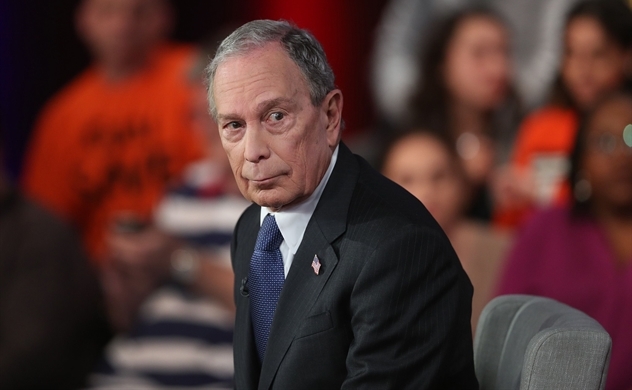

Các nhà đầu tư nước ngoài đặt cược vào tầng lớp trung lưu đang phát triển của Ấn Độ, trong khi các đối tác trong nước lại thu mình. Ảnh: Nikkei Asia.

Startup công nghệ Ấn Độ sẵn sàng trở lại "cuộc đua" IPO?

Theo Nikkei Asia, tương lai IPO của nhiều startup công nghệ Ấn Độ phụ thuộc rất lớn vào các nhà đầu tư nước ngoài, khi mà các quỹ trong nước vẫn thận trọng trước việc rót vốn cho các dự án mạo hiểm non trẻ thua lỗ.

Trong nửa đầu năm, các nhà đầu tư nước ngoài đã tăng gần gấp 3 lần thị phần đang nắm giữ tại 3 startup công nghệ của Ấn Độ, lên 33,3% của ứng dụng giao đồ ăn Zomato, 22,7% của công ty logistics Delhivery và 16,8% của nhà cung cấp dịch vụ tài chính Paytm. Ngoài ra, thị phần của họ trong công ty khởi nghiệp bảo hiểm Policybazaar đã tăng gấp đôi lên gần 30%. Đối với công ty phong cách sống Nykaa, con số này tăng gấp rưỡi lên 10%.

Để so sánh, các tổ chức trong nước vào tháng 6 sở hữu 9,9% Zomato, 14,6% Delhivery, 3,5% Paytm, 15,4% Policybazaar và 11,6% Nykaa.

Theo các nhà phân tích, số liệu trên cho thấy việc các nhà đầu tư nước ngoài đã phần nào quen với các công ty niêm yết được định giá cao nhưng thua lỗ, đặc biệt là ở Mỹ, đồng thời chỉ ra sự dè dặt của nhà đầu tư trong nước đối với những dự án đầu tư mạo hiểm tương tự.

Ông Kranthi Bathini, Giám đốc Chiến lược vốn cổ phần tại công ty tư vấn WealthMills Securities, cho biết: “Các nhà đầu tư nước ngoài rất hào hứng với triển vọng ngày càng tăng của nền kinh tế Ấn Độ. Họ quen với việc nhìn thấy những doanh nghiệp như vậy ở nước ngoài hơn là các nhà đầu tư trong nước”.

_21438170.png) Một số công ty có giá trị lớn như nhà bán lẻ đồ chăm sóc trẻ em FirstCry, công ty khởi nghiệp khách sạn Oyo, nhà bán lẻ kính mắt Lenskart, công ty di động Ola và công ty giao đồ ăn Swiggy đã khôi phục kế hoạch IPO. Nhà cung cấp dịch vụ tài chính Navi và thương hiệu hàng tiêu dùng Mamaearth đã nhận được sự chấp thuận của cơ quan quản lý để IPO.

Một số công ty có giá trị lớn như nhà bán lẻ đồ chăm sóc trẻ em FirstCry, công ty khởi nghiệp khách sạn Oyo, nhà bán lẻ kính mắt Lenskart, công ty di động Ola và công ty giao đồ ăn Swiggy đã khôi phục kế hoạch IPO. Nhà cung cấp dịch vụ tài chính Navi và thương hiệu hàng tiêu dùng Mamaearth đã nhận được sự chấp thuận của cơ quan quản lý để IPO.

Những công ty khởi nghiệp này đã hoãn kế hoạch niêm yết vào năm ngoái trong bối cảnh thị trường chứng khoán suy thoái do chiến tranh Nga - Ukraine và các Ngân hàng Trung ương trên thế giới tăng lãi suất mạnh. Triển vọng của họ cũng bị ảnh hưởng bởi sự thờ ơ nói chung đối với các công ty công nghệ niêm yết thua lỗ.

Các công ty khởi nghiệp chuẩn bị IPO của Ấn Độ đang hy vọng tận dụng sự phục hồi của thị trường, do tốc độ tăng trưởng vượt trội so với các đối thủ châu Á như Việt Nam, Thái Lan, Indonesia và Philippines, trong khi Trung Quốc có dấu hiệu rơi vào tình trạng suy thoái.

Dòng vốn nước ngoài sẽ rất quan trọng đối với một số đợt IPO, đặc biệt là các công ty “nặng ký” như Oyo, Firstcry hay Swiggy, với số vốn điều lệ tại thời điểm lên sàn bắt buộc phải dao động từ 500 triệu đến 1 tỉ USD, theo một số CEO trong ngành.

IPO ở Ấn Độ đạt đỉnh điểm vào năm 2021, khi 63 công ty niêm yết trên các sàn giao dịch chứng khoán chính, huy động được 1.180 tỉ rupee. Hơn 59 doanh nghiệp nhỏ được niêm yết trên các sàn giao dịch dành cho hoạt động kinh doanh với số vốn dưới 250 triệu rupee. Các đợt IPO của các SME (doanh nghiệp vừa và nhỏ) này đã huy động được 7,46 tỉ rupee.

Về số lượng giao dịch, các đợt chào bán công khai năm nay chủ yếu là của các SME. Theo nền tảng dữ liệu Prime Database, từ tháng 1 đến tháng 8, có tới 99 đợt IPO trong số này đã huy động được 24,52 tỉ rupee. Trong cùng khoảng thời gian đó, 22 công ty niêm yết trên các sàn giao dịch chính, huy động được 150,52 tỉ rupee.

Dòng vốn nước ngoài

Các tổ chức nước ngoài đã tăng cường đầu tư vào Ấn Độ khi họ chuyển sang các thị trường mới nổi nhằm tìm kiếm lợi nhuận sinh lợi, sau khi các Ngân hàng Trung ương tạm dừng tăng lãi suất. Khoản đầu tư của quỹ nước ngoài vào cổ phiếu Ấn Độ từ tháng 1 đến tháng 8 đạt 1.350 tỉ rupee. Năm trước, những bên này cũng là người bán ròng.

_21445558.png) |

Theo Prime Database, các tổ chức nước ngoài trong tháng 6 chiếm 37,85% cổ phiếu tự do thị trường vốn Ấn Độ, trong khi các nhà đầu tư trong nước nắm giữ 32,1%. Các nhà quảng bá công ty, nhà đầu tư cổ phần tư nhân, cổ đông bán lẻ và những người khác chiếm phần còn lại.

Sự hồi sinh IPO là rất quan trọng đối với các công ty khởi nghiệp và đầu tư mạo hiểm của Ấn Độ. Đất nước này đã thu hút hàng tỉ USD vốn tư nhân trong thập kỷ qua khi các quỹ đầu tư mạo hiểm đặt cược vào tầng lớp trung lưu đang phát triển và dân số hiểu biết về internet ngày càng tăng. Tuy nhiên, việc thiếu các giải pháp sinh lợi đã đặt ra câu hỏi về khả năng tạo ra lợi nhuận của thị trường này.

Công ty tư vấn Bain & Co. tính toán lượng vốn đầu tư mạo hiểm bị rút ra khỏi Ấn Độ từ năm 2015-2020 là 19,3 tỉ USD. Vào năm 2021, một năm tốt bất thường, các quỹ đầu tư mạo hiểm đã bán số cổ phiếu trị giá khoảng 9,5 tỉ USD. Nhưng vào năm 2022, lợi nhuận giảm xuống dưới 4 tỉ USD, với khoảng 47% trong số đó đến từ việc bán cổ phiếu thứ cấp.

Có thể bạn quan tâm:

Đĩa cơm gà Singapore và câu chuyện lạm phát

Nguồn Nikkei Asia

English

English

_81610306.png?w=158&h=98)