Theo Statista dự báo, năm 2024, doanh thu trên thị trường chăm sóc gia đình và giặt ủi tại Việt Nam lên tới 2,8 tỉ USD. Ảnh: Quý Hòa

Lixco trở lại bằng nhãn hàng riêng

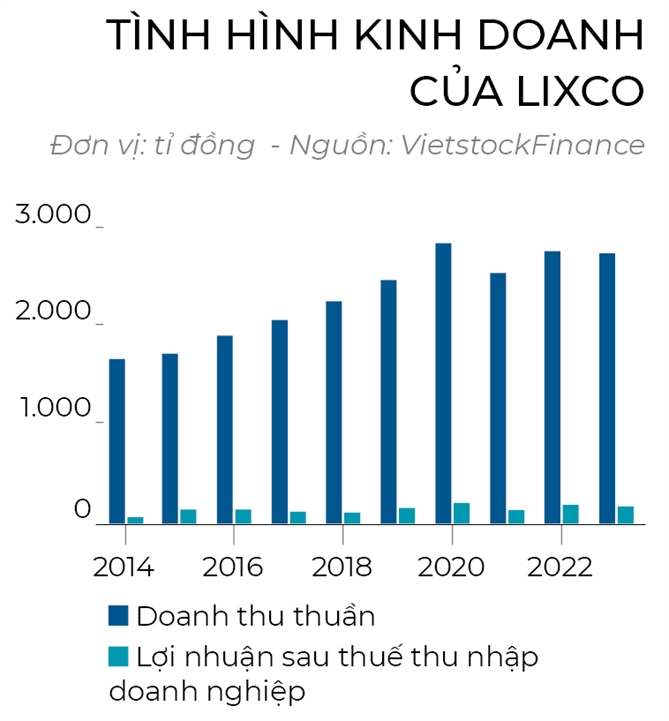

Tại Đại hội cổ đông năm 2024, Công ty Bột giặt Lix (Lixco) đã thông qua việc chi 97,2 tỉ đồng để trả cổ tức năm 2023, tương ứng tỉ lệ 30%. Tính ra, Lixco đã duy trì trả cổ tức bằng tiền cho cổ đông từ khi niêm yết năm 2009 tới nay, tỉ lệ dao động từ 30-40%, cao nhất lên tới 50% vào năm 2015. Năm 2024 Lixco đặt kế hoạch doanh thu 2.872 tỉ đồng, tăng gần 3% so với năm trước. Lãi sau thuế dự kiến giảm hơn 2% còn 240 tỉ đồng. Kết thúc quý I/2024, doanh thu thuần đạt 729,5 tỉ đồng, tăng 8% so với cùng kỳ. Trừ giá vốn, Công ty lãi gộp 159 tỉ đồng, tăng 4%.

Đi tìm tăng trưởng mới

Những con số trên cho thấy tình hình kinh doanh thuận lợi của hãng bột giặt có bề dày lịch sử tại Việt Nam. Lixco tiền thân là Công ty Kỹ nghệ Hóa phẩm Huân Huân ra đời vào năm 1972, sau đó chuyển thành Công ty Bột giặt Lix vào năm 1992 rồi chuyển sang mô hình cổ phần hóa vào năm 2003. Nhiều năm qua, Lixco vẫn duy trì chiến lược “2 chân”, vừa gia công vừa phát triển kênh phân phối riêng. Trong đó, từ năm 2000 Lixco bắt đầu gia công cho Unilever mỗi năm hàng ngàn tấn bột giặt. Thời điểm này, tỉ lệ gia công chiếm tới 70% doanh thu của Công ty.

Tuy nhiên, gần đây, Lixco đẩy mạnh mảng sản xuất sản phẩm thương hiệu riêng mà theo ông Cao Thành Tín, Tổng Giám đốc Lixco, “là để tăng trưởng cao hơn con số 10%”. Dấu ấn của chiến lược mới này là sự xuất hiện của hàng loạt sản phẩm nhãn hiệu Lix gồm bột giặt, nước giặt, nước xả, nước rửa chén, nước lau sàn, nước tẩy Javel, nước lau kính, gel rửa tay khô, nước tẩy toilet... Với giá bán chỉ bằng 30-40% so với Unilever và P&G, các nhãn hàng này có được lợi thế ở phân khúc trung bình, đặc biệt ở nông thôn. Báo cáo của Kantar Worldpanel cho thấy, Lixco giữ vị trí thứ 4 trong lĩnh vực chăm sóc gia đình ở nông thôn.

_271049929.png) |

Lixco cũng gia tăng ưu thế khi sở hữu 3 nhà máy sản xuất quy mô lớn với dây chuyền máy móc hiện đại tại TP.HCM, Bình Dương và Bắc Ninh với tổng công suất 450.000 tấn/năm. Hiện nay, sản phẩm của Lixco có mặt tại các hệ thống siêu thị lớn như Co.opmart, Mega Market, Lotte, Aeon, WinMart, Bách Hóa Xanh, Satra, Emart, Go & Top Market, BRGMart...

Trên thị trường, bột giặt Lix từng vượt qua thị phần P&G, xếp sau Unilever. Còn ở phân khúc chất tẩy rửa lỏng, hãng này bám đuổi Unilever và Mỹ Hảo. Từ mảng bột giặt và tẩy rửa, lãnh đạo Công ty cho biết định hướng mở rộng thị trường và phát triển thương hiệu Lix với các dòng sản phẩm mới như mỹ phẩm Bondy Care và Iron&Stone, phát triển kênh Horeca (nhà hàng, khách sạn)... Với hệ thống phân phối 100 nhà phân phối cấp 1, khoảng 35.000 điểm bán lẻ, Lixco đang dần quay lại thị trường bằng thương hiệu riêng cho các sản phẩm chăm sóc cá nhân và gia đình.

Cuộc đua của thương hiệu nội

Tại thị trường xuất khẩu, Lixco tập trung cho 2 nhóm nhãn hàng: Lix và OEM (gia công). Với nhãn hàng Lix, Công ty phối hợp với nhà phân phối ở các thị trường trọng điểm như Campuchia, Philippines, Caribe. Công ty cũng tìm kiếm khách hàng mới, thị trường mới như Trung Quốc, Guyana, Mỹ, Nigeria, Ghana...

Cùng với các công ty bột giặt khác, Lixco cũng đang có lợi thế để đẩy mạnh xuất khẩu vào EU vì theo cam kết trong EVFTA, thuế suất nhập khẩu các mặt hàng chất giặt rửa từ Việt Nam vào EU được điều chỉnh từ 4% về 0%. Công ty Chứng khoán SSI dự báo, lợi thế về thuế suất sẽ giúp gia tăng kim ngạch xuất khẩu các mặt hàng chất giặt rửa, hóa chất vào EU trong thời gian tới.

Dù tình hình đang tiến triển nhưng các công ty như Lixco vẫn bị cạnh tranh gay gắt trước các đối thủ trong và ngoài nước. Tất nhiên, sức ép luôn đến từ 2 đối thủ khổng lồ là Unilever và P&G áp đảo với 71% thị phần, tương đương thu hơn 50.000 tỉ đồng mỗi năm. Phần nhỏ còn lại của miếng bánh được chia cho hàng loạt thương hiệu nội như Aba, Lixco, Bột giặt NET, Vico, Mỹ Hảo... Đây cũng chính là những thương hiệu có nhiều nỗ lực thoát phận gia công cho nước ngoài.

Gần đây, Masan HPC, công ty con của Công ty Cổ phần Hàng tiêu dùng Masan (Masan Consumer) sau khi nắm quyền kiểm soát Netco, đã tạo thêm đối trọng cho bột giặt nội địa với hàng loạt sản phẩm bột giặt Joins, Super Net, nước giặt Chanté, Sopa, nước rửa chén Homey, sữa tắm La’Petal... Nếu so với mốc năm 2019, sau 4 năm, doanh thu của Netco đã gấp 1,5 lần và lợi nhuận gấp 2,1 lần.

|

Theo Statista dự báo, năm 2024, doanh thu trên thị trường chăm sóc gia đình và giặt ủi tại Việt Nam lên tới 2,8 tỉ USD. Dự kiến thị trường sẽ có tốc độ tăng trưởng hằng năm là 4,2% (CAGR 2024-2029) thu hút sự cạnh tranh quyết liệt.

Khi các nhà sản xuất nội địa tung ra nhãn hàng riêng, cả Unilever hay P&G đều tạo thêm áp lực cạnh tranh với các chương trình khuyến mãi hoặc tạo ra giá trị gia tăng, giá trị xúc cảm cho người mua bằng lợi thế thương hiệu toàn cầu. Điều này được ông Lương Vạn Vinh, Tổng Giám đốc Công ty Hóa mỹ phẩm Mỹ Hảo, cho biết, các thương hiệu ngoại mỗi năm chi từ hàng chục đến hàng trăm tỉ đồng để quảng cáo, thì Mỹ Hảo 1 năm tối đa chưa tới 2 tỉ đồng, chỉ bằng 1-2% của đối thủ. “Thế nên lâu dần, hàng Việt chưa vào đến cửa siêu thị đã bị đánh dạt ra ngoại ô, các tỉnh lẻ”, ông Vinh nói.

Áp lực khác cho các thương hiệu nội địa như Lixco gia tăng khi giá cả hóa chất biến động, buộc họ phải tìm kiếm tăng trưởng thông qua cắt giảm chi phí sản xuất (phát triển theo chiều dọc) hoặc mở rộng đầu tư các sản phẩm truyền thống và mới (phát triển theo chiều ngang).

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)