Chen chân vào chuỗi giá trị hàng không

Chuỗi giá trị ngành hàng không ở Việt Nam sẽ được cải thiện đáng kể trong thời gian tới, trên bầu trời và cả dưới mặt đất, khi ngày càng nhiều nhà đầu tư nội và ngoại nhảy vào.

Cuộc đổ bộ vào “thượng nguồn”

Sự bùng nổ của thị trường hàng không Việt đã kéo theo nhiều dòng vốn đầu tư chảy vào Việt Nam. Không chỉ là những dự án liên doanh thành lập hãng hàng không nội địa của Air Asia với Thiên Minh, mà đích đến của dòng vốn ngoại còn là lĩnh vực sản xuất trong chuỗi giá trị của ngành hàng không. Mới đây, Tập đoàn UAC (Universal Alloy Corporation - Mỹ) dự kiến sẽ đầu tư xây dựng nhà máy tại Đà Nẵng, sản xuất khoảng 4.000 trong tổng số 5 triệu chi tiết máy bay các loại để xuất khẩu. Tập đoàn chuyên sản xuất linh kiện máy bay có lịch sử hoạt động hơn nửa thập kỷ đã có nhiều năm cung cấp linh kiện cho các nhà sản xuất máy bay như Boeing, Airbus, ATR, hay Bombardier.

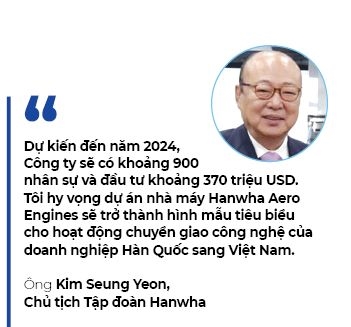

Trước đó, cuối năm 2018, nhà máy Hanwha Aero Engines tại Khu công nghệ cao Hòa Lạc với tổng vốn đầu tư 200 triệu USD đã đi vào hoạt động. Là thành viên của Tập đoàn Hanwha (Hàn Quốc), các sản phẩm của nhà máy này sẽ được cung cấp cho các nhà sản xuất động cơ máy bay quốc tế như General Electric (GE), Pratt & Whitney (PW) và Rolls-Royce.

|

Trên thực tế, đã có nhiều doanh nghiệp FDI sản xuất linh kiện máy bay đặt nhà máy tại Việt Nam. Điển hình như MHI Aerospace Vietnam, thuộc Tập đoàn Mitsubishi (Nhật) hoạt động từ năm 2009, đang lắp ráp cửa khoang hành khách cho máy bay Boeing 777 và cánh tà cho dòng máy bay Boeing 737. Hay như trước đó, nhà máy Nikkiso Việt Nam đã đảm nhận một vài linh kiện cho Airbus vào năm 2014.

Một tên tuổi khác nhiều tiếng tăm hơn là GE cũng có nhiều hoạt động liên quan đến lĩnh vực hàng không ở Việt Nam. Không chỉ là nhà sản xuất động cơ lớn trên thế giới, tập đoàn này còn tham gia vào rất nhiều mắc xích trong chuỗi giá trị ngành hàng không. Điển hình như GE Capital Aviation Services, là một trong những công ty cho thuê máy bay lớn nhất trên thế giới. Đây là một trong lĩnh vực kinh doanh mang lại lợi nhuận đáng kể cho tập đoàn.

Có thể thấy với tốc độ tăng trưởng ngành hàng không hiện nay ở Việt Nam, cùng vị thế chiến lược ở khu vực Đông Nam Á, nhiều tập đoàn lớn đã tranh thủ “đón lõng” đầu tư vào lĩnh vực sản xuất linh kiện, phụ tùng máy bay, là một mắt xích trong chuỗi giá trị ngành hàng không mà doanh nghiệp Việt Nam chưa từng “mơ” được tham gia. Trên thực tế, không chỉ có các công ty sản xuất linh kiện thứ ba mà ngay cả các hãng sản xuất máy bay lớn như Airbus hay Boeing đều thích thị trường Việt Nam, vì nhiều lý do, mà một trong số đó là việc các hãng hàng không đua nhau mở rộng đội bay. Mới đây, trong chuyến viếng thăm của Tổng thống Mỹ Donald Trump, VietJet Air và Bamboo Airways lại tiếp tục đặt thêm 110 chiếc máy bay.

|

Hồi đầu năm 2018, Airbus đã có thư gửi Chính phủ ngỏ ý thành lập trung tâm sản xuất tại Việt Nam cùng một đối tác khác. Theo đó, trung tâm này sẽ là đơn vị duy nhất trong khu vực Đông Nam Á, chuyên sản xuất bộ dây đai an toàn bằng điện được lắp trên dòng máy bay Airbus A320. Với tham vọng chuyển giao cả quy trình sản xuất, đây được xem là “giấc mơ” mới đối với ngành công nghiệp hàng không. Có thể thấy, điều các tập đoàn quốc tế nhắm đến cuối cùng vẫn chỉ là nơi lắp ráp có nhân công giá rẻ và nhận được nhiều ưu đãi.

Nhưng điều này cũng không che giấu được thực tế là Việt Nam đang ngày càng thu hút nhiều công ty FDI trên thế giới vào lĩnh vực trong chuỗi giá trị ngành hàng không mà doanh nghiệp Việt chưa từng chen chân vào được.

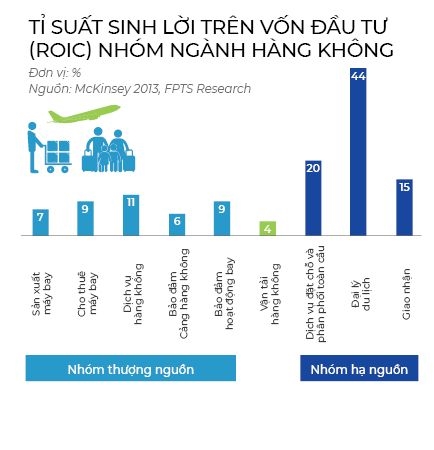

Báo cáo của Công ty Chứng khoán FPTS cho thấy ngành hàng không có thể chia chuỗi giá trị theo 3 nhóm chính: bao gồm nhóm “thượng nguồn”, “hạ nguồn” và nhóm đặc thù “bay trên bầu trời” là vận tải hàng không. Theo đó, chuỗi giá trị này bao gồm các yếu tố đầu vào là các nhà sản xuất máy bay, cho thuê tài chính, dịch vụ hàng không, nhân công và nhiên liệu, còn đầu ra bao gồm các dịch vụ vận tải và phụ trợ khác.

Cụ thể hơn, “thượng nguồn” có thể phân ra thành lĩnh vực sản xuất máy bay, cho thuê tài chính, cảng hàng không, dịch vụ đảm bảo hoạt động bay (ANSP), dịch vụ phục vụ mặt đất, suất ăn hàng không. Còn nhóm “hạ nguồn” chủ yếu là dịch vụ đại lý du lịch, giao nhận, đại lý vận chuyển hàng hóa hàng không.

|

Tại Việt Nam, lĩnh vực cho thuê máy bay hiện chỉ có VALC, đối tác là các hãng hàng không trong nước thuê lại để khai thác (trong đó Vietnam Airlines là khách hàng chính). Trừ hoạt động sản xuất, nhóm “thượng nguồn” lẫn “hạ nguồn” góp mặt gần như đầy đủ các doanh nghiệp Việt, vì đặc thù liên quan đến “tài nguyên” sẵn có của mỗi quốc gia.

Tuy nhiên, dù thị trường hàng không Việt Nam tăng trưởng mạnh mẽ trong thời gian qua, nhưng cũng không khó để nhận thấy hầu hết các mắc xích trong chuỗi giá trị đều gặp khó khăn vì cạnh tranh quốc tế ngày càng gay gắt hơn. Thống kê của FPTS cho thấy tính đến năm 2017, có đến 55 hãng hàng không nước ngoài với gần 100 đường bay quốc tế. Sau khi hình thành cơ bản mạng bay nội địa (vẫn hạn chế các nhà đầu tư ngoại), các hãng hàng không nội bắt đầu mở rộng nhiều điểm đến quốc tế, nhưng đồng thời sẽ vấp phải sự cạnh tranh khốc liệt hơn với các hãng hàng không có tên tuổi lâu năm khác.

Trong khi đó, với mảng vận tải hàng hóa, hiện có 4 hãng hàng không trong nước cũng cạnh tranh vận chuyển hàng hóa từ TP.HCM đến Hà Nội, nhưng thị phần thì nghiêng hẳn về các doanh nghiệp nước ngoài. Nếu giai đoạn 2011-2013, thị phần các hãng hàng không Việt Nam ổn định khoảng gần 20% thì đến năm 2017 chỉ còn 9,7%. Các công ty chuyển phát nước ngoài (như DHL, FedEx, Kerry Express) có nhà ga riêng nằm ở Tân Sơn Nhất. Mặc dù giao nhận hàng hóa vẫn chiếm thị phần nhỏ trong vận tải hành khách nói chung, nhưng cuộc chơi hầu như vẫn thuộc về khối ngoại.

Vẽ lại chuỗi hàng không

Hiện tại, có thể thấy rằng không có doanh nghiệp Việt nào đủ tiềm lực để đầu tư vào lĩnh vực sản xuất trong chuỗi giá trị ngành hàng không, nhưng ngược lại với những mắt xích khác, các nhà đầu tư Việt lại tỏ ra rất năng động. Điển hình là VietJet Air đã chia đôi thị phần hàng không với Vietnam Airlines trong vài năm gần đây. Vận tải hàng không cũng đã xuất hiện thêm “tân binh” Bamboo Airways đã thực hiện những chuyến bay đầu tiên.

Chưa hết, kế hoạch liên doanh của ông chủ Thiên Minh Group với AirAsia cũng đang dần trở thành hiện thực. Tất nhiên, đầu tư vào hãng bay không phải là chuyện đơn giản. Bài học của Air Mekong vẫn còn đó, cho dù tiềm năng thị trường là không thể phủ nhận. “Ngành vận tải hàng không tại Việt Nam chỉ mới ở giai đoạn đầu của quá trình phát triển”, báo cáo của FPTS nhận định.

Phân tích của các chuyên gia trong ngành cho biết nguyên nhân chủ yếu là nhờ bối cảnh ngành hàng không thế giới phục hồi, trong khi Việt Nam nằm trong khu vực hàng không năng động của châu Á - Thái Bình Dương (chiếm 33% thị phần vận tải hành khách và 37% thị phần vận tải hàng hóa của thế giới), hoạt động đầu tư dòng vốn FDI và du lịch vẫn đang tăng trưởng mạnh.

|

Tuy nhiên, đầu tư vào lĩnh vực hàng không còn rất rộng mở, chứ không đơn thuần chỉ là những chuyến bay trên bầu trời. Điển hình có thể kể đến là lĩnh vực cảng hàng không, hiện đang được khuyến khích đầu tư. Năm ngoái, sân bay quốc tế Vân Đồn, sân bay tư nhân đầu tiên, đã đi vào khai thác do Tập đoàn Sun Group làm chủ đầu tư. Hay “ông chủ hàng hiệu” Jonathan Hạnh Nguyễn cũng kiếm bộn tiền nhờ độc quyền ở các cửa hàng miễn thuế. Kế hoạch xây dựng sân bay Long Thành cũng là một cuộc chơi rất lớn mà chưa dự kiến thay đổi đáng kể ngành chuỗi giá trị ngành hàng không hiện nay.

“Ngành cảng hàng không và dịch vụ hàng không trên thực tế đang được hưởng lợi từ sự tăng trưởng của vận tải hàng không. Cảng hàng không Việt Nam còn rất non trẻ và có tiềm năng lớn để cải thiện doanh thu, với động lực thúc đẩy chính của cảng hàng không là tăng trưởng lượng hành khách”, báo cáo FPTS nhận định.

|

Doanh thu của cảng hàng không có thể kể đến rất nhiều hạng mục, chẳng hạn như các hoạt động liên quan đến hàng không như cất hạ cánh, phục vụ hành khách, xếp dỡ hàng hóa, phí đổ máy bay, phí hàng không khác như quầy ăn uống, quảng cáo, cho thuê bãi đầu xe. Một điểm đáng chú ý khác là cơ hội đầu tư vào lĩnh vực hàng không với nhiều doanh nghiệp ở cả “thượng nguồn” hay “hạ nguồn” vẫn còn rất lớn, vì phải thoái vốn nhà nước theo lộ trình đã được đưa ra.

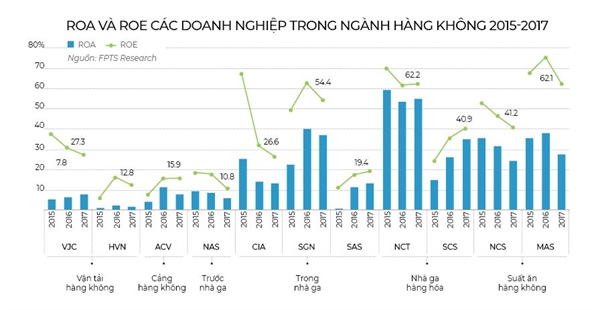

Điển hình như câu chuyện Tổng Công ty Cảng Hàng không Việt Nam (ACV) hiện đang khai thác độc quyền 21 cảng hàng không trên khắp nước. Trước đó, Aeroport de Paris (Pháp) đã ngỏ ý mua cổ phần của ACV. Trong tương lai, việc thoái vốn khỏi ACV và nhiều công ty hoạt động trong lĩnh vực dịch vụ hàng không sẽ là điểm nhấn. Có thể kể đến tên của các doanh nghiệp dịch vụ hàng không hiện đã tư nhân hóa như Công ty Cổ phần Dịch vụ hàng không sân bay Tân Sơn Nhất (SASCO), hay Công ty Giao nhận Hàng hóa Nội Bài (NCT), Công ty Cổ phần Suất ăn hàng không Nội Bài (NCS).

|

Các dịch vụ “ăn theo” hàng không được kỳ vọng sẽ mang lại lợi nhuận lớn và sẽ góp phần thay đổi đáng kể cách thức kinh doanh trong bối cảnh Việt Nam ngày càng mở cửa nhiều hơn. Trên thực tế, bản thân các hãng hàng không cũng đã thay đổi đáng kể mô hình trong 5 năm trở lại đây. Chẳng hạn, VietJet Air hay Bamboo Airways “định dạng” bản thân là hàng không “kiểu mới” chứ không chỉ đơn thuần là giá rẻ. Trong khi đó, Vietnam Airlines vẫn duy trì là mô hình hãng bay truyền thống nhưng kết hợp cùng hãng hàng không giá rẻ Jetstar.

Tuy nhiên, thống kê của McKinsey (2013) cho thấy các hãng vận tải hàng không là nhóm có tỉ suất sinh lời trên vốn đầu tư (ROIC) thấp nhất, bình quân chỉ 4%, trong khi phân khúc hạ nguồn bình quân đạt 14-44%. Còn các dịch vụ khác trong phân khúc “thượng nguồn” lại có ROIC dao động trong khoảng 6-11%, cao nhất là các dịch vụ phục vụ mặt đất, suất ăn hàng không, báo cáo của FPTS dẫn lại.

Nguyên nhân đáng kể là do chi phí đầu tư và hoạt động của các đội bay quá lớn, trong khi biến động giá nguyên liệu đầu vào lại không nhỏ, giá vé ngày càng cạnh tranh hơn. Vì vậy, các doanh nghiệp Việt sẽ dồn sức nhiều hơn vào cuộc chơi hạ tầng và các lĩnh vực dịch vụ khác, hơn là kỳ vọng nhiều vào việc dòng vốn FDI sẽ góp phần thay đổi ngành công nghiệp hàng không tại Việt Nam.

English

English

_81610306.png?w=158&h=98)