Theo báo cáo Metric nửa đầu năm 2023, TikTok Shop có doanh thu đạt hơn 648 triệu USD. Ảnh: Quý Hòa.

Chảo lửa Ecommerce

Bùng nổ ở Việt Nam từ năm 2012, sau hơn 1 thập kỷ, thế trận thương mại điện tử ở Việt Nam đã hoàn toàn thuộc vào nhóm ngoại nhờ nguồn lực tài chính dồi dào từ công ty mẹ. Cuộc đua vẫn chưa có dấu hiệu dừng lại khi Temu được cho là cái tên mới nhất tham gia thị trường. Trong viễn cảnh đó, đâu là cơ hội để các doanh nghiệp nội địa có thể phát triển trong thập kỷ tới?.

Thế thua trên sân nhà

Sau 5 năm là thành viên mua sắm thường xuyên trên Tiki, anh Viễn Phương, Giám đốc một công ty ở quận Bình Thạnh, TP.HCM đã dừng mua hàng trên sàn này vào cuối năm 2023. Trước đây, anh chọn Tiki vì có chương trình giao hàng 2 giờ. Nhưng trên thực tế, không phải đơn hàng nào cũng đạt được thời gian giao hàng như vậy nên anh chuyển sang sử dụng dịch vụ hỏa tốc của Shopee với giá cạnh tranh và thời gian giao hàng tốt hơn.

Ngoài ra, những nhập nhằng giữa Tiki và Astra, một ứng dụng đổi điểm dựa trên công nghệ blockchain dẫn đến dừng hoạt động vào tháng 11/2023 cũng tác động đến quyết định dừng sử dụng Tiki của anh Phương.

Theo một cuộc khảo sát nhỏ của NCĐT với các tín đồ mua sắm trực tuyến ở TP.HCM, đa phần cho biết đã rời bỏ sàn thương mại điện tử một thời nằm trong top đầu lượng truy cập ở Việt Nam và tìm đến các sàn thương mại điện tử nước ngoài như Shopee (Singapore), Lazada (Trung Quốc).

“Lý do chính của việc chuyển sang các sàn khác là hàng hóa đa dạng, giá cạnh tranh, giao hàng nhanh và nhiều chương trình khuyến mãi hơn”, Quỳnh Như, nhân viên văn phòng tại quận 2, cho biết.

Việc bị bỏ lại của Tiki là một điều nuối tiếc cho đại diện có xuất thân từ Việt Nam. Xuất phát điểm với việc kinh doanh sách trực tuyến như Amazon, Tiki đã trải qua nhiều vòng gọi vốn quan trọng với các doanh nghiệp trong và ngoài nước từ khi thành lập để trụ lại trên chảo lửa thương mại điện tử Việt Nam giai đoạn 2012-2017.

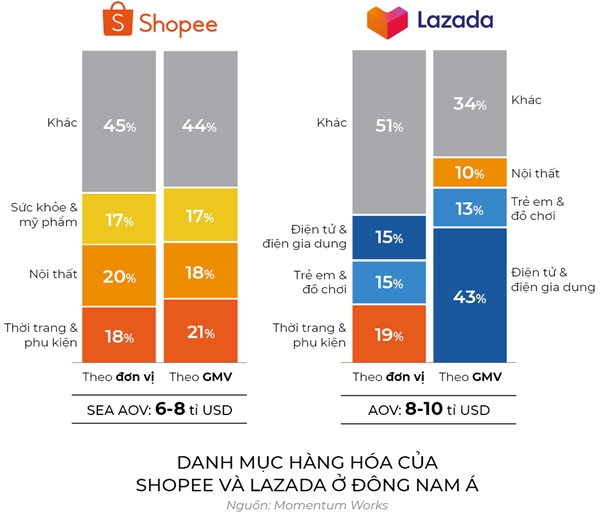

Sự xuất hiện nhà đầu tư JD.com, công ty bán lẻ lớn của Trung Quốc, vào năm 2017 tưởng chừng sẽ giúp Tiki tiếp tục cuộc đua thương mại điện tử nhưng khoảng cách của đơn vị này với vị trí số 1 và 2 ngày càng được nới rộng. Theo thống kê của Momentum Works năm 2022, Tiki đứng thứ 3 ở Việt Nam về GMV (tổng giá trị hàng hóa) với 4% thị phần, còn Shopee và Lazada lần lượt là 63% và 23%.

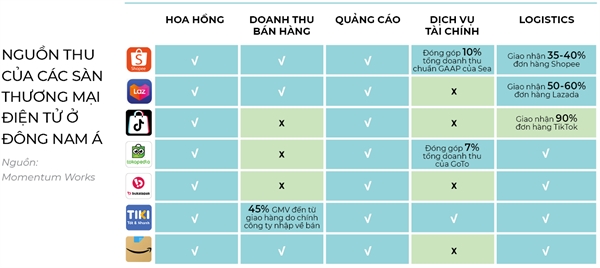

Đến quý II/2023, báo cáo từ Metric cho thấy sự trỗi dậy của TikTok Shop đã lấy đi vị trí thứ 2 của Lazada và chính thức đẩy Tiki khỏi Top 3 sàn thương mại điện tử ở Việt Nam. Thật ra, không chỉ riêng thị trường Việt Nam, bộ 3 Shopee, Lazada và TikTok Shop đã chiếm vị trí dẫn đầu ở Thái Lan, Malaysia và Philippines. Thậm chí Shopee và Lazada còn độc chiếm vị trí số 1 và 2 ở các quốc gia Đông Nam Á, trừ Indonesia. Kết quả này có được nhờ sự hẫu thuẫn tài chính mạnh mẽ của Alibaba và Sea.

|

Theo website Ginee, trong giai đoạn 2018-2020 Alibaba đã rót 4,4 tỉ USD vào Lazada và bơm thêm hơn 2 tỉ USD vào năm 2020 nhưng không có chi tiết cụ thể về số tiền đã chi cho hoạt động. Về phần mình, giai đoạn 2018-2020 Shopee được đầu tư khoảng 6,6 tỉ USD cho cuộc đua thương mại điện tử.

Để so sánh, theo thống kê của Tech in Asia, Tiki huy động được xấp xỉ 500 triệu USD. Đây là một khoảng cách quá chênh lệch dẫn đến sự khác biệt về hoạt động kinh doanh và đầu tư giữa các đối thủ.

Thế lực mới trỗi dậy

Quay lại thời điểm năm 2016, Tiki là cái tên đối trọng của Lazada Việt Nam sau khi đơn vị này đã được Tập đoàn Alibaba (Trung Quốc) mua lại trước đó 1 năm. Ngay sau khi Lazada Việt Nam lần đầu công bố chỉ số GMV ở thị trường Việt Nam là hơn 5 triệu USD, Tiki.vn cũng xác nhận chỉ số GMV bám sát với con số hơn 4 triệu USD, đồng thời phát đi thông điệp cuộc đua thương mại điện tử ở Việt Nam vẫn chưa ngã ngũ.

Shopee thời điểm đó mới được thành lập hơn 1 năm bởi Garena (hiện là Sea). Từ doanh nghiệp phát hành game trực tuyến, Sea chuyển thành doanh nghiệp internet bằng cách mở thêm mảng thương mại điện tử Shopee (khai thác các thị trường là Singapore, Malaysia, Indonesia, Thái Lan, Philippines, Đài Loan và Việt Nam) và thanh toán trực tuyến AirPay.

Nhưng tốc độ phát triển của Shopee là điều các đối thủ không thể lường trước. Có 3 cách tiếp cận giúp Shopee tăng tốc ở Việt Nam nói riêng và Đông Nam Á nói chung. Đầu tiên là chiến lược Mobile First, Công ty đặt cược vào làn sóng di động, họ tin rằng mua và bán trên di động sẽ là xu thế tất yếu. Vì thế, Shopee thâm nhập vào các thị trường khác đều thông qua ứng dụng di động. Ở Việt Nam, phải đến giữa năm 2016, đơn vị này mới có phiên bản trên máy tính. Chiến lược trên đã giúp Shopee tiếp cận được cả khách hàng ở tỉnh, điều mà các doanh nghiệp đi trước phải tốn khá nhiều thời gian.

|

Thứ đến là lôi kéo khách hàng của Facebook. Từ năm 2013, việc kinh doanh trên Facebook đã rất nhộn nhịp ở Việt Nam nhưng nền tảng này chưa hỗ trợ các doanh nghiệp bán hàng như công cụ quản lý đơn hàng và giao nhận. Shopee đã khai thác khoảng trống này để thu hút người sử dụng là chủ cửa hàng.

Cuối cùng, quan trọng không kém đó là các chiến dịch hỗ trợ giao hàng với quy mô lớn. Sau khi cung cấp công cụ quản lý bán hàng những người kinh doanh trên Facebook ở Việt Nam, Shopee đưa ra lời mời hỗ trợ chi phí giao hàng với điều kiện khách hàng của họ phải đặt hàng qua ứng dụng này. “Đây là chính sách chiến lược của Shopee nhằm thu hút người sử dụng”, đại diện quản lý Shopee Việt Nam bấy giờ cho biết.

Trong giai đoạn 2015-2016, hãng này đã có 2 lần phát động chương trình hỗ trợ giao hàng ở Việt Nam. Lần đầu tiên là giảm 50% giá vận chuyển toàn quốc trong 15 tháng thử nghiệm. Lần thứ 2 bắt đầu từ đầu năm 2016, mỗi đơn hàng giá trị từ 7,5 USD (gần 200.000 đồng) trở lên sẽ được hỗ trợ 2 USD tiền vận chuyển trên toàn quốc. Theo nguồn tin của NCĐT, giá trị trung bình đơn hàng của Shopee hồi cuối năm 2015 là 8,1 USD. Với hơn 10.000 đơn hàng/ngày, ước tính mỗi ngày đơn vị này chi hơn 20.000 USD hỗ trợ giao hàng.

|

Năm 2017 Sea phát hành cổ phiếu lần đầu ra công chúng (IPO) ở sàn chứng khoán New York (Mỹ) và huy động được 884 triệu USD. Nguồn vốn này được đổ vào Shopee để tăng độ phủ, cụ thể là đầu tư vào hạ tầng giao nhận ở Đông Nam Á, song song đó là các chiến dịch trợ giá giao hàng, khuyến mãi để lôi kéo cả người bán hàng và người mua hàng.

Kết quả là năm 2018, Công ty Nghiên cứu thị trường Asia Plus trong báo cáo về thương mại điện tử Việt Nam giai đoạn 2016-2018, Shopee chính thức vượt mặt Lazada. Lazada, vốn được đánh giá là ứng cử viên cho vị trí dẫn đầu kể từ sau khi được Alibaba mua lại nhưng thực tế đã diễn ra ngược lại. Theo LatePost, khi Shopee ráo riết trợ giá giao hàng vào năm 2018, một chiến thuật cũ của Lazada, thì Alibaba đã cắt đứt khoản trợ cấp này ở nhiều quốc gia.

Quan trọng hơn, xung đột văn hóa từ các quản lý cao cấp của Alibaba với quản lý của Lazada các nước mới là điều kìm hãm sự phát triển của đơn vị này. Ví dụ như ngày 12/12/2018, Shopee đã mời Blackpink biểu diễn ở Jakarta (Indonesia), sau đó Tokopedia cũng làm điều tương tự.

Lazada Indonesia cũng muốn làm điều này nhưng họ không thuyết phục được các nhà quản lý của Alibaba chấp nhận chi cho một nhóm nhạc xa lạ với thị trường Trung Quốc biểu diễn ở Đông Nam Á. Cuối cùng họ dành ngân sách đó cho việc quảng cáo trên Facebook và Google, điều mà các nhà quản lý lúc bấy giờ nói với LatePost là không hiệu quả như Shopee.

Ở Việt Nam cũng diễn ra tình trạng tương tự khi ông Zhang Yixing đã áp dụng hệ thống quản lý từ trên xuống và bỏ qua góp ý của các nhà lãnh đạo địa phương lúc bấy giờ. Đỉnh điểm là trong một chiến dịch bán hàng, ông đã chi ra hàng trăm ngàn USD để mua giấy vệ sinh làm quà khuyến mãi, bỏ ngoài tai lời khuyên rằng Việt Nam và nhiều nước Đông Nam Á ít có thói quen sử dụng giấy vệ sinh. Kết quả là chỉ phần nhỏ số giấy này được “tiêu thụ”. Sau đó vị này được chuyển về Hàng Châu.

Tháng 6/2018 bà Peng Lei, 1 trong 18 người sáng lập Alibaba, đã viết trong bài phát biểu nội bộ rằng bà muốn nhắc nhở tất cả nhân viên Alibaba phải khiêm tốn vì còn nhiều điều phải học hỏi. “Mỗi quốc gia đều có triết lý riêng của mình”, bà Peng Lei viết.

Theo LatePost, việc luân chuyển nhân sự thường xuyên đã tác động đáng kể đến khả năng thực hiện kế hoạch chạy đua với Shopee của Lazada, không những thế còn ảnh hưởng đến việc kết nối với các đối tác bán hàng. Và mặc cho bà Peng Lei khuyên nhủ cho đến tận năm 2023, việc tái cơ cấu của Lazada vẫn được nhắc đến trong báo cáo thương mại điện tử của Momentum Works.

|

| Tốc độ phát triển của Shopee là điều các đối thủ không thể lường trước. Ảnh: TL |

Những tưởng cuộc đua thương mại điện tử ở Việt Nam nói riêng và Đông Nam Á nói chung đã yên vị thì khoảng giữa năm 2022, đến lượt TikTok tham gia với TikTok Shop. Theo báo cáo Metric nửa đầu năm 2023, TikTok Shop có doanh thu đạt hơn 648 triệu USD, lấy đi vị trí số 2 của Lazada ở Việt Nam chỉ sau 1 năm tham gia thị trường.

Tương tự như Shopee, sự bùng nổ của TikTok Shop đến từ 3 nguyên nhân. Thứ nhất, xuất phát điểm của TikTok là một nền tảng nội dung thiên về giải trí, nhu cầu này luôn cao hơn các nhu cầu mua sắm. Nói một cách đơn giản, khi cần mua sắm, người sử dụng mới nhớ đến Shopee, Lazada hay Tiki, còn với TikTok, họ “bị” dẫn từ nhu cầu giải trí sang mua sắm một cách hoàn toàn tự nhiên.

Quan điểm này đã được định lượng ở nhiều thị trường. Có đến 83% người dùng cho biết việc nhìn thấy các nội dung thịnh hành (trending content) trên TikTok thôi thúc họ mua hàng, theo nghiên cứu của Kantar. So với các nền tảng cạnh tranh khác, người dùng TikTok có khả năng mua hàng khi thấy chúng trên ứng dụng cao gấp 1,7 lần và 49% người dùng TikTok đã mua sản phẩm sau khi thấy chúng trên các quảng cáo hoặc các video đánh giá trên TikTok (số liệu do Adweek cung cấp).

Thứ 2 đến từ việc hưởng lợi rất lớn từ hạ tầng thương mại điện tử Việt Nam nhờ công sức của các đối thủ đi trước trong 10 năm qua. Đặc biệt là hạ tầng giao nhận, có ít nhất 4 đơn vị cung cấp dịch vụ giao hàng thương mại điện tử trên thị trường hiện nay để công ty này lựa chọn, rất khác với câu chuyện phải tự đi xây hạ tầng như Shopee, Lazada cách đây 1 thập kỷ. Do đó, đơn vị này rất mạnh tay tài trợ để thu hút người bán và người mua sử dụng nền tảng của mình.

Cuối cùng, các đối thủ đang trong giai đoạn tái cơ cấu và khấu hao chi phí như cổ phiếu của Shopee đã mất hơn 80% giá trị kể từ khi lập đỉnh. Tương tự, Alibaba, công ty mẹ của Lazada, cũng đã mất hơn 70% giá trị và vẫn đang trong quá trình tái cơ cấu để tìm lại đà tăng trưởng.

Cuộc chiến ở tiền tuyến

Nhìn lại chặng đường hơn 10 năm kể từ khi Lazada phát triển ở Đông Nam Á, đó là cuộc cạnh tranh của các doanh nghiệp có tiềm lực tài chính mạnh mẽ và lợi thế về quy mô. Đa phần đều xuất phát từ Trung Quốc và trở thành cánh tay nối dài cho hàng hóa Trung Quốc xuất khẩu sang khu vực Đông Nam Á. Trong bối cảnh đó, các doanh nghiệp nội địa như Tiki (Việt Nam), Tokopedia, Bukalapak (Indonesia) đang vật lộn để tìm ra sự khác biệt so với bộ 3 Shopee, Lazada và TikTok.

Cơ hội chỉ đến với nhóm nội địa khi bộ 3 nói trên vấp ngã nhưng dường như điều này khó có thể xảy ra trong thời gian ngắn. Theo Momentum Works, TikTok Shop đang phát triển rất ấn tượng nhờ sự hỗ trợ từ công ty mẹ. Các vấn đề đơn vị này gặp phải chủ yếu là kỹ thuật trong việc tích hợp tính năng bán hàng xen kẽ nội dung. Vấn đề này không quá nghiêm trọng và có thể giải quyết bằng thời gian và tăng đầu tư vào hạ tầng công nghệ.

|

Đối với Lazada, dù việc tái cơ cấu nhân sự diễn ra từ năm 2018 cho đến nay vẫn chưa giúp công ty này giành lại vị trí dẫn đầu nhưng theo Momentum Works, đây vẫn là đơn vị sở hữu nhiều tiềm năng khi nắm trong tay hạ tầng giao nhận nội bộ LEL mạnh mẽ và sự hậu thuẫn tích cực từ tập đoàn mẹ Alibaba, một doanh nghiệp top đầu về thương mại điện tử ở Trung Quốc.

Cuối cùng là Shopee. Trước áp lực của các cổ đông, Công ty đưa ra hàng loạt hành động cắt giảm như rút khỏi Ấn Độ, châu Âu và Mỹ Latinh, giảm tài trợ mảng giao đồ ăn, cắt giảm nhân sự và chi phí marketing... Kết quả là cuối năm 2023, mảng thương mại điện tử của Sea ghi nhận khoản lỗ 550 triệu USD, chỉ bằng 1/3 so với cùng kỳ năm ngoái.

Công ty kỳ vọng mảng thương mại điện tử sẽ hòa vốn vào nửa cuối năm 2024. Cũng như Lazada, chiến lược trong thời gian tới của Shopee là đầu tư mảng giao nhận nội bộ Shopee Express (hiện có hơn 360 trung tâm giao nhận hàng ở Đông Nam Á) để đảm bảo chất lượng dịch vụ giao nhận và đàm phán giá tốt hơn với bên thứ 3, song song đó là tiếp tục tăng độ phủ của công cụ thanh toán điện tử và hoạt động kinh doanh tín dụng.

Theo website Straitstimes, dịch vụ tài chính kỹ thuật số SeaMoney ghi nhận năm có lãi đầu tiên với 490,2 triệu USD, đảo ngược từ khoản lỗ hơn 270 triệu USD trong năm 2022. Đóng góp vào thành tích này phần lớn đến từ hoạt động kinh doanh tín dụng khi doanh thu tăng 44% từ 1,2 tỉ USD năm 2022 lên 1,8 tỉ USD vào năm 2023. Ông Forrest Li, Chủ tịch kiêm Giám đốc Điều hành Sea, cho biết trong năm 2024 Công ty sẽ tiếp tục đầu tư vào việc thu hút người sử dụng cho hoạt động kinh doanh tín dụng cả trong và ngoài nền tảng Shopee. “Khi mở rộng quy mô, chúng tôi sẽ thận trọng trong việc quản lý rủi ro”, ông Li nói.

Đó là chưa kể các nền tảng thương mại điện tử khác của Trung Quốc như Temu (thuộc PDD Holdings, đơn vị sở hữu Pindoudou) đã bắt đầu gia nhập thị trường Đông Nam Á sau khi có thị phần ở Trung Quốc.

Theo Momentum Works, có 3 kịch bản phát triển thương mại điện tử ở Đông Nam Á vào năm 2018, tích cực nhất là quy mô thị trường đạt 232 tỉ USD (khi Temu của PDD Holdings tham gia), trung bình 175 tỉ USD (không có Temu) và tệ nhất (Temu, Alibaba và TikTok đều chuyển trọng tâm ra khỏi khu vực) cũng đạt mức 121 tỉ USD. Điều này cho thấy cuộc đua thương mại điện tử vẫn chưa dừng lại. Trong bức tranh như vậy, đâu là cơ hội cho các doanh nghiệp nội địa?

Có thể thấy, khác với thị trường Trung Quốc, ngoài Alibaba, những nền tảng khác đều có thế mạnh riêng như Pinduoduo về nông sản, Douyin (TikTok) về mỹ phẩm và thời trang. Còn ở Đông Nam Á, gần như các nền tảng nhỏ hơn phải cạnh tranh với các nền tảng lớn ở nhiều hạng mục hàng hóa.

|

| Từ năm 2013, việc kinh doanh trên Facebook đã rất nhộn nhịp ở Việt Nam. Ảnh: TL |

Trước đây, có ý kiến cho rằng nền tảng địa phương có thể đưa ra dịch vụ mang tính nội địa, điều mà nền tảng ở khu vực không thể bắt chước nhưng quan điểm này đã chứng minh là không quá khó để đạt được bởi Shopee.

Câu trả lời hiện nay, theo Momentum Works, để đảm bảo cho sự khác biệt là các nền tảng địa phương có thể phát triển xuống các cửa hàng vật lý, điều không dễ thực hiện nhưng gần như là biện pháp duy nhất để tránh sức ép từ Shopee, Lazada, TikTok và có thể là Temu trong thời gian tới.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)