Ngành bán lẻ, tiêu dùng là điểm nóng M&A Việt Nam

Ngày 6/8, diễn đàn M&A Việt Nam thường niên lần thứ 7 được tổ chức tại TPHCM.

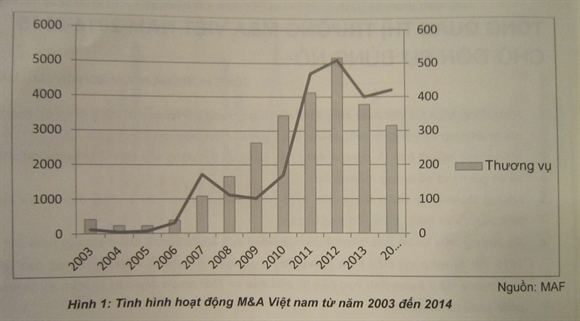

Theo kỷ yếu diễn đàn M&A Việt Nam, giá trị thương vụ M&A ở Việt Nam năm 2014 đạt mức 4,2 tỷ USD, tăng 20% so với năm 2013 nhưng vẫn thấp hơn mức kỷ lục năm 2012 (5 tỷ USD).

Về số lượng thương vụ, các thương vụ liên quan tới doanh nghiệp nội địa chiếm đa số với trên 65%. Điều đó cho thấy, hoạt động M&A và chuyển nhượng giữa các đối tác trong nước diễn ra sôi động tại Việt Nam.

Về quy mô thương vụ, trung bình giá trị một thương vụ khoảng 11 triệu USD, tăng so với cách đây 3 năm (trung bình ở mức 5-8 triệu USD). Các thương vụ có quy mô đều đến từ nước ngoài do các nhà đầu tư nước ngoài có tiềm lực về vốn và mục tiêu của họ là các công ty hoặc tài sản có quy mô tương đối lớn, từ 20 – 100 triệu USD.

Số thương vụ M&A từ Nhật Bản vẫn tiếp tục duy trì trong năm 2014 và được đánh giá là làn sóng đầu tư từ năm 2012 đến nay. Năm 2014 cũng ghi nhận những làn sóng đầu tư mạnh từ Thái Lan. Hai năm gần đây, số lượng nhà đầu tư Thái Lan có mặt tại Việt Nam ngày càng tăng với nhiều dự án được đầu tư và tiếp tục mở rộng trong các lĩnh vực bán lẻ, xây dựng, hóa dầu, công nghiệp thực phẩm, năng lượng.

|

| Tình hình hoạt động M&A của Việt Nam từ năm 2003 - 2014 |

Xu hướng M&A: Bán lẻ, tiêu dùng là điểm nóng

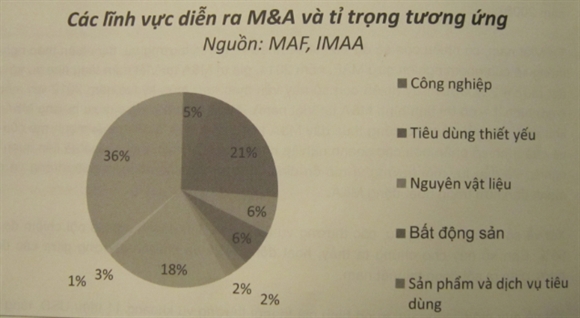

Ngành bán lẻ chiếm tới 36% tổng giá trị thương vụ M&A trong năm qua. Các thương vụ đáng chú ý của ngành bán lẻ như Vingroup mua lại Ocean Mart để phát triển thành Vinmart, thương vụ dự định mua lại Metro của Berli Jucker (Thái Lan), thương vụ Aeon (Nhật Bản) đầu tư vào Citimart và Fivimart.

Lĩnh vực hàng công nghiệp sản xuất hàng tiêu dùng chiếm tỷ trọng 21% tổng giá trị các thương vụ M&A. Điển hình là việc Kinh Đô bán 80% mảng bánh kẹo cho Mondelez International (Mỹ) với giá trị khoảng 370 triệu USD. Trước đó, Kinh Đô đã đầu tư vào lĩnh vực này bằng việc rót vốn vào Tổng Công ty Công nghiệp Dầu thực vật Việt Nam (Vocarimex). Một thương vụ đáng chú ý khác là Công ty Sữa quốc tế IDP bán cổ phần chi phối cho Quỹ VinaCapital và các nhà đầu tư khác, nhằm khả năng cạnh tranh với các ông lớn khác trong ngành sữa.

Trong lĩnh vực bất động sản, tiếp nối đà phục hồi từ cuối năm 2014, thị trường bất động sản năm 2015 tiếp tục khởi sắc. Thị trường được cho là đang bước vào thời kỳ phát triển mới. Nhà đầu tư nước ngoài với tiềm lực tài chính vẫn là động lực lớn cho thị trường M&A bất động sản, điển hình như: Gaw Capital, Gamuda Land, Lotte, N.H.O và Creed Group. Các nhà đầu tư trong nước cũng đã thực hiện nhiều thương vụ chuyển nhượng dự án bất động sản, điển hình là Vingroup, Hưng Thịnh, Novaland, FLC…

Về ngành ngân hàng, năm 2014, Ngân hàng Nhà nước Việt Nam đặt mục tiêu thực hiện 6-7 vụ M&A trong ngành ngân hàng, giảm 50% số lượng ngân hàng thương mại trong ba năm tới. Đến giữa năm 2015, mới chỉ có 4 vụ M&A đã diễn ra: Vietinbank và PG Bank, Sacombank và Southern Bank, Mekong Bank và Maritime Bank, BIDV và MHB.

|

| Cơ cấu các lĩnh vực M&A 2014 |

Trong thời gian tới, các nhà đầu tư có thể trông đợi sự bùng nổ các thương vụ M&A đến từ việc cổ phần hóa các doanh nghiệp nhà nước.

Tính đến tháng 6/2015, Việt Nam đã cổ phần hóa 4.200 DNNN, trong đó có 50 tổng công ty quy mô lớn và 4 ngân hàng thương mại. Đến hết năm 2015, Việt Nam sẽ cổ phần hóa thêm 289 DNNN nữa.

Ngoài ra, các hiệp định kinh tế được ký kết với các nước trong khu vực, sự thay đổi về pháp lý... được cho là sẽ ảnh hưởng đến hoạt động M&A trên thị trường.

Trường Văn

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)