Ảnh: SGGP.

Kế hoạch của Vinamilk trong năm 2019

Kế hoạch doanh thu và lợi nhuận trong năm 2019

Báo cáo cho biết doanh thu hợp nhất dự kiến của Vinamilk trong năm 2019 sẽ không thấp hơn 56.000 tỉ đồng. Đi kèm với đó, mức tỷ suất lợi nhuận trước thuế trên tổng doanh thu không thấp hơn 20%, tương đương tối thiểu 11.200 tỉ đồng. Như vậy, dù doanh thu của VNM tăng 3,5 nghìn tỉ đồng, nhưng lợi nhuận trước thuế tối thiểu mà công ty đề ra lại thấp hơn khoảng 851 tỉ đồng so với năm 2018.

VNM dự kiến tăng trưởng tự thân về sản lượng sẽ đạt 5%/năm trong giai đoạn 2019-2021. Ngoài ra, công ty ước tính hoạt động M&A tiềm năng đến năm 2021 sẽ mang lại thêm 6.000 tỷ đồng doanh thu, qua đó tổng doanh thu vào năm 2021 sẽ đạt 70 nghìn tỉ đồng, so với gần 53 nghìn tỉ đồng năm 2018.

|

Chiến lược tăng trưởng tự thân bao gồm ưu tiên đầu tư để củng cố các dòng sản phẩm chính trong khi từng bước phát triển các dòng sản phẩm mới như các loại đồ uống nguồn gốc thực vật, tung ra các thương hiệu mới nhắm vào thanh thiếu niên, cao cấp hóa danh mục sản phẩm và mở rộng phân khúc chính tại nông thôn. Trong số các dòng sản phẩm, ban lãnh đạo dự kiến sữa tươi và sữa chua sẽ tăng trưởng mạnh nhất.

Về thị trường nước ngoài, tiến độ còn chậm Ban lãnh đạo cho biết công ty tập trung vào quản lý rủi ro khi mở rộng tại nước ngoài. Đây là một trong những nguyên nhân khiến tiến độ đến nay còn tương đối chậm.

Về thị trường Trung Quốc, công ty đang chờ đợi Việt Nam và nước này ký kết hiệp định thương mại song phương trong tháng 04.2019 trước khi bắt đầu chính thức xuất khẩu. Ban lãnh đạo cho biết công ty cũng đã tìm được nhà cung cấp tại Trung Quốc, đồng thời có thể sử dụng mạng lưới bán lẻ Daily Farm thuộc Jardine.

VCSC đánh giá giá bột sữa tăng vẫn là mối đe dọa đối với biên lợi nhuận gộp 6 tháng cuối năm 2019 nhưng giá bán trung bình tăng có thể bù đắp một phần. Ban lãnh đạo cho biết ưu tiên chiến lược của VNM là tăng thị phần (1 điểm %/năm).

Vì vậy, công ty sẽ giữ giá bán ổn định và sẽ chỉ tăng giá để đảm bảo biên lợi nhuận trong trường hợp giá đầu vào tăng. Công ty vẫn chưa chốt giá bột sữa 6 tháng cuối năm nên vẫn chưa thể đảm bảo sẽ duy trì được biên lợi nhuận cho giai đoạn này so với mức hiện tại. Tuy nhiên, công ty dự kiến tăng giá 1%-3% để hỗ trợ biên lợi nhuận nếu giá bột sữa tiếp tục tăng trong các tháng tới.

Ngoài ra, công ty cũng sẽ đẩy mạnh (M&A) trong ngành và mở rộng mới quan hệ hợp tác cũng sẽ được đẩy mạnh. Trong đó, đặc biệt ưu tiên tìm kiếm các cơ hội M&A với các công ty sữa tại các quốc gia để mở rộng thị trường.

Và động cái cụ thể mới nhất cho chiến lược này là việc Vinamilk đã chính thức chào mua công khai 46,68% cổ phần của Công ty GTNfoods. Điểm đáng chú ý là GTN đang gián tiếp sở hữu 37,6% cổ phần tại CTCP sữa Mộc Châu, công ty sở hữu 2,9% thị phần sữa tại Việt Nam, nhưng lại là một thương hiệu nổi tiếng ở phía Bắc.

Quỹ ngoại liên tục chào mua cổ phiếu VNM

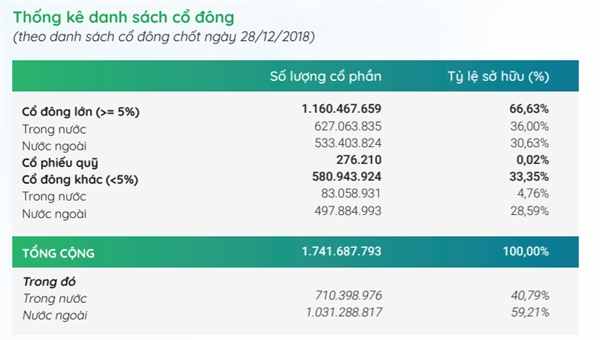

Trong thời gian qua, khối ngoại luôn thể hiện mong muốn gia tăng sở hữu tại VNM. Cụ thể 2 cổ đông hiện hữu là F&N Dairy Investments và Platinum Victory đã không dưới 3 lần đăng ký mua vào lượng lớn cổ phiếu VNM. Đáng chú ý, hai cổ đông này đều đăng ký mua 17,4 triệu cổ phiếu VNM.

|

| Nguồn: VNM. |

Tuy nhiên, điểm chung của những đợt đăng ký mua là cả hai đều chỉ mua được lượng cổ phiếu rất nhỏ so với số lượng mong muốn. Nguyên nhân chủ yếu được đưa ra do thị trường không thuận lợi. Vấn đề của cả F&N Dairy Investments và Platinum Victory là ai bán để mua và mua với giá nào.

Hiện tại, 20 cổ đông lớn nhất của VNM nắm giữ tới 80,68% cổ phần của công ty. Trong đó chỉ có duy nhất một cổ đông nội là SCIC với 36% cổ phần. 19 cổ đông lớn còn lại đều là cổ đông ngoại, trong đó F&N và Platium Victory chính là 2 cổ đông lớn, với mức nắm giữa lần lượt là 20% và 10,6%.

Để mua được lượng cổ phần lớn như đăng ký, F&N Dairy Investments và Platinum Victory đều phải chờ vào một đợt thoái vốn từ một cổ đông tổ chức nào đó.

|

| Diễn biến giá cổ phiếu VNM 1 năm qua. Ảnh: VNDirect. |

Vào thời điểm tháng 11.2017, Ông Kevin Snowball, Tổng giám đốc của PXP Vietnam Asset Management nhận định rằng F&N có thể đang muốn trở thành cổ đông kiểm soát tại VNM lên đến 51%. Lý do cho sự ngập ngừng của F&N là do điều kiện thị trường không phù hợp, có thể thấy tổ chức này “sợ” họ bị "hớ" vì có thể phải mua với giá cao.

Dù vậy, người nắm giữ VNM cũng khó lòng bán cổ phần của mình với giá thấp. Triển vọng tăng trưởng lợi nhuận của công ty có phần chậm lại trong những năm gần đây nhưng đó vẫn là mức lợi nhuận vượt trội (64%/năm, nếu tính tỉ suất lợi nhuận trước thuế trên vốn cổ phần).

Nguồn VCSC/Vinamilk

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)