Những gói tiền USD mới in được xử lý để đóng gói tại Cục Khắc và In Mỹ ở Washington. Nguồn ảnh: AFP.

Tương lai ảm đạm khi các chính phủ in tiền theo ý muốn

Theo SCMP, các quốc gia cần phải có nhiều tiền hơn để thúc đẩy thương mại mở rộng và từng quốc gia đã từ bỏ chế độ bản vị vàng để làm hậu thuẫn cho tiền tệ. Hoạt động kinh tế lớn hơn đòi hỏi các chính phủ phải tăng cung tiền để tạo thuận lợi cho thương mại.

Đã có thời, hầu hết mọi người đều làm nông nghiệp và hoạt động kinh tế tương đối trầm lắng. Sau đó, cuộc Cách mạng Công nghiệp xuất hiện và hoạt động nông nghiệp bắt đầu thu hẹp khi dân số chuyển đến các thành phố và bắt đầu biến nguyên liệu thô thành sản phẩm với tốc độ ngày càng tăng.

Thật không may trong những năm 70, giá dầu tăng mạnh đã gây ra tình trạng lạm phát đình trệ. Nền kinh tế chứng kiến sự trỗi dậy của lý thuyết kinh tế học trọng cung của Giáo sư kinh tế Milton Friedman được phổ biến bởi tổng thống Mỹ Ronald Reagan và Thủ tướng Anh Margaret Thatcher. Ngành của kinh tế học trong cung là ngành kinh tế quan tâm đến năng lực sản xuất của nền kinh tế. Các nhà lý thuyết trọng cung cho rằng việc cắt giảm thuế thu nhập cá nhân và thu nhập doanh nghiệp có thể đem lại nguồn thu cao hơn cho ngân sách của chính phủ.

Trung Quốc nổi lên như một công xưởng sản xuất hàng hóa giá rẻ trên thế giới. Tỉ lệ lạm phát vẫn ở mức thấp cho dù các ngân hàng có in nhiều tiền cỡ nào. Ý tưởng của Friedman đã bị loại bỏ để có lợi cho lý thuyết tiền tệ hiện đại.

|

| Giáo sư kinh tế đoạt giải Nobel Milton Friedman (người thứ hai bên phải) trong bữa tiệc chào mừng trong chuyến thăm Hồng Kông năm 1988. Nguồn ảnh: SCMP. |

Trong khi đó, Trung Quốc tiếp tục sản xuất mọi thứ với giá rẻ hơn bao giờ hết. Các nền kinh tế phương Tây, chủ yếu dựa vào dịch vụ đảm bảo rằng lạm phát bằng 0, ít nhất là trong tương lai gần. Tuy nhiên, giới nhà giàu và siêu giàu đang ngày càng giàu hơn, gây nên khoảng cách giàu nghèo ngày càng lớn giữa các tầng lớp trong xã hội.

|

Về cơ bản, các ngân hàng trung ương chỉ có thể tiếp tục in tiền để duy trì hoạt động kinh tế. Lý thuyết này có tác dụng kỳ diệu đối với các loại tài sản thuộc sở hữu của những người giàu có.

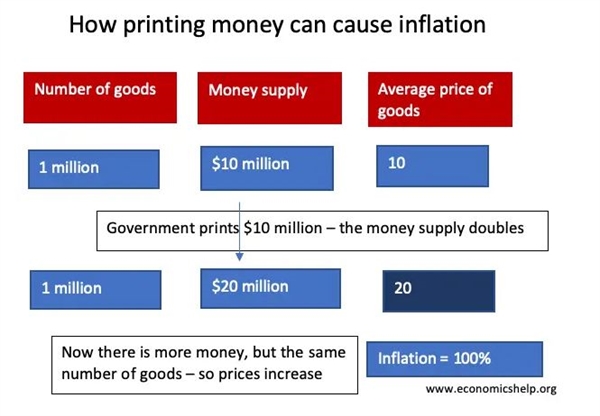

Việc in thêm tiền không làm tăng sản lượng kinh tế - nó chỉ làm tăng lượng tiền mặt lưu thông trong nền kinh tế. Nếu số tiền được in ra nhiều hơn, người tiêu dùng có thể đòi hỏi nhiều hàng hóa hơn, nhưng nếu các công ty vẫn có cùng một lượng hàng hóa, họ sẽ đáp ứng bằng cách tăng giá. Trong một mô hình đơn giản hóa, việc in tiền sẽ chỉ gây ra lạm phát.

Có thể nói, đừng nhìn vào sự gia tăng GDP để ảo tưởng tiền bạc. Đúng là khi người dân có nhiều tiền hơn, nhưng nếu mọi thứ đắt hơn, họ cũng không khá hơn chút nào.

Trên thực tế, thế hệ thiên niên kỉ millennials đang "nổi loạn", khi họ chứng kiến giới giàu có hưởng thụ cuộc sống xa hoa trong khi các chính phủ liên tục yêu cầu họ thắt lưng buộc bụng. Nếu mọi người tiết kiệm tiền mặt, thì lạm phát sẽ làm xói mòn giá trị của khoản tiết kiệm. Cụ thể, 1 triệu bảng Anh vào năm 1921 là rất nhiều. Tuy nhiên, do lạm phát, 2 năm sau, khoản tiết kiệm này sẽ trở nên vô giá trị. Lạm phát cao cũng có thể làm giảm động cơ tiết kiệm.

|

| Khi số lượng hàng hóa chỉ có 1 triệu món, được bán với giá 10 triệu đô. Nhưng khi chính phủ in lượng tiền gấp đôi, số lượng hàng hóa làm ra vẫn không đổi (là 1 triệu món) thì các công ty sẽ bán với giá đắt hơn, khi đó cần phải tốn 20 triệu đô để mua được số lượng hàng hóa giống như 1 triệu đô trước đây. Lạm phát lúc này là 100%. Đó là hậu quả trước mắt của việc in tiền.Nguồn ảnh: Economics Help. |

Nếu lạm phát rất cao thì việc thực hiện các giao dịch sẽ trở nên khó khăn hơn. Giá cả thường xuyên thay đổi. Các hãng phải chi nhiều hơn cho việc thay đổi bảng giá. Trong thời kỳ siêu lạm phát của Đức, giá cả tăng quá nhanh; mọi người từng được trả tiền hai lần một ngày. Cụ thể, nếu người tiêu dùng không mua một món hàng nào đó ngay lập tức, nó sẽ trở nên quá đắt và điều này gây bất ổn cho nền kinh tế.

Lạm phát cao tạo ra sự không chắc chắn. Thời kỳ lạm phát cao khiến các công ty đầu tư dè chừng, họ sẽ ngại đầu tư và điều này có thể dẫn đến tăng trưởng kinh tế thấp hơn. Một tương lai ảm đạm đang ngày càng đến gần khi mà người máy và trí tuệ nhân tạo phát triển và giành đi số lượng việc làm, trong khi các chính phủ dường như đang chưa thực sự làm chủ vô lăng kinh tế.

Các chính phủ vay tiền bằng cách bán trái phiếu chính phủ cho khu vực tư nhân. Trái phiếu là một hình thức tiết kiệm. Mọi người mua trái phiếu chính phủ vì họ cho rằng đó là một khoản đầu tư an toàn. Tuy nhiên, điều này chỉ đúng khi lạm phát sẽ vẫn ở mức thấp. Nếu các chính phủ in tiền để trả nợ quốc gia, lạm phát có thể tăng lên. Sự gia tăng lạm phát này sẽ làm giảm giá trị của trái phiếu.

Nếu lạm phát tăng, mọi người sẽ không muốn nắm giữ trái phiếu vì giá trị của chúng đang giảm xuống. Do đó, chính phủ sẽ khó bán trái phiếu để tài trợ cho khoản nợ quốc gia. Họ sẽ phải trả lãi suất cao hơn để thu hút các nhà đầu tư. Nếu chính phủ in quá nhiều tiền và lạm phát vượt khỏi tầm kiểm soát, các nhà đầu tư sẽ không tin tưởng vào chính phủ và chính phủ sẽ khó có thể vay bất cứ thứ gì. Do đó, việc in tiền có thể tạo ra nhiều vấn đề hơn là những thứ tích cực mà nó có thể giải quyết.

Có thể bạn quan tâm:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)