Trung Quốc trước cơn lũ thoái vốn

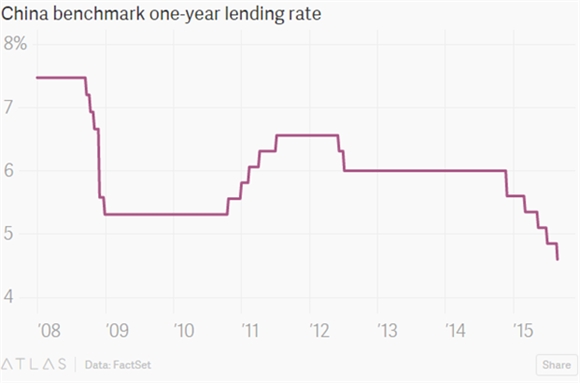

Ngày hôm qua 25/8, Ngân hàng Trung Ương Trung Quốc (PBOC) đã cắt giảm tỷ lệ dự trữ bắt buộc thêm 0,5%. Đây là lần thứ 3 trong năm nay họ làm điều này. Ngoài ra, PBOC còn hạ lãi suất cho vay và tiền gửi kỳ hạn 1 năm thêm 0,25%, đánh dấu việc hạ lãi suất lần thứ 5 kể từ tháng 11.

Động thái này được cho là sẽ tăng tính thanh khoản cho các ngân hàng, qua đó sẽ thúc đẩy hoạt động tín dụng. Và quan trọng hơn, việc giảm tỷ lệ dự trữ bắt buộc (RRR) sẽ giảm bới thiệt hại từ cơn lũ thoái vốn đang xảy ra ngay lúc này.

|

| Lãi suất cho vay kỳ hạn 1 năm tại Trung Quốc liên tục đi xuống - Ảnh : Quartz |

Những lo ngại của ngày hôm nay có thể nói là bắt nguồn chính cuộc khủng hoảng toàn cầu năm 2008. Khi GDP của Trung Quốc vẫn gia tăng với tốc độ 2 chữ số trong khi các nước khác tụt lại, các dòng vốn đầu cơ đã len lỏi vào Trung Quốc để thu lợi từ mức lãi suất cao và sự lên giá của đồng NDT so với đồng USD.

Điều đặc biệt của các dòng vốn đầu cơ này là chúng hay được "núp bóng" dưới dạng các tín dụng thư xuất nhập khẩu (L/C) giả. Các L/C này được nhiều doanh nghiệp Trung Quốc sử dụng để đi vay từ ngân hàng nước ngoài với lãi suất thấp rồi đầu tư vào trong nước để thu lãi suất cao hơn.

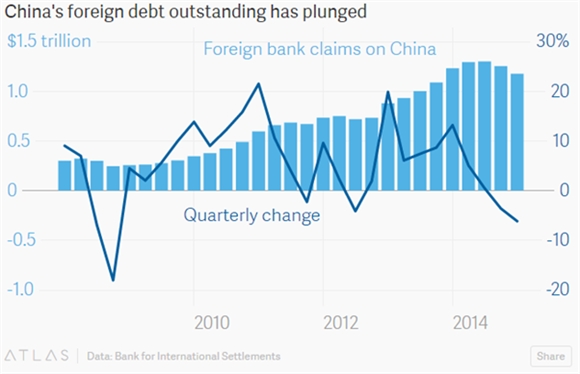

Theo số liệu thống kê cho thấy, các khoản nợ ngân hàng nước ngoài của Trung Quốc đã không ngừng tăng lên trong giai đoạn 2007 - 2014. Đây là một điều rất bất thường với một nước có lượng dữ trữ ngoại tệ cực lớn như Trung Quốc.

Tuy nhiên từ 2014 trở đi thì số nợ này lại bắt đầu đi xuống, cho thấy dòng vốn đầu cơ đang tháo chạy.

|

| Các khoản nợ nước ngoài của Trung Quốc - Ảnh: Quartz |

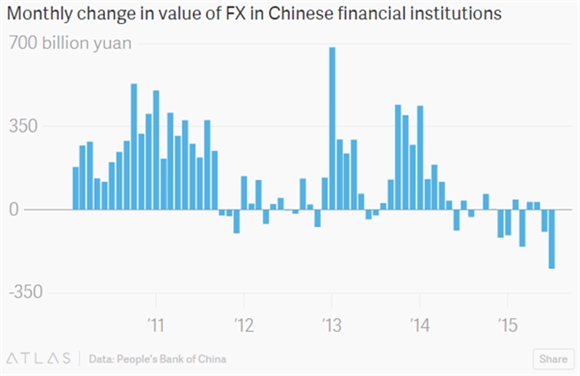

Trong tháng 7, lượng ngoại tệ hiện đang được các tổ chức tài chính của Trung Quốc nắm giữ đã sụt giảm 249 tỷ NDT (tương đương 39 tỷ USD). Đây là mức giảm lớn nhất trong một tháng kể từ trước đến nay.

Kể từ đầu năm 2015, lượng dự trữ ngoại tệ gần như chỉ sụt giảm chứ không tăng lên. Đây chính là hệ quả từ làn sóng thoái vốn đầu cơ.

|

| Mức lên xuống hàng tháng của lượng dự trữ ngoại tệ trong tay Trung Quốc - Ảnh: Quartz |

Trước khi PBOC phá giá đồng NDT, họ đã cam kết với IMF sẽ giữ ổn định tỷ giá để IMF có thể đưa đồng NDT vào rổ tiền tệ dự trữ quốc tế. Tuy nhiên, nếu điều này xảy ra thì cũng có nghĩa là nhu cầu thu gom đồng NDT sẽ tăng mạnh. Vì vậy, PBOC đã mua vào rất nhiều USD, để giữ cho đồng NDT không lên giá quá nhanh và có thể gây thiệt hại cho xuất khẩu.

Tuy nhiên, một khi các dòng vốn đầu cơ bắt đầu đảo chiều rút khỏi thị trường, PBOC đã phải bán ra một lượng lớn USD và thu lại đồng NDT. Điều này khiến cho lượng NDT trong hệ thống tài chính giảm, khiến cho khả năng cho vay của các ngân hàng bị thu hẹp lại. Việc giảm nguồn cung tín dụng lại tạo tiếp áp lực giảm phát. Điều này vô hình chung làm cho lãi suất thực gia tăng - một tín hiệu xấu cho nền kinh tế khi mà các khoản nợ của nước này đạt ngưỡng thấp nhất là 28 nghìn tỷ USD.

Xét về mặt lý thuyết, việc PBOC cho phép thả nổi đồng NDT theo thị trường sẽ giúp cho họ không phải làm những việc như trên nữa. Nhưng thực tế lại cho thấy các quan chức PBOC vẫn chưa yên tâm chút nào về những gì họ đã làm. Động thái cắt giảm lãi suất cho vay, tiền gửi và dự trữ bắt buộc (RRR) được cho là sẽ giải phóng một luồng tiền mới cho các ngân hàng để thực hiện hoạt động cho vay.

Một câu hỏi được đặt ra là liệu việc mở van tín dụng có đủ để vực dậy sự tăng trưởng kinh tế của Trung Quốc cũng như có thể thuyết phục được các nhà đầu tư tiếp tục nắm giữ đồng nhân dân tệ?

Nếu không, các nhà đầu tư vẫn tiếp tục bán tháo đồng NDT để tháo chạy, tạo một áp lực lớn cho Trung Quốc. Khi đó, liệu quỹ dự trữ khổng lồ 3.600 tỷ USD có đủ để ngăn dòng vốn khổng lồ vốn tích tụ bấy lâu đang muốn tháo chạy ra khỏi nước này?

Đinh Hạnh

Nguồn Quartz

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)