_2916480.jpg)

Trung Quốc tìm cách trấn áp công cụ “tín dụng đen”

Ủy ban Kiểm soát Ngân hàng Trung Quốc (CBRC) đã đưa ra một bản dự thảo luật nhằm kiểm soát việc kinh doanh các dịch vụ quản lý tài sản (wealth management), theo nguồn tin của Wall Street Journal. Theo đó, dự luật đặt ra tiêu chuẩn cho các khách hàng muốn dùng các dịch vụ này, cũng như hạn chế mối liên hệ giữa chúng với các dạng tài sản rủi ro như chứng khoán. Ngoài ra, các ngân hàng cỡ nhỏ cũng sẽ không được cung cấp dịch vụ quản l1y tài sản.

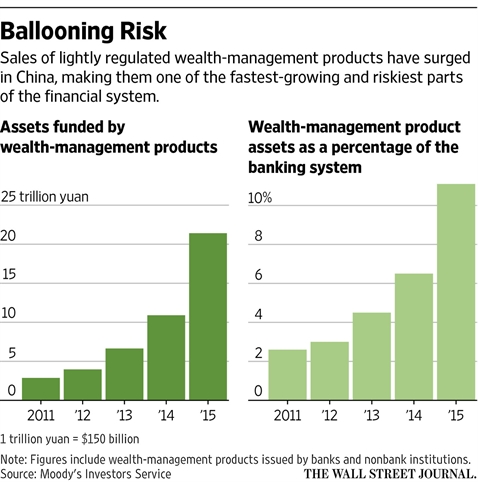

Trong 4 năm qua, theo Moody’s, tổng số tài sản ở Trung Quốc được bơm vào các dịch vụ này đã tăng lên 7 lần, đạt mức 3.200 tỷ USD, chiếm phần lớn nhất trong các hoạt động “tín dụng đen” tại nước này. Hầu hết các dịch vụ quản lý tài sản này hoạt động theo kiểu thu tiền gửi của khách hàng và đầu tư chúng vào đủ các dạng tài sản: cổ phiếu, trái phiếu, hàng hóa, bảo lãnh vay.

Theo các chuyên gia ngân hàng quen biết với Wall Street Journal, dự luật của CBRC là nỗ lực lớn nhất từ trước tới nay nhằm kiểm soát các dịch vụ này. Sau khi có tin về sự xuất hiện của dự luật, giá cổ phiếu Trung Quốc đã giảm mạnh hôm 27/7, do lo ngại rằng dự luật sẽ làm giảm mạnh nguồn vốn đổ vào thị trường chứng khoán.

Theo Jason Bedford của UBS Hongkong, các dịch vụ quản lý tài sản là một chiêu trò hay được các ngân hàng cỡ nhỏ và vừa của Trung Quốc sử dụng nhằm tiếp tục cho vay ngay cả khi không đủ vốn theo quy định. Nhiều ngân hàng và tổ chức tín dụng đang bơm nguồn tiền từ các dịch vụ này vào những tài sản rủi ro như chứng khoán và hàng hóa, từ đó hứa hẹn mức lợi nhuận đầy hấp dẫn cho khách hàng.

|

| Lượng tài sản nằm trong các dịch vụ quản lý tài sản ở Trung Quốc đã gia tăng cực mạnh trong thời gian gần đây. Ảnh: WSJ |

Những nhà quan sát thị trường Trung Quốc đã cảnh báo sự gia tăng các dạng đầu tư này đang tạo ra thêm nhiều rủi ro cho nền kinh tế, vì chúng không được luật pháp bảo hộ kỹ như các dạng tín dụng ngân hàng thông thường. Chúng cũng đang đặt chính phủ Trung Quốc vào thế lưỡng nan: một mặt đây là nguồn tín dụng cứu sống cho nhiều doanh nghiệp, một mặt chúng làm che giấu thực trạng nợ xấu của ngành ngân hàng. Arthur Krober của Gavekal Dragonomics nhận xét: “Rất nhiều ngân hàng, đặc biệt là các ngân hàng nhỏ, đã gia tăng bảng cân đối tài sản của họ cực nhanh, khiến chính phủ rất lo lắng”.

Theo dự luật của CBRC, các dịch vụ đầu tư vào tài sản rủi ro như chứng khoán chỉ có thể được dành cho các khách hàng dạng cao cấp, trong khi những khách hàng thông thưởng chỉ được phép dùng những dịch vụ đầu tư vào trái phiếu. Ngoài ra, những khách hàng thường cũng không được tiếp cận các dịch vụ đầu tư vào nợ hay trái phiếu xấu. Bên cạnh đó, các ngân hàng cũng phải dành ra nhiều vốn dự phòng hơn cho rủi ro từ các dịch vụ quản lý tài sản.

Việc CBRC có kiên quyết theo đuổi dự luật này hay không vẫn là dấu hỏi. Theo nhận định từ giới phân tích, Trung Quốc đã từng vài lần bỏ ý định xiết chặt hệ thống tài chính nếu khả năng đó gây ảnh hưởng tới tăng trưởng chung. Stephen Schwartz của Moody’s Investors Service nhận xét: “Họ ý thức rõ về các rủi ro, nhưng cũng rất tập trung vào việc đạt chỉ tiêu tăng trưởng”.

Tuấn Minh

Nguồn WSJ

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)