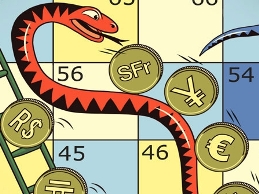

Thị trường tiền tệ thế giới biến động trong khủng hoảng

Tuy nhiên, trong bối cảnh khủng hoảng tài chính toàn cầu, mạnh mẽ và ổn định trở nên lỗi thời. Nhiều quốc gia dường như muốn đồng tiền của mình mất giá. Điều đó giúp các nhà xuất khẩu của họ tăng thị phần và nới lỏng các điều kiện tiền tệ. Thay vì hài lòng với đồng tiền tăng giá như dấu hiệu niềm tin thị trường vào các chính sách kinh tế, các nước giờ phản ứng báo động với điều này. Một đồng tiền mạnh có thể không dẫn các nhà xuất khẩu tới phá sản - một giới hạn từ đó việc lãi suất giảm có thể không mang lại lợi nhuận - thì nó cũng có thể tạo ra giảm phát trong nước bằng cách buộc phải giảm giá nhập khẩu. Thu nhập giảm là tin xấu trong một cuộc khủng hoảng nợ.

Vì vậy khi các thương nhân đổ tiền vào đồng franc Thụy Sỹ trong những năm đầu của khủng hoảng tài chính, coi nó như một sự thay thế cho đồng euro và đồng đô la Mỹ, người Thụy Sỹ đã lo lắng. Đầu những năm 1970 một kịch bản tương tự buộc người Thụy Sỹ phải áp dụng lãi suất âm, tính phí đối với những ai muốn mở tài khoản ngân hàng.

Lần này, Ngân hàng Trung ương Thụy Sỹ (SNB) đã đi thậm chí nhanh hơn. SNB đã cam kết giữ giá trị của đồng tiền ở mức 1,2 franc Thụy Sỹ đổi một euro bằng cách in thêm franc mới khi cần. Kìm giữ đồng tiền theo cách này là một hình thức khác của nỗ lực hỗ trợ đồng tiền. Giữ cho đồng tiền tăng giá đòi hỏi ngân hàng trung ương phải sử dụng nguồn dự trữ ngoại hối hữu hạn của mình; giữ cho đồng tiền giảm giá thì chỉ cần sẵn sàng phát hành thêm tiền.

Khi một nước loại bỏ việc để đồng tiền tăng giá, các thương nhân chắc chắn sẽ tìm kiếm một mục tiêu mới. Vì vậy các chính sách tại một quốc gia tạo ra những làn sóng tác động tới các quốc gia và chính sách của họ.

Chương trình nới lỏng định lượng (QE) mới đây nhất của Ngân hàng Trung ương Nhật Bản có một số mục tiêu khác nhau, giống như hầu hết các chính sách tiền tệ bất thường được thử nghiệm trên toàn thế giới. Nhưng một trong số đó là để chống lại sự thèm muốn đồng yên không được ủng hộ từ các thương nhân phản ứng trước các chính sách khiến các đồng tiền khác ít hấp dẫn hơn. Những điều khác là tương tự, việc tăng nguồn cung tiền mà một đợt nới lỏng định lượng mang tới sẽ khiến đồng tiền đó có giá trị thấp hơn với những người khác, và do đó hạ thấp tỷ giá hối đoái.

QE và những biến động trên thị trường tiền tệ

Mặc dù vậy, những điều khác không phải lúc nào cũng cân bằng, như lịch sử của các đồng tiền và chính sách tiền tệ bất thường trong những năm gần đây đã làm rõ. Trong trường hợp của Nhật Bản, việc đồng yên giảm giá do tác động của QE mới sẽ đi ngược lại quy luật. Nhật Bản đã tiến hành nhiều chương trình QE trong nhiều thời điểm khác nhau kể từ năm 2001 và đồng yên hiện mạnh hơn rất nhiều so với khi bắt đầu.

Và QE cũng không có tác động tới các đồng tiền khác giống như những gì mà các thương nhân lúc đầu có lẽ chờ đợi. Vòng QE đầu tiên của Mỹ diễn ra vào cuối năm 2008, tại thời điểm đó đồng đô la Mỹ đang tăng mạnh. Đồng đô la được coi là đồng tiền "trú ẩn an toàn"; các nhà đầu tư giữ đồng tiền này khi lo ngại về triển vọng kinh tế toàn cầu. Lo sợ của họ lớn nhất vào cuối năm 2008 và đầu 2009 sau sự sụp đổ của ngân hàng đầu tư Lehman Brothers vào tháng 9/2008. Đồng đô la sau đó lại giảm khi thời điểm tồi tệ nhất của khủng hoảng qua đi.

Vòng QE thứ hai đã có tác động rõ ràng hơn. Nó được đưa ra vào tháng 11/2010 và đồng đô la đã giảm khi chương trình kết thúc vào tháng 6/2011. Tuy nhiên, đợt giảm giá này có thể đã làm giảm niềm tin của nhà đầu tư rằng hành động của ngân hàng trung ương sẽ hồi sinh nền kinh tế và rằng mua các tài sản rủi ro hơn là an toàn; trong cùng kỳ, chỉ số chứng khoán công nghiệp Dow Jones tăng trong khi giá trái phiếu Kho bạc Mỹ giảm.

Sau tất cả, đồng USD vẫn cao hơn so với cả euro và bảng Anh so với khi Lehman phá sản. Điều này không có nghĩa rằng QE là vô nghĩa; nó đã đạt được mục tiêu là nới lỏng các điều kiện tiền tệ khi việc hạ lãi suất không còn khả thi. Sự thật là việc tỷ giá hối đoái thấp hơn cũng không còn thể hiện rằng không có quyết định chính sách nào vô nghĩa. Bất kỳ tỷ giá hối đoái nào cũng thể hiện giá trị tương quan giữa hai đồng tiền.

Các thương nhân đã hoài nghi về đồng đô la Mỹ, nhưng đồng euro chịu tác động của khủng hoảng tài chính và những nghi ngại về sự tồn tại của đồng tiền này. Trong khi đó, Anh cũng tung ra QE và quay trở lại suy thoái. David Bloom, một chiến lược gia tiền tệ tại ngân hàng HSBC, chỉ ra bài học từ tất cả những điều này. "Ý nghĩa của chương trình nới lỏng tiền tệ không đồng nhất và dựa trên nhận thức thị trường hơn một số liên kết cơ học".

Một phần do sự ra đời của tất cả những chính sách tiền tệ bất thường, thị trường ngoại hối đang thay đổi tư duy và cách hoạt động của mình. Trong sách giáo khoa kinh tế, biến động tiền tệ chống lại sự khác biệt về lãi suất danh nghĩa giữa các nước để các nhà đầu tư thu được lợi nhuận tương tự với cùng số tài sản an toàn dù đó là đồng tiền gì. Nhưng kinh nghiệm 30 năm qua cho thấy điều này không đáng tin cậy. Thay vào đó, sự khác biệt lãi suất danh nghĩa ngắn hạn đã liên tục tăng biến động tiền tệ; các thương nhân sẽ vay đồng tiền có lãi suất thấp, và đầu tư vào đồng tiền có lãi suất cao hơn, thu về mức chênh lệch có được trong quá trình. Trong khoảng từ năm 1979 tới 2009, hoạt động kinh doanh chênh lệch lãi suất (carry trade) này mang lại lợi nhuận tích cực trong 3 năm.

Hiện nay, lãi suất danh nghĩa tại hầu hết các thị trường phát triển đều gần 0, không có mấy cơ hội cho kinh doanh chênh lệch lãi suất. Thậm chí cả đồng đô la Úc, một trong những nguồn đáng tin cậy với lợi nhuận thu lại cao hơn cũng đang mất dần sức hấp dẫn. Ngân hàng trung ương Úc hôm 2/10 đã hạ lãi suất xuống 3,25% do tăng trưởng yếu và sức mạnh của đồng đô la Úc hiện đang giảm sút. Vì vậy, thay vì nhìn vào lãi suất ngắn hạn gần như giống hệt nhau, các nhà đầu tư đang chú tâm nhiều hơn tới lợi suất khác biệt trên các thị trường trái phiếu.

David Woo, chiến lược gia tiền tệ của ngân hàng Bank of America Merrill Lynch cho rằng các thị trường hiện nay đang chuyển sang chênh lệch lãi suất thực (sau lạm phát) hơn là chênh lệch lãi suất danh nghĩa như trước đây. Trong khi lãi suất thực tại Mỹ và Anh đang âm, giảm phát tại Nhật Bản và Thụy Sỹ đồng nghĩa với lãi suất thực của các nước này đang dương - vì thế khiến đồng tiền của họ hấp dẫn trở lại.

Sự tồn tại của đồng euro cũng tạo ra sự khác biệt trong cách hoạt động của thị trường. Châu Âu bị bám riết bởi bất ổn tiền tệ từ khi thả nổi tỷ giá đầu những năm 1970 cho tới khi đồng euro ra đời năm 1999. Rất nhiều nỗ lực đã được dùng tới để điều chỉnh tiền tệ châu Âu, như là Cơ chế tỷ giá hối đoái - đã sụp đổ khi đối mặt với sự phân hóa đa dạng kinh tế tại các nước có liên quan.

Các lãnh đạo châu Âu nghĩ rằng họ đã thông minh hơn thị trường khi tạo ra 1 đồng tiền chung duy nhất. Nhưng sự phân hóa kinh tế vẫn tiếp tục, và cuối cùng hiện ra rõ ràng trên các thị trường trái phiếu. Tại thời điểm này, nếu muốn dự đoán biến động trong tương lai của tỷ giá euro/USD, mức lợi suất trái phiếu Tây Ban Nha và Italia là một công cụ đánh giá khá tốt, tăng lợi suất có xu hướng làm giảm giá trị đồng euro.

Điều ngược lại cũng đúng. Những can thiệp bất thường của Ngân hàng Trung ương châu Âu (ECB) trong vài năm qua được dự báo có thể làm suy yếu tiền tệ, bởi ngân hàng được xem là xuất phát từ lập trường cứng rắn. Chúng không như vậy bởi chúng thường diễn ra khi các thị trường lo ngại nhất về sự tan vỡ của đồng tiền, và như vậy khi đồng euro đã ở mức thấp nhất của mình. Việc đưa ra chương trình thị trường chứng khoán tháng 5/2010 (khi ECB bắt đầu mua trái phiếu Tây Ban Nha và Italia), và cam kết làm mọi điều cần thiết của ông Mario Draghi, bao gồm việc mua trái phiếu không giới hạn, trong tháng 7/2012 khiến đồng euro sau đó tăng mạnh bởi lo ngại đồng euro biến mất đã giảm.

Nguồn Khampha/Economist

English

English

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_26940392.png?w=158&h=98)