Các cuộc thăm dò cho thấy tỉ lệ giữa hai ứng viên khá sát sao, thị trường tài chính lại đặt cược vào khả năng thắng cử của Trump cao hơn. Ảnh: Nikkei Asia.

Thị trường tài chính châu Á trước cuộc đua Harris - Trump

Cuộc bầu cử Tổng thống Mỹ sắp diễn ra vào ngày 5/11, các nhà đầu tư đang phân tích tác động của kết quả bầu cử lên thị trường tài chính châu Á. Cả Phó Tổng thống Kamala Harris và cựu Tổng thống Donald Trump đều đưa ra những chính sách đối lập, hứa hẹn gây ảnh hưởng sâu sắc.

Nếu bà Harris, ứng viên Đảng Dân chủ, thắng cử, bà có thể tiếp tục duy trì chính sách thương mại toàn cầu như thời Tổng thống Joe Biden. Ngược lại, ông Trump đề xuất đánh thuế 60% lên hàng hóa Trung Quốc và 20% lên các sản phẩm nhập khẩu khác, đồng thời áp dụng chính sách tài khóa mở rộng. Dự đoán này khiến thị trường lo ngại về nguy cơ lạm phát gia tăng tại Mỹ, giảm khả năng cắt giảm lãi suất và khiến đồng USD mạnh hơn.

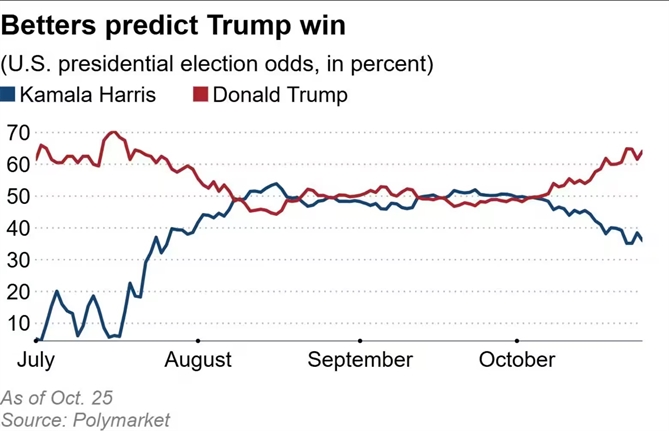

Mặc dù các cuộc thăm dò cho thấy tỉ lệ giữa hai ứng viên khá sát sao, thị trường tài chính lại đặt cược vào khả năng thắng cử của Trump cao hơn. Các chuyên gia cho rằng chính sách thuế của ông sẽ tác động tiêu cực đến thương mại toàn cầu, đặc biệt ảnh hưởng mạnh tới các nước châu Á phụ thuộc vào xuất khẩu.

|

“Thị trường tiền tệ châu Á sẽ chịu ảnh hưởng nặng nề nếu Trump thắng cử”, ông Alex Loo, chiến lược gia tại TD Securities ở Singapore, nhận định. Theo ông, thuế nhập khẩu cao từ phía Mỹ sẽ khiến các nước xuất khẩu châu Á gặp nhiều khó khăn. Nếu Trump đắc cử, đồng nhân dân tệ có thể rớt xuống mức 7,20 so với đồng USD, giảm từ mức hiện tại 7,11. Trong cuộc chiến thương mại 2018-2019, Trung Quốc từng để đồng nội tệ suy yếu để giảm bớt tác động từ thuế Mỹ, nhưng lần này nền kinh tế lớn thứ hai thế giới có thể chọn ổn định đồng tiền để bảo vệ thị trường tài chính và bất động sản.

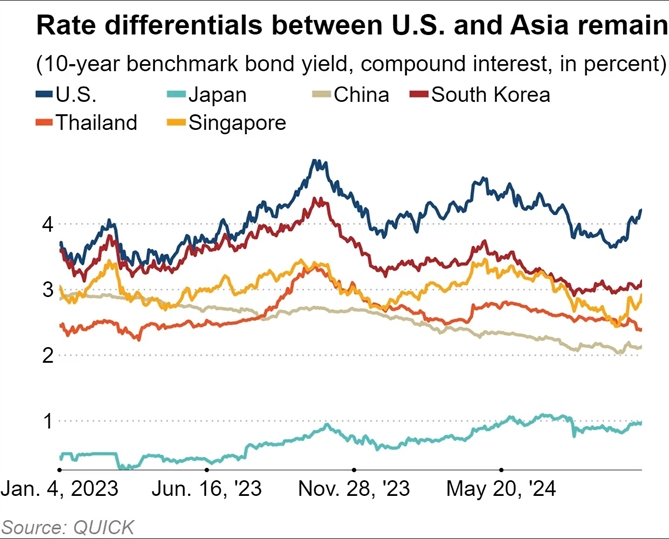

Đồng yên Nhật cũng là một trong những đồng tiền chịu nhiều ảnh hưởng nhất nếu Trump tái đắc cử, do chênh lệch lãi suất giữa Mỹ và Nhật Bản. Gần đây, đồng yên đã giảm xuống dưới mức 153 yên mỗi USD do đồng bạc xanh tăng giá sau khi Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell tuyên bố chưa vội giảm lãi suất. Ngoài ra, các đồng tiền của Đài Loan và Thái Lan cũng sẽ bị ảnh hưởng do chênh lệch lãi suất với Mỹ.

|

Một đồng USD mạnh hơn sẽ làm tăng căng thẳng tín dụng đối với các nước châu Á-Thái Bình Dương, đặc biệt là những nước có tỉ lệ nợ công cao bằng ngoại tệ như Mông Cổ, hay trên 20% như Sri Lanka, Bangladesh, Pakistan, Philippines, Indonesia và Việt Nam, theo báo cáo của Fitch Ratings.

Dưới thời Trump, đồng USD mạnh sẽ gây áp lực lên các nhà phát hành nợ châu Á trong việc thanh toán và tái cấp vốn bằng USD. Một số nhà đầu tư đã bắt đầu phòng ngừa rủi ro bằng cách tăng cường đầu tư vào đồng USD so với các loại tiền khác như yên, euro, nhân dân tệ và peso Mexico.

Về mặt cổ phiếu, các công ty niêm yết tại Bắc Á có doanh thu cao từ thị trường Mỹ, như trong lĩnh vực bán dẫn, linh kiện và phần cứng, có thể chịu tác động mạnh từ chính sách thuế của Trump. Theo UBS Wealth Management, các công ty Đài Loan có doanh thu từ Mỹ chiếm đến 25%, cao gấp năm lần mức trung bình của chỉ số thị trường mới nổi MSCI, trong khi con số này ở Hàn Quốc là 17%, còn Philippines và Malaysia chỉ chiếm 2%, Trung Quốc 1%.

“Các công ty lớn của Trung Quốc không xuất khẩu phần lớn sản lượng của mình sang Mỹ. Do đó, áp lực có thể lên cổ phiếu Trung Quốc sẽ đến từ gián tiếp hoặc thông qua suy yếu kinh tế trong nước hoặc đơn giản là định giá giảm”, ông Hartmut Issel, Giám đốc Đầu tư cổ phiếu khu vực châu Á - Thái Bình Dương tại UBS Wealth Management ở Singapore, cho biết.

Trong cuộc chiến thương mại Mỹ - Trung trước đây, chỉ số chứng khoán Trung Quốc giảm khoảng 30%, chỉ số của Hàn Quốc và Đài Loan cũng giảm tương đối, và S&P 500 của Mỹ cũng mất điểm đáng kể. Các công ty Nhật Bản ít chịu tác động hơn, do đã đã chuyển dịch sản xuất ra nước ngoài từ nhiều thập kỷ trước.

“Các tập đoàn Nhật Bản hiện là những công dân doanh nghiệp lớn tại Mỹ, đặc biệt trong ngành ô tô. Điều này trở nên quan trọng hơn trong bối cảnh rào cản thương mại toàn cầu ngày càng phức tạp”, ông Nicholas Smith, Chiến lược gia chứng khoán Nhật Bản tại CLSA, nhận định.

Nếu bà Harris đắc cử, tình hình dự kiến ổn định hơn, nhưng theo các chuyên gia, chứng khoán và tiền tệ châu Á vẫn có thể phản ứng mạnh. Ông Tim Murray, Chiến lược gia thị trường vốn tại T. Rowe Price ở Mỹ, cho rằng thị trường châu Á sẽ phản ứng tích cực ngắn hạn trước kịch bản này. Trong khi đó, các nhà đầu tư Mỹ lo ngại khả năng Harris sẽ siết chặt quy định đối với công nghệ và tăng thuế doanh nghiệp. Theo ông Alex Loo từ TD Securities, nếu Harris thắng cử, đồng USD có thể yếu đi khi các chính sách hiện tại được duy trì và chu kỳ cắt giảm lãi suất vẫn tiếp tục.

Dự kiến, bà Harris sẽ tiếp tục cách tiếp cận thương mại toàn cầu của Tổng thống Biden. Chính quyền Biden đã áp thuế lên một số sản phẩm năng lượng mặt trời Trung Quốc sản xuất tại Đông Nam Á nhằm hạn chế cạnh tranh. Hai năm trước, Tổng thống Biden đã ban hành Đạo luật Giảm Lạm Phát và Đạo luật Chip và Khoa học, nhằm thúc đẩy ngành năng lượng tái tạo và củng cố ngành công nghiệp bán dẫn tại Mỹ.

Có thể bạn quan tâm:

Malaysia đẩy mạnh quảng bá du lịch sầu riêng

Nguồn Nikkei Asia

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)