Thị trường nợ Hoa Kỳ liên tục "phá kỷ lục"

Gia tăng vay không chuẩn

Khi Tổng thống Mỹ Donald Trump đến Đà Nẵng dự APEC hồi tháng 11.2017, ông không ngần ngại đề cập ngay đến vấn đề cán cân thương mại. Từ đó đến hết nhiệm kỳ, cân bằng cán cân thương mại và kích thích kinh tế luôn là trọng điểm trong phần quản trị kinh tế của ông Trump.

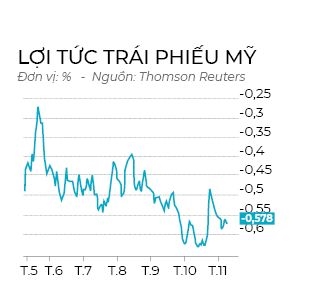

Thực vậy, Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell luôn được thúc giục hạ lãi suất để kích thích kinh tế. Và đặc biệt kể từ khi đại dịch COVID-19 bùng phát, ảnh hưởng nặng nề lên nền kinh tế và cuộc sống người dân, FED càng mạnh tay hạ lãi suất. Cơ quan này cũng cam kết mua lại trái phiếu chính phủ liên bang, trái phiếu chính phủ địa phương, thậm chí trái phiếu doanh nghiệp. Ngay lập tức, lợi tức trái phiếu nhiều kỳ hạn xuống âm.

Thêm nữa, hồi tháng 3.2020, Tổng thống Trump đã ký Đạo luật Viện trợ Cứu trợ nạn nhân virus Corona và an ninh Kinh tế (CARES Act) nhằm cứu trợ kinh tế cho các doanh nghiệp, người lao động và hộ gia đình bị ảnh hưởng bởi dịch bệnh.

Khi lãi vay xuống thấp và yên tâm với các hành động hỗ trợ thị trường tích cực của Chính phủ, nợ vay Mỹ đã tăng mạnh. Theo báo cáo ngày 17.11 của FED New York, nợ của các hộ gia đình đã lên đến 14.350 tỉ USD, vay mua nhà tăng lên gần 10.000 tỉ USD, vay mua xe tăng lên 1.360 tỉ USD. Khi lãi cho thuê nhà cao hơn lãi vay thì các hộ gia đình và ngay cả người nhập cư có động lực vay mua hết mức có thể để cho thuê, với một giả định nguy hiểm là giá bất động sản luôn tăng.

|

Khủng hoảng nợ cho vay dưới chuẩn 2007-2008 là một bằng chứng cho thấy giả định này không phải lúc nào cũng đúng. Mặc dù số vay tăng, thất nghiệp vì dịch và nguy cơ cách ly cao, số rủi ro tín dụng lại giảm, nhờ cách tính trong Đạo luật Cứu trợ nạn nhân virus Corona và an ninh Kinh tế. Vì cách tính đã thay đổi, con số rủi ro tín dụng được báo cáo lại không thể so sánh ngang hàng với rủi ro trước khủng hoảng tài chính toàn cầu 2007-2008. “Cho vay dưới chuẩn” với cái tên mới “cho vay không chuẩn” cũng là rủi ro lớn. Gần 1/5 các khoản vay mua nhà, hơn 1/3 các khoản vay mua xe, gần 40% các khoản nợ tín dụng, gần 2/3 các khoản vay tiêu dùng là không chuẩn.

|

Hiện các điều khoản chính trong gói chi tiêu 3.000 tỉ USD theo Đạo luật Cứu trợ, hỗ trợ và an ninh kinh tế được ban hành tháng 3 vừa qua nhằm hỗ trợ nền kinh tế Mỹ vượt qua đại dịch COVID-19, đã hết hạn và cần một gói cứu trợ mới trong bối cảnh dịch bệnh chưa có dấu hiệu cải thiện đáng kể. Quốc hội Mỹ vẫn bế tắc trong việc thông qua gói kích thích kinh tế mới ước tính khoảng 2.000 tỉ USD.

Thị trường nợ có vỡ?

Lãi suất xuống thấp, đồng USD xuống giá trong hầu hết nhiệm kỳ của Tổng thống Donald Trump. Tổng thống Mỹ nhậm chức vào ngày 20.1.2021 sẽ thừa hưởng một đồng USD yếu, lãi suất thấp, số ca nhiễm bệnh tăng cao và một nền kinh tế xanh xao với quá nhiều nỗi lo từ sức ép ngành y tế trong đối phó dịch bệnh cho đến gánh nặng nợ vay.

Một vấn đề được quan tâm trước mắt liên quan đến chính sách điều hành kinh tế của chính quyền mới. Từ tháng 8, nguyên Phó Tổng thống Joe Biden đã làm việc thân cận với cựu Chủ tịch FED Janet Yellen và thông tin gần nhất kỳ vọng bà được bổ nhiệm làm Bộ trưởng Tài chính.

|

Chính sách của bà Janet Yellen có 2 kịch bản chính. Khi làm việc dưới thời Tổng thống Barack Obama, bà theo đuổi chính sách đồng USD mạnh, ngược lại với mục tiêu Tổng thống Trump theo đuổi.

Mặt khác, bà sẽ tập trung vào đối nội để vực dậy kinh tế trong bối cảnh thất nghiệp gia tăng vì dịch COVID-19. Vì thế, không chắc bà sẽ ra chính sách quyết liệt hay mâu thuẫn với cơ quan cũ FED. Chính sách của Bộ Tài chính sẽ phải chờ đến quý I/2021 mới rõ ràng.

Theo CNN, điều thấy rõ nhất khi ông Joe Biden đắc cử là chính sách thương mại toàn cầu. Chính sách đối ngoại của Mỹ sẽ bước vào một giai đoạn dễ đoán hơn mà không leo thang căng thẳng về thuế quan và quy mô của gói kích thích sẽ nhỏ hơn. Điều đó làm tăng áp lực lên FED trong việc đẩy mạnh chương trình mua trái phiếu và các chính sách hỗ trợ kinh tế khác, đồng thời gây áp lực lên đồng USD.

Những mục tiêu lãi suất và tỉ giá của Chính phủ Mỹ ảnh hưởng đến các thị trường khác trong đó có Việt Nam. Việc tiền đồng Việt Nam mạnh sẽ giúp người dân Việt mua hàng hóa nhập khẩu dễ thở hơn, kích thích khu vực kinh tế nhập khẩu. Tiền đồng mạnh còn kích thích đầu tư vào Việt Nam, vì ngoài lãi đầu tư kỳ vọng, các nhà đầu tư nước ngoài còn có thể hưởng lợi từ tỉ giá.

English

English

_201238453.png)

_201053337.png)

_171432663.png)

_201559674.png?w=158&h=98)

_311037486.png?w=158&h=98)