Ảnh: TL.

Thị trường M&A toàn cầu lập đỉnh mới, vượt qua mốc 5.000 tỉ USD

Phần lớn nhờ nguồn vốn dồi dào và mức định giá cao.

|

| Lần đầu tiên giá trị của các hoạt động M&A trên toàn cầu đã vượt mốc 5.000 tỉ USD. Ảnh: Reuters. |

2021 – Năm của những kỷ lục bị phá vỡ

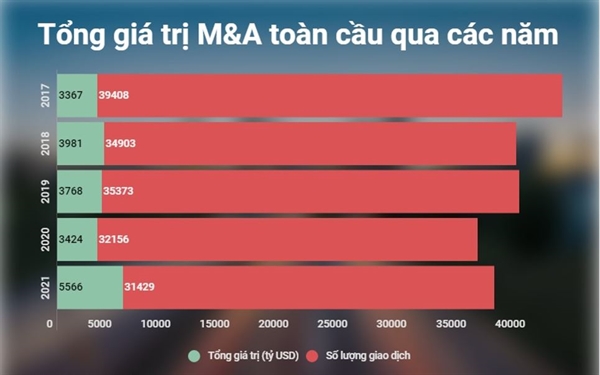

Theo số liệu của nền tảng dịch vụ tài chính Dealogic, tính đến ngày 16/12, giá trị các thương vụ M&A toàn cầu năm nay lần đầu tiên vượt 5.000 tỉ USD, tăng 63% so với năm ngoái, lên 5.630 tỉ USD. Con số này dễ dàng vượt qua kỷ lục cũ là 4.420 tỉ USD năm 2007, trước khi khủng hoảng tài chính diễn ra.

Trong đó, tổng giá trị M&A ở Mỹ tăng gần gấp đôi lên 2.610 tỉ USD trong năm 2021, trong khi khu vực châu Âu ghi nhận mức tăng 47% lên 1.260 tỉ USD; con số này ở châu Á - Thái Bình Dương là 1.270 tỉ USD, tăng 37%.

Công nghệ và y tế thường chiếm tỉ trọng lớn nhất trong thị trường M&A. Năm nay, hai ngành này cũng tiếp tục dẫn đầu, một phần do nhu cầu M&A phục hồi trở lại sau năm 2020 trầm lắng vì COVID-19.

Các công ty đổ xô huy động vốn từ cổ phiếu đến trái phiếu, tận dụng thị trường chứng khoán bùng nổ. Bên cạnh đó, lợi nhuận doanh nghiệp tốt và triển vọng kinh tế sáng sủa giúp các lãnh đạo thêm tự tin theo đuổi các thương vụ lớn, bất chấp những thách thức như áp lực lạm phát.

"Thị trường chứng khoán mạnh là lực đẩy chủ yếu cho M&A. Giá cổ phiếu cao thường đồng nghĩa triển vọng kinh tế tích cực và các CEO tự tin hơn", đồng Giám đốc M&A khu vực châu Mỹ Tom Miles tại Morgan Stanley cho biết.

Bên cạnh các lĩnh vực này, giới lãnh đạo doanh nghiệp cũng đang “săn tìm” các công ty mục tiêu thỏa mãn tiêu chí thân thiện với môi trường, trong bối cảnh các doanh nghiệp đang chịu áp lực ngày càng cao trong việc phải khiến hoạt động kinh doanh của mình “xanh” hơn.

|

| Thỏa thuận 43 tỉ USD của Tập đoàn viễn thông Mỹ AT&T với Công ty truyền thông Discovery là một trong những thương vụ M&A lớn nhất năm 2021. Ảnh: AP. |

Nhiều thương vụ lớn nhất trong năm nay, như thương vụ sáp nhập trị giá 43 tỉ USD của công ty viễn thông AT&T (Mỹ) và công ty truyền thông đại chúng Discovery (Mỹ) cũng như thương vụ Blackstone, Carlyle và Hellman & Friedman thâu tóm nhà sản xuất và phân phối thiết bị y tế Medline Industries (Mỹ với giá 34 tỉ USD, được công bố trong nửa đầu năm nay, nhưng hoạt động M&A vẫn không hề có dấu hiệu "hạ nhiệt" trong nửa cuối năm. Ngày 21/11, KKR chào mua nhà mạng lớn nhất Italy Telecom Italia, định giá công ty này tại 40 tỉ USD.

|

Bên cạnh đó, kết quả lợi nhuận doanh nghiệp khả quan và một triển vọng kinh tế nhìn chung là lạc quan đang giúp giới lãnh đạo doanh nghiệp tự tin theo đuổi các thương vụ lớn, bất chấp những “cơn gió ngược” như áp lực lạm phát.

|

| Ảnh: Dealogic. |

"Dù hoạt động xuyên biên giới của Trung Quốc khiêm tốn, doanh nghiệp thuộc các nước châu Á khác lại đang tích cực mua tài sản toàn cầu. Chúng tôi dự báo xu hướng này còn tiếp tục, đặc biệt là tại châu Âu và Mỹ", ông Raghav Maliah – Phó chủ tịch phụ trách ngân hàng đầu tư toàn cầu tại Goldman Sachs nhận định.

"Nhà đầu tư đang tiêu tiền với tốc độ kỷ lục. Điều này có nghĩa, trên phạm vi toàn cầu, định giá tài sản đang chạm đỉnh", Chủ tịch phụ trách châu Âu, Trung Đông và châu Phi Luigi de Vecchi tại Citigroup nhận định, "Câu hỏi chỉ là liệu các mức giá này có chứng minh được tính hợp lý của chúng trong tương lai hay không?".

2022 – Hứa hẹn một “vụ mùa bội thu”

Sau một năm phá vỡ kỷ lục, các ngân hàng hiện đang dự đoán sẽ có một “vụ mùa bội thu” trong mảng M&A vào đầu năm 2022.

Trong nửa cuối năm nay, Tập đoàn General Electric (Mỹ), công ty dược phẩm Johnson & Johnson (Mỹ) và Tập đoàn công nghệ Toshiba (Nhật Bản) là 3 trong số những công ty lớn công bố kế hoạch chia tách các mảng kinh doanh cốt lõi của mình.

Xu hướng tăng trưởng trong hoạt đông M&A đang chưa có dấu hiệu giảm tốc, khi các công ty và giới đầu tư đang chạy đua để “chốt đơn” trước khi lãi suất có thể sẽ tăng lên.

Lãi suất được dự đoán sẽ tăng trong những tháng tới, khi Cục Dự trữ Liên bang Mỹ cho biết sẽ nâng lãi suất trong năm 2022 để kiềm chế đà tăng mạnh của lạm phát. Tuy nhiên, giới lãnh đạo trong ngành ngân hàng dự đoán hoạt động M&A vẫn sẽ mạnh mẽ. Ông Tom Miles cho rằng chỉ sự gia tăng của lãi suất sẽ không thể trở thành “chất xúc tác” làm “lỡ nhịp” thị trường M&A.

Các chuyên gia cố vấn hàng đầu trong lĩnh vực này đang lo ngại về tác động từ lập trường ngày càng trái chiều của Ủy ban Thương mại Liên bang Mỹ (FTC) đối với hoạt động M&A trong năm qua. Kế hoạch mua lại công ty thiết kế chip Arm (Vương quốc Anh) của công ty Nvidia (Mỹ) với giá 40 tỉ USD là một trong những thương vụ gần đây nhất là FTC phản đối

Ông Krishna Veeraraghavan, chuyên gia mảng M&A của công ty luật Paul, Weiss, Rifkind, Wharton & Garrison LLP (Mỹ), cho biết thời gian đánh giá các thương vụ của FTC và Bộ Tư pháp Mỹ đang kéo dài hơn bao giờ hết. Ông còn cho biết các công ty sẽ phải đợi lâu hơn để các thương vụ của mình được thông qua. Lên đến một năm rưỡi, thay vì 6-12 tháng như thông thường.

Bất chấp các “chướng ngại vật”, năm sau sẽ vẫn đem đến nhiều cơ hội cho hoạt động M&A, khi thị trường cho các công ty mua lại có mục đích đặc biệt (SPAC) gần đây đã tái khởi động, với nhiều thương vụ niêm yết mới thông qua hình thức này ở châu Âu, sau khi trải qua quá trình kiểm tra, giám sát của giới chức quản lý ở Mỹ.

Có thể bạn quan tâm:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)