Tài chính vi mô: Tiềm năng không nhỏ

Trên quầy kệ tại một cửa hàng nhỏ bên đường do ông Buland Iqbal làm chủ, các cuộn băng cassette trở nên cũ kỹ và phai màu dưới ánh nắng mặt trời. Không ai muốn mua những cuộn băng cassette ấy nữa, ngay cả tại vùng ngoại ô bụi bặm thuộc một trong những bang nghèo nhất của Ấn Độ. Vì thế, ông Iqbal phải bán thêm nhiều món hàng khác. Ban đầu, ông cho thuê đĩa DVD, sau đó mạnh dạn nhảy vào lĩnh vực truyền hình trả tiền. Với số tiền 31.000 rupee (465 USD) vay của Sonata, một công ty cung cấp các khoản cho vay nhỏ, ông đã sắm vài chảo vệ tinh và thiết bị giải mã.

Giống như nhiều cơ sở kinh doanh nhỏ lẻ khác, cửa tiệm của ông Iqbal cũng có “lúc này lúc khác”. Ông có thể cực kỳ bận rộn vào các mùa lễ hội Hindu, khi người ta ùn ùn đi mua sắm, nhưng có thể không có gì làm vào những khoảng thời gian khác. Trong những tháng ế ẩm nhất, ông phải cắt giảm chi tiêu bản thân và gia đình để xoay xở đủ tiền trả nợ hằng tháng. Với đà này, ông khó có thể khá nổi.

Ý tưởng đưa người dân thoát nghèo bằng cách cho họ vay số tiền rất nhỏ để làm ăn là không hề mới. Vào thập niên 1970, tổ chức Grameen ở Bangladesh đã khuyến khích những người phụ nữ nghèo không có tài sản thế chấp hình thành những nhóm nhỏ; một người trong nhóm chịu trách nhiệm cho tất cả khoản nợ của những người khác. Các nhóm gặp nhau hằng tuần và đưa phần thanh toán của họ cho người chịu trách nhiệm chính đó. Một điều ngạc nhiên là rất ít trường hợp vỡ nợ. Bằng cách chuyển phần trách nhiệm thường phải do ngân hàng nhận lãnh sang cho người nghèo, Grameen đã giảm chi phí xuống mức thấp đến nỗi có thể cho vay cả những khoản vay cực kỳ nhỏ.

Granmeen Bank và nhà sáng lập Muhammad Yunus đã được trao giải Nobel Hòa bình vào năm 2006. Và gần như ngay sau đó, mô hình tài chính vi mô rơi vào rắc rối. Các nhà nghiên cứu đã đưa ra những trường hợp chậm trả nợ bị buộc phải bán đi đàn gia cầm, gia súc trong nhà và cả vật dụng nấu ăn để trang trải các khoản thanh toán hằng tuần. Không lâu sau đó, tình trạng nợ chồng chất và vỡ nợ hàng loạt đã diễn ra ở bang Andhra Pradesh của Ấn Độ, ở cả Pakistan và Nicaragua.

Năm 2015, sau khi thực hiện các cuộc thử nghiệm ngẫu nhiên tại Bosnia, Ethiopia, Ấn Độ, Mexico, Morocco và Mông Cổ, các nhà nghiên cứu Mỹ đã đặt dấu hỏi liệu tài chính vi mô có phải là mô hình hiệu quả. Đành rằng các khoản vay nhỏ đã giúp gia tăng hoạt động đầu tư kinh doanh, nhưng cũng khiến cho người nghèo sao nhãng đối với công việc mang lại thu nhập chính cho họ. Những người vay mượn dường như giảm bớt thời gian làm những công việc có trả lương, để dành nhiều thời gian hơn ngồi vào bàn máy may (gia công cho bên ngoài) hoặc điều hành những cửa tiệm nhỏ nhưng không mấy sinh lời.

|

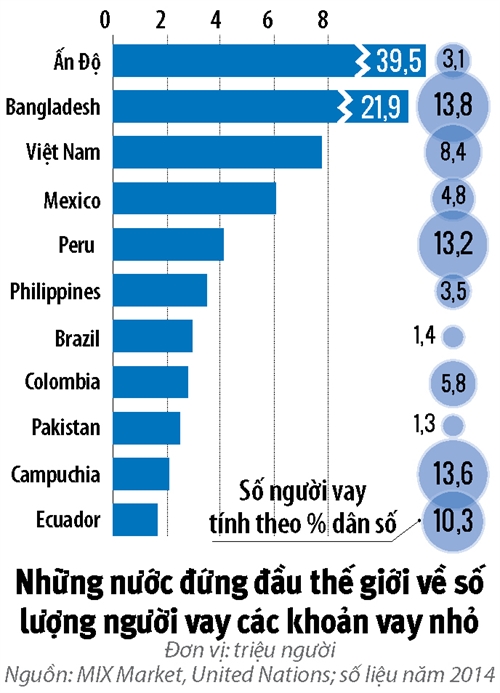

Để giúp các hộ dân thoát nghèo, các mạnh thường quân và tổ chức từ thiện quốc tế đang triển khai nhiều cách tiếp cận khác như các chương trình “giáo dục làm giàu” bằng cách tặng trâu bò cho người nghèo và dạy họ cách chăm sóc. Tuy nhiên, khi bánh xe tăng trưởng tiếp tục lăn bánh thì tài chính vi mô cũng bùng nổ. MIX, chuyên thu thập dữ liệu ngành này, ước tính số người đi vay trên toàn cầu đã tăng 16% trong giai đoạn 2014-2015, lên tới 130 triệu người. Tổng dư nợ cho vay hiện lên tới 96 tỉ USD. Tại Ấn Độ, quốc gia có nhiều người vay nhỏ hơn bất kỳ nước nào khác, tín dụng đã tăng hơn 64% trong quý II năm nay so với cách đây 1 năm, theo MFIN, một tổ chức trong ngành.

Tại Mỹ Latinh (thị trường tín dụng vi mô lớn nhất thế giới xét theo giá trị, không phải theo số người vay) và châu Phi, nguồn tiền cấp cho hoạt động tín dụng vi mô chủ yếu đến từ lượng tiền gửi của người dân. Điều này làm chậm lại tốc độ tăng trưởng vì không dễ tăng nhanh lượng tiền gửi. Trong khi đó, những người đi vay nhỏ ở Ấn Độ chủ yếu được cấp vốn bởi nợ ngân hàng. Các tổ chức tín dụng vi mô huy động vốn với chi phí trung bình dưới 15% và thường áp mức lãi suất 20-25%. Theo luật, những tổ chức cho vay lớn có thể không được cho vay cao hơn 10% so với chi phí vốn.

Để thành công trong một thị trường có nhiều giới hạn như vậy, một tổ chức cần phải có quy mô lớn và hoạt động hiệu quả. Các tổ chức cho vay lớn ngày càng mời gọi khách hàng bằng cách sử dụng máy tính bảng và cho phép trả tiền vay thông qua các điểm thanh toán ở những cửa hàng địa phương. Họ có thể tiếp cận các khu vực xa xôi hơn bằng cách này và không cần phải mở quá nhiều chi nhánh. Và dư địa tăng trưởng vẫn còn rất lớn. Chỉ 6% người dân Ấn Độ vay từ tổ chức chính thức vào năm 2014, theo World Bank, trong khi 14% đi vay nặng lãi.

Hãy quay trở lại trường hợp của ông Iqbal. Khoản vay do Sonata cung cấp cho ông linh hoạt hơn, vì ông trả tiền vay hằng tháng thay vì hằng tuần. Ông cũng không phải vay theo nhóm mà chỉ là vay cá nhân và có 2 người bạn đứng ra bảo đảm cho ông. Khoản vay của ông có thể là lớn so với mức chung. Theo Anup Kumar Singh, Giám đốc Điều hành Sonata, các khoản vay theo nhóm thường nhỏ vì nhiều người không tin rằng những người khác trong nhóm có thể trả được các khoản vay nợ lớn. Những khoản cho vay cá nhân có quy mô nhỏ từ lâu rất thông dụng ở Mỹ Latinh và đang bành trướng ở Nam Á. Nhưng đánh giá một người vay cá nhân lại rất tốn kém. Tổ chức cho vay không thể kham nổi chi phí này nếu không có công nghệ hỗ trợ giúp làm giảm chi phí.

Điều mà các ông chủ kinh doanh nhỏ lẻ như Iqbal thực sự cần là các khoản cho vay nhỏ mà có thể được hoàn trả khi nào hoạt động kinh doanh của họ mang về mức lãi tốt hơn. Một thử nghiệm tại Kolkata do 2 nhà nghiên cứu Mỹ Erica Field và Rohini Pande thực hiện cho thấy khi ngay từ đầu cho những người vay được gia hạn nợ 2 tháng thì tốc độ thành lập các cơ sở kinh doanh mới lại tăng lên gấp đôi. Người đi vay có xu hướng chấp nhận rủi ro lớn hơn, nhưng lợi nhuận mang về lại cao hơn, tính trung bình. Sau 3 năm, lợi nhuận của cơ sở kinh doanh đã tăng hơn 41% và thu nhập hộ gia đình tăng tới 19,5%. Nếu tài chính vi mô có thể “đều đặn” mang lại kết quả như vậy, sức hút của mô hình này sẽ vẫn mạnh mẽ.

IFMR Lead, tổ chức nghiên cứu có trụ sở tại Ấn Độ, đang thử nghiệm một khoản cho vay thậm chí linh hoạt hơn nhiều. Kết hợp với Sonata, IFMR Lead đang cung cấp các khoản cho vay nhỏ cho vài trăm người với thời gian “nghỉ ngơi” 2-3 tháng. Cụ thể, người đi vay sẽ vẫn phải trả tiền mỗi tháng, nhưng với số tiền ít hơn thường lệ. Có đến 1/3 người đi vay chọn hình thức này, cho dù chúng có mức lãi suất cao hơn một chút.

Tuy nhiên, điều mà các tổ chức cho vay muốn biết nhất là liệu việc tạo điều kiện thoải mái hơn cho người đi vay có phải là nguyên nhân khiến nhiều khoản vay trở thành nợ khó đòi. Tại Kolkata, tỉ lệ vỡ nợ của những người đi vay được gia hạn thêm 2 tháng đã tăng từ 2% - mức tương đối chuẩn đối với một khoản cho vay nhỏ - lên mức 9%. Nếu có nhiều nghiên cứu hơn rút ra kết luận rằng các khoản cho vay linh hoạt thường gặp rủi ro thì các tổ chức tài chính vi mô sẽ gặp khó khăn trong việc cung cấp các khoản vay này, bởi họ sẽ không thể bù đắp phần chi phí gia tăng bằng cách tăng lãi suất vì các khoản vay dạng này thường bị áp mức trần.

Ở một diễn biến khác, One Acre Fund, một tổ chức từ thiện, “bán chịu” cho nông dân ở châu Phi hạt giống, phân bón, bảo hiểm mùa màng và cả đào tạo. Các khoản cho vay cũng cực kỳ linh hoạt. Mặc dù tổ chức này yêu cầu nông dân trả một khoản tiền trước khi cung cấp hạt giống và phân bón, nhưng nông dân có thể trả hết số nợ còn lại vào bất cứ thời gian nào trong năm. Vì không có các khoản trả nợ hằng tuần, hằng tháng chờ chực nên nông dân có thể găm hàng chờ đến khi được giá mới bán ra. One Acre Fund cho biết tỉ lệ vỡ nợ rất thấp. Theo tính toán của tổ chức này, thu nhập từ nông trại của những người vay đã tăng 55% vào năm 2015. Nhưng dường như One Acre Fund quên mất một điều: nó không đơn thuần cung cấp các khoản vay mà còn phụ thuộc vào số tiền đóng góp của các mạnh thường quân.

Đàm Hoa

Nguồn The Economist

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)