Hãng xe điện Rivian dự kiến thực hiện IPO trong quý IV/2021 với mức định giá khoảng 80 tỉ USD. Ảnh: carexpert.com.au.

Sôi động thị trường vốn

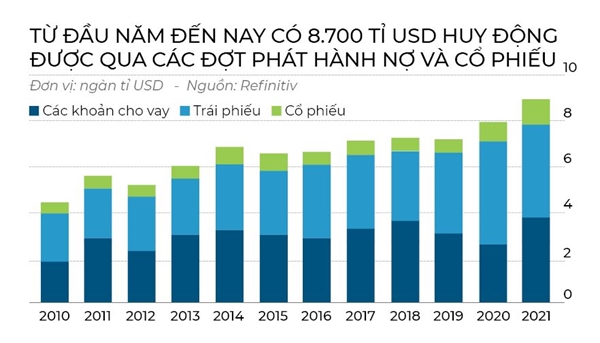

Huy động hàng ngàn tỉ USD

Các thị trường vốn chưa bao giờ sôi động như bây giờ. Từ đầu năm đến nay các công ty trên khắp toàn cầu đang huy động hàng ngàn tỉ USD nợ và cổ phiếu từ giới đầu tư, nhờ tận dụng các thị trường chứng khoán đang tăng nóng và tranh thủ những điều kiện vay mượn dễ dãi nhất trong hàng thập kỷ, trước khi Cục Dự trữ Liên bang Mỹ (FED) và các ngân hàng trung ương lớn khác bắt đầu thu hẹp quy mô các gói kích thích kinh tế.

Cơn sốt gọi vốn này - với hơn 1.000 tỉ USD giá trị cổ phiếu bán ra và gần 4.000 tỉ USD giá trị trái phiếu phát hành - có sự góp mặt của những tên tuổi lớn nhất trong giới kinh doanh như Apple, Walmart, Baidu và Volkswagen. Và mặc dù các ông chủ ngân hàng đang chạy đua cho vay và chốt các thương vụ chào bán cổ phiếu lần đầu ra công chúng (IPO), nhưng lượng công việc tồn đọng chưa kịp hoàn tất vẫn rất lớn.

“Ai nấy đều đang chạy hết công suất, từ các ông chủ ngân hàng về thị trường vốn cổ phiếu cho đến các ông chủ ngân hàng về nghiệp vụ M&A, các luật sư. Có quá nhiều thương vụ giao dịch phải hoàn tất”, Duncan Smith, đứng đầu các thị trường vốn cổ phiếu châu Âu tại RBC, nhận xét. Ông so sánh lượng công việc “ngập mặt” phải xử lý liên quan đến các thương vụ IPO và các đợt phát hành thêm cổ phiếu hiện nay không hề thua kém thời kỳ dotcom và những năm trước khi khủng hoảng tài chính bùng nổ.

|

| Ảnh: dubaotiente.com. |

Kỷ lục có 8.700 tỉ USD đã huy động được qua những đợt bán cổ phiếu, trái phiếu và các thương vụ cho vay trên toàn cầu, theo số liệu của Refinitiv. Chỉ riêng tại Mỹ, số lượng các đợt IPO truyền thống lần đầu tiên đã vượt mức đỉnh của năm 1999 trước khi bong bóng dotcom xì hơi. Các ngân hàng như Citi, Bank of America và Goldman Sachs - dự kiến thu về mức phí kỷ lục từ nghiệp vụ ngân hàng đầu tư trong năm nay - đang ráo riết tuyển dụng thêm nhân viên hoặc điều chuyển nhân viên sang các nhóm thực hiện nghiệp vụ vay hợp vốn và bảo lãnh phát hành để không phải mất phần công việc béo bở này vào tay đối thủ.

|

Phát hành cổ phiếu trên toàn cầu hiện có xu thế vượt qua mức kỷ lục của cả năm ngoái, một phần nhờ lực đẩy từ 504 tỉ USD phát hành thêm cổ phiếu của các công ty đại chúng như China Telecom và Prudential (Anh). Với các đợt lên sàn sắp tới của các công ty như FWD Group, hãng bảo hiểm thuộc sở hữu của tỉ phú Hồng Kông Richard Li và hãng xe điện Rivian, cơn sốt này được dự đoán sẽ nhanh chóng vượt xa kỷ lục của năm 2020.

Đó là chưa kể lượng vốn gọi được bởi hàng trăm công ty vỏ bọc (được gọi là SPAC) lên sàn trong năm nay. SPAC có thể hiểu là một công ty vỏ bọc được các nhà đầu tư lập nên với mục đích duy nhất là huy động vốn thông qua một thương vụ IPO để cuối cùng thâu tóm một công ty khác. Tính từ đầu năm đến nay, gần 500 công ty SPAC đã huy động được 128 tỉ USD.

Hưng phấn chưa suy giảm

Đáng lưu ý, doanh số bán trái phiếu hạng đầu tư - loại tài sản an toàn nhất trong các loại nợ doanh nghiệp - lại là một trong số ít phân khúc của thị trường có phần ít sôi động hơn. Năm ngoái, gọi vốn qua các thị trường trái phiếu đã tăng mạnh khi các doanh nghiệp đổ xô phát hành nợ và trữ tiền mặt để chống chọi với đại dịch. Năm nay, mặc dù trái phiếu hạng đầu tư sụt giảm 15% còn 3.400 tỉ USD nhưng số công ty vay vốn qua các thị trường nợ lại tăng lên. Sự sụt giảm này được bù đắp bởi mức tăng mạnh trong các đợt phát hành trái phiếu rủi ro, một phần lớn nhờ hàng loạt thương vụ từ phía các công ty đầu tư vốn cổ phần tư nhân.

Sự hưng phấn tột độ trên các thị trường vốn cho đến nay vẫn chưa suy giảm mặc dù một số nhà đầu tư đang lo ngại về tốc độ tăng trưởng kinh tế chậm lại do ảnh hưởng bởi đại dịch COVID-19, xu hướng bắt đầu siết chặt lại chính sách tiền tệ của các ngân hàng trung ương lớn trên thế giới, cú sốc nợ có thể xảy ra tại Trung Quốc và cuộc tranh cãi về trần nợ công tại Mỹ.

Vào tháng 9, chỉ số S&P 500 đã chứng kiến sự sụt giảm hằng tháng lần đầu tiên kể từ tháng 1/2021, trong khi chỉ số FTSE All World Index lại ghi nhận mức giảm hằng tháng lớn nhất kể từ thời điểm tồi tệ nhất của cuộc khủng hoảng vào tháng 3/2020 khi các nhà đầu tư bị hoảng loạn trước viễn cảnh lãi suất cao hơn. Vivek Bantwal, đồng đứng đầu bộ phận tài trợ vốn toàn cầu tại Goldman Sachs, cho biết các thương vụ mới vẫn “bền bỉ” một cách đáng ngạc nhiên mặc cho những rung lắc trên thị trường chứng khoán gần đây.

|

Theo đánh giá của Jeff Tannenbaum, điều hành các thị trường vốn tại châu Âu, Trung Đông và châu Phi của Bank of America, những biến động gần đây có thể thúc giục một số đơn vị phát hành nợ phải đẩy nhanh hơn nữa tốc độ chốt các thương vụ trước dấu hỏi về khả năng thanh khoản trong tương lai. “Điều đó đã tạo động lực cho các doanh nghiệp phải tranh thủ hành động ngay từ bây giờ”, ông nói.

Monica Erickson, nhà quản lý danh mục đầu tư tại DoubleLine Capital, nhận xét: “Bạn đã chứng kiến cơn sốt phát hành trái phiếu mới và thấy thị trường đã say mê chúng như thế nào. Rõ ràng, đang có nhu cầu khủng đối với loại tài sản này... Dòng tiền chảy vào thị trường đã thực sự rất mạnh mẽ trong năm nay”.

Nguồn FT

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)