Rủi ro từ các ngân hàng thị trường mới nổi

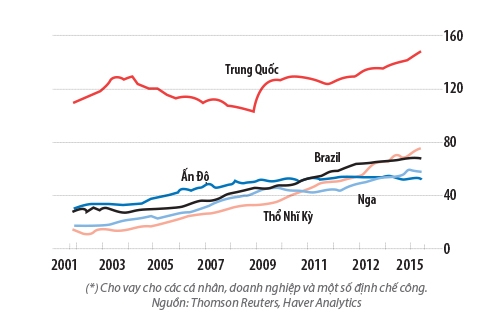

Nợ dưới chuẩn Mỹ trước năm 2008, nợ công châu Âu trước năm 2010 và các ngân hàng Nhật vào thập niên 1980 là những ví dụ gần đây về các bong bóng tài chính. Vì thế, không ít người lo ngại khi chứng kiến hoạt động cho vay ngân hàng tại các thị trường mới nổi đã bùng nổ trong những năm gần đây, từ khoảng 77% GDP năm 2007 lên 128% vào đầu năm nay, theo JPMorgan Chase. Mức tăng 51 điểm phần trăm này cao hơn nhiều so với mức tăng tín dụng chỉ 20 điểm phần trăm tại các nước giàu trong giai đoạn 2002-2007.

Giờ thì triển vọng kinh tế của các thị trường mới nổi đã trở nên ảm đạm và các ngân hàng từ Thượng Hải cho đến São Paulo đều bị chú ý. Một phần là vì các ngân hàng thị trường mới nổi không còn là những người chơi vô danh trên thị trường quốc tế.

Vào năm 1990, chỉ 3 trong số 100 tổ chức cho vay lớn nhất thế giới xét về giá trị tài sản là nằm tại các nước đang phát triển. Giờ thì 4 ngân hàng lớn nhất thế giới đều nằm ở Trung Quốc và ngân hàng lớn thứ 5, HSBC, thực hiện phần lớn hoạt động kinh doanh từ Hồng Kông. Hơn 1/3 các ngân hàng lớn nhất thế giới có trụ sở đặt tại các thị trường mới nổi và nhiều tổ chức tại các nước giàu (như Standard Chartered, có trụ sở tại London, hay BBVA, một ngân hàng Tây Ban Nha) hoạt động tại đó.

|

| Tổng lượng tín dung tại một số nền kinh tế mới nổi tính theo % GDP |

Các ngân hàng bành trướng quá nhanh trong quá khứ đã tạo ra một lượng nợ xấu không nhỏ trong quá trình bành trướng đó và bảng cân đối kế toán cũng bị phình to vượt mức an toàn. Các cơ quan quản lý tại các thị trường mới nổi đã có kinh nghiệm trong việc nhận diện và xử lý các cuộc khủng hưởng qua những bài học đắt giá trong quá khứ. Vì thế, một cuộc khủng hoảng mang tính hệ thống dường như ít có khả năng xảy ra. Tuy nhiên, điều khiến nhiều người lo ngại là việc liệu các ngân hàng có thể nhanh chóng quay trở lại thời kỳ tăng trưởng.

Viện Tài chính Quốc tế (IIF) dự đoán 2015 sẽ là năm đầu tiên dòng vốn rút ròng khỏi các thị trường mới nổi kể từ năm 1998. Tin tốt lành là các ngân hàng thị trường mới nổi hầu như không gặp khó khăn trong việc huy động vốn. Nhiều nền kinh tế mới nổi, đặc biệt tại châu Á, có tỉ lệ tiết kiệm rất cao. Nghĩa là các tổ chức cho vay có nhiều khoản tiền gửi hơn là khoản cho vay mặc dù tín dụng đang tăng với tốc độ nhanh hơn trong thời gian gần đây.

Các ngân hàng tại các thị trường mới nổi cũng có khả năng sinh lợi khá tốt: các ngân hàng niêm yết đã tạo ra lãi ròng 563 tỉ USD năm ngoái, tăng từ mức 94 tỉ USD cách đây 1 thập niên. Nhưng lợi nhuận cũng có thể bị bốc hơi bởi các khoản cho vay khó đòi, vì các khoản cho vay xấu này cuối cùng rồi cũng buộc phải ghi giảm giá trị tài sản trong sổ sách. Và mặc dù cho vay tiêu dùng đang tăng lên, nhưng các ngân hàng thị trường mới nổi cho vay chủ yếu cho đối tượng doanh nghiệp. Không may là các ngành gặp vấn đề như bất động sản (ở Trung Quốc), phát triển hạ tầng (ở Ấn Độ) và hàng hóa (ở Brazil, Chile và Nigeria cùng nhiều quốc gia khác) đều chiếm tỉ trọng đáng kể trong cho vay tại các ngân hàng. Tại Ấn Độ, các khoản cho vay tái cơ cấu hoặc cho vay khó đòi giờ chiếm tới hơn 14% tài sản của các ngân hàng đại chúng, vốn kiểm soát 75% thị trường. Tại Trung Quốc, con số này thấp nhưng đang gia tăng rất nhanh.

Biến động tiền tệ cũng là một mối lo ngại khác. Viễn cảnh lãi suất cao hơn tại Mỹ, cùng với việc giá cả hàng hóa giảm gắn liền với tốc độ tăng trưởng chậm lại của nền kinh tế Trung Quốc, đã khiến cho đồng tiền của hầu hết các nền kinh tế mới nổi đều giảm mạnh so với đồng USD. Tính tổng cộng, giá trị các đồng tiền các nền kinh tế mới nổi đã giảm khoảng 30% so với đồng bạc xanh kể từ đầu năm 2013.

Điều đó có thể ảnh hưởng trực tiếp đến các ngân hàng, nếu họ vay mượn bằng đồng USD để tài trợ cho các khoản cho vay bằng đồng nội tệ - một thủ thuật giúp các ngân hàng lãi cao trong điều kiện tỉ giá ổn định. Các cơ quan quản lý tại châu Á đang theo dõi sát sao mức độ dễ bị tác động của các ngân hàng trước biến động tiền tệ.

Cho dù các ngân hàng tránh được biến động tỉ giá thì khách hàng của họ không phải lúc nào cũng thận trọng. Lãi suất thấp ở Mỹ đã khiến cho một số nước đang phát triển đổ xô đi vay bằng USD. Bằng chứng là nợ bên ngoài của doanh nghiệp tại các thị trường mới nổi hiện lên tới 1.300 tỉ USD, theo Ngân hàng Thanh toán Quốc tế (BIS). Các khoản cho vay bằng USD chiếm tới 25% tín dụng cho doanh nghiệp tại Nga, có lẽ 30% tại Thổ Nhĩ Kỳ và có thể là nhiều hơn ở Nigeria. Các doanh nghiệp sẽ gặp khó khăn trong việc trả nợ bằng USD khi đồng ruble hoặc naira của nước họ bị giảm giá mạnh. Các nhà sản xuất hàng hóa thường sẽ không phải lo ngại về biến động tỉ giá vì nguồn thu của họ là bằng USD, nhưng việc giá cả hàng hóa giảm mạnh (khiến nguồn thu sụt giảm) cũng khiến họ khó tránh khỏi rủi ro này.

Lạm phát gia tăng (do đồng tiền tại nhiều thị trường mới nổi bị giảm giá mạnh) cũng sẽ dẫn đến một số vấn đề. Cụ thể, giá cả tăng làm giảm sức mua tiêu dùng và kích thích gia tăng lãi suất (hiện ở mức 2 con số tại Brazil và Nga). Điều đó có thể khiến cho những người đi vay gặp khó khăn trong việc trả lãi. Tỉ trọng thu nhập hộ gia đình được dùng để trả lãi đang có xu hướng tăng lên tại Brazil, Trung Quốc và Thổ Nhĩ Kỳ và nhiều nơi khác.

Hầu như chưa có dấu hiệu nào cho thấy nợ xấu sẽ đạt mức nguy hiểm. Nhưng trừ phi các ngân hàng chịu đối mặt với các khoản nợ xấu của mình, nếu không hệ quả trong dài hạn sẽ đáng ngại. Các tổ chức cho vay thường tìm cách che giấu nợ xấu. Một cách làm thường thấy là cho các doanh nghiệp gia hạn nợ. Điều đó về lâu dài sẽ tạo ra những ngân hàng “xác sống”, tức những ngân hàng tồn tại một cách lay lắt khi nguồn lực của nó chủ yếu được dùng để xóa nợ, hoặc nuôi nợ thay vì kiếm lợi nhuận bằng cách cho những công ty khỏe mạnh vay. Những ngân hàng xác sống này có thể dẫn đến nhiều năm thậm chí nhiều thập niên tăng trưởng đình đốn như trong trường hợp của Nhật. Có những dấu hiệu cho thấy các ngân hàng thị trường mới nổi đang giấu lỗ theo cách này. Chẳng hạn, các ngân hàng Trung Quốc ghi nhận các khoản cho vay khó đòi chỉ 1,6% giá trị tài sản, ít hơn phân nửa so với mức trung bình toàn cầu.

Dù rằng bảng cân đối kế toán của các ngân hàng thị trường mới nổi đủ lành mạnh để chống chọi với dư chấn của cuộc khủng hoảng tín dụng do chính họ khởi xướng, nhưng vấn đề là liệu họ có lội ngược dòng hay là loạng choạng gượng dậy. Điều đó phụ thuộc nhiều vào việc họ nhìn nhận cái sai của mình sớm như thế nào để có biện pháp khắc phục. Các ngân hàng thị trường mới nổi đã không còn là những người chơi nhỏ bé trên thị trường tài chính toàn cầu. Nói cách khác, việc họ vận hành (và sửa chữa) bộ máy ảnh hưởng không nhỏ đến hệ thống tài chính cũng như nền kinh tế thế giới.

Đàm Hoa

Nguồn The Economist

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)