Nhìn lại 1 năm kinh tế toàn cầu: Nước giàu cũng khóc!

Đặt chân đến Bắc Kinh hồi giữa năm 2015, phái đoàn tham vấn đặc biệt thuộc Quỹ Tiền tệ Quốc tế (IMF) được giao nhiệm vụ định giá toàn diện và bí mật quyền lực thực tế của đồng nhân dân tệ (CNY), lúc đó đang là ứng viên sáng giá gia nhập vào rổ tiền tệ quyền rút vốn đặc biệt (SDR). Họ tập trung phân tích tỉ mỉ 2 điều kiện bắt buộc, gồm đứng đầu thế giới về tổng kim ngạch thương mại xuất khẩu hàng hóa dịch vụ và tự do hóa lưu thông.

Nửa năm sau, bên kia bờ Địa Trung Hải, để kích thích kinh tế châu Âu, “châu lục già” đã phải hạ lãi suất tiền gửi xuống mức âm 0,3% và kéo dài chương trình mua lại trái phiếu. Động thái này cho thấy, khối 25 quốc gia giàu có của châu Âu, thuộc nhóm trên trong bảng xếp hạng kinh tế toàn cầu, đang phải vật lộn giải bài toán giảm phát và thúc đẩy bánh xe tăng trưởng kinh tế đang ì ạch nửa thập kỷ qua. Cuối năm 2015 Mỹ, nền kinh tế dẫn đầu thế giới, tăng lãi suất lần đầu tiên trong gần một thập kỷ qua, lên mức 0,25%. Tất cả diễn ra gần như cùng lúc với thời điểm Trung Quốc, quốc gia thuộc nhóm nền kinh tế mới nổi G20, hân hoan đón khoảnh khắc lịch sử: đồng nhân dân tệ chính thức được IMF đưa vào rổ SDR.

Diễn tiến trái chiều trên thực tế cho thấy rằng dù quốc gia có xuất phát điểm giàu có hay đang phát triển, việc sử dụng công cụ tài chính vĩ mô điều hành nền kinh tế là không hề đơn giản. Các nền kinh tế tương tác và diễn biến không tuân theo định hướng chiến lược được tiên liệu trước. Trong những ngày cuối năm, khi giảm phát và lạm phát xảy ra đồng thời trên các lục địa, nền kinh tế thế giới đang chứng kiến sự phân hóa sâu sắc, cảnh nước giàu cũng khóc và góc nhìn hoang mang trong giới đầu tư.

Nhân dân tệ khai hỏa

Giới chuyên gia tài chính toàn cầu cho rằng cuộc đua nâng cao vị thế đồng tiền giữa các quốc gia có tiền tệ trong rổ SDR mới thật sự “khai hỏa” trước thềm năm mới 2016. Trước mắt, sự khác biệt về chính sách giữa Cục Dự trữ Liên bang Mỹ (FED) và Ngân hàng Trung ương châu Âu (ECB) được dự báo tác động lên thế cực cân bằng của các thị trường toàn cầu, trong cả ngắn lẫn trung hạn.

Còn nhớ năm 1969, khi IMF tạo ra rổ SDR như một dạng tiền dự trữ quốc tế, các nước G7 sẽ góp vốn theo tỉ lệ được phân bổ. Theo thời gian, rổ tiền tệ SDR được đánh giá 5 năm một lần. Trước khi nhân dân tệ chiếm tỉ trọng 10,92%, rổ này có 4 đồng tiền mạnh là USD (41,73%), bảng Anh (8,09%), euro (30,93%) và yen (8,33%). Quyết định đưa nhân dân tệ vào rổ SDR được IMF đưa ra sau khi xét thấy nền kinh tế Trung Quốc đáp ứng đủ 2 điều kiện. Trong 14 năm qua, hàng hóa xuất khẩu của Trung Quốc chiếm 12,37% tổng lượng hàng hóa xuất khẩu toàn cầu, cao hơn nhiều so với Mỹ (8,57%). Mặt khác, theo cựu lãnh đạo IMF Eswar Prasad, Trung Quốc thỏa điều kiện tự do hóa tài khoản vốn, không dùng biện pháp hành chính can thiệp vào thị trường sau khi khéo léo thay đổi chính sách tiền tệ từ neo tỉ giá trong biên độ (stabilized arrangement) sang thả nổi một phần có quản lý (managed floating).

Nếu chỉ xét trên góc độ về dự trữ ngoại hối và tăng trưởng kinh tế, Trung Quốc đang bước chân vững chắc vào bảng xếp hạng các nền kinh tế “dư dả”. Tuy nhiên, nền kinh tế Trung Quốc lại phản ứng không mấy tích cực sau thành tựu đột phá mang tầm thế kỷ này. Các chỉ báo vĩ mô gần đây của nhóm nghiên cứu Rongviet Research cho thấy, kinh tế Trung Quốc đang giảm tốc với mức tăng trưởng xuất khẩu âm 2,5% so với cùng kỳ.

Từ lâu, tăng trưởng của quốc gia này phụ thuộc chặt chẽ vào dòng tiền đầu tư, nhưng tốc độ tăng trưởng của luồng tiền này đã chậm đi 2 lần, từ mức trên 21% (năm 2013) xuống còn 10% (năm 2015). Chính quyền Trung Quốc đang tìm cách cân bằng lại, thông qua thúc đẩy nhu cầu tiêu dùng nội địa, tập trung tăng trưởng bán lẻ hàng hóa dịch vụ. Tuy vậy, chỉ số nhà quản trị mua hàng (PMI) khu vực dịch vụ vẫn nhích từng bước chậm chạp, chưa đủ trở thành đối trọng trong ngắn hạn trước sự lao dốc không phanh của tăng trưởng đầu tư và xuất khẩu.

Một thực tế khác trên thị trường tiền tệ, ngay trong bối cảnh đồng bạc xanh mất giá so với các loại tiền tệ chủ chốt khác trong rổ SDR, đồng nhân dân tệ lại liên tục mất giá so với USD. Hiện bản tệ của Trung Quốc đã giảm khoảng 180 điểm cơ bản so với ngày 30.11, ngày mà vị thế nhân dân tệ bước lên tầm cao mới khi IMF quyết định thêm vào rổ SDR.

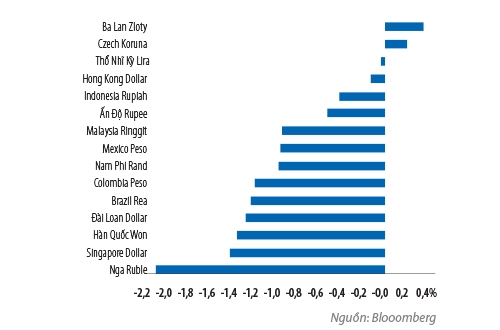

Một khi Trung Quốc thay đổi chính sách điều hành tỉ giá tham chiếu nhân dân tệ, hiện đang dựa trên cơ cở bình quân gia quyền và biên độ +/-2%, thị trường tiền tệ toàn cầu có thể nổ ra cuộc chiến phá giá đồng tiền. Còn nhớ, động thái can thiệp làm suy yếu giá trị thực đồng nhân dân tệ, giảm đi 5% trong vòng 10 ngày liên tiếp, đã thổi bay nỗ lực tăng trưởng kinh tế của châu Á, đồng thời cuốn các quốc gia trong khu vực vào vòng xoáy phá giá tiền tệ nguy hiểm.

|

| Những đồng tiền giảm mạnh nhất sau khi Trung Quốc phá giá nhân dân tệ ngày 11.8 |

Xét về bản chất, hầu hết các cuộc chiến tiền tệ đều có nguyên nhân sâu xa từ cuộc chiến tranh giành vị thế và quyền lực trong hoạt động thương mại. Bên cạnh mục đích đẩy mạnh xuất khẩu, động cơ sâu xa của Trung Quốc, khi phá giá bản tệ, chính là dựng đập ngăn chặn luồng tiền đầu tư tháo chạy, ước tính 500 tỉ USD chỉ trong vòng 8 tháng năm 2015. Tuy nhiên, tính toán của chuyên gia phân tích độc lập cho thấy, thị trường chứng khoán Trung Quốc phải gánh chịu mức thiệt hại “phản đòn”, cao hơn 9 lần so với dòng vốn đầu tư đã rút khỏi Đại lục.

Cụ thể, chỉ trong vòng 2 tháng, chỉ số Shanghai Composite đã giảm tổng cộng 42%, tương đương “bốc hơi” 4.500 tỉ USD. Để chống đỡ, Ngân hàng Trung ương Trung Quốc (PBOC) phải duy trì chính sách nới lỏng tiền tệ, bơm 105,7 tỉ USD vào hệ thống tài chính và gần 24 tỉ USD vào thị trường chứng khoán. Tất cả nhằm giảm căng thẳng thanh khoản, khôi phục lòng tin nhà đầu tư và cải thiện tăng trưởng kinh tế.

Lãi suất âm “mãn tính” tại EU

Biểu hiện kinh tế vĩ mô khác so với đất nước của Vạn lý trường thành nhưng nền kinh tế các quốc gia khối Liên minh châu Âu (EU) cùng trong hoàn cảnh “rơi lệ”, không mấy sáng sủa, khi ECB tiếp tục hạ lãi suất tiền gửi xuống mức âm 0,3% và duy trì lãi suất tái cấp vốn ở mức rất thấp 0,05%. Lãi suất âm nghĩa là các ngân hàng thành viên sẽ phải trả phí để gửi tiền tại ngân hàng trung ương, thay vì nhận được lãi như thường thấy.

Kể từ giữa năm 2014, lãi suất đã ở mức âm 0,2% để khuyến khích các ngân hàng thương mại cho vay, giải tỏa dòng vốn đang đóng băng dài hạn tại ngân hàng trung ương. Lúc đó, mục tiêu của ECB là tăng quy mô mua tài sản thêm 27%, tương đương 2.700 tỉ euro, thông qua động thái mua vào chứng khoán tài sản thế chấp và trái phiếu bảo lãnh do các ngân hàng trong khu vực đồng tiền chung châu Âu phát hành.

Bất chấp mọi nỗ lực của ECB, nền kinh tế châu Âu thu kết quả trái ngược với mong đợi, trên cả 2 thị trường chủ chốt là trái phiếu và tiền tệ. Ví dụ, lợi suất trái phiếu Hà Lan kỳ hạn 10 năm dao động quanh mức 0,25%, thấp hơn 2 lần so với lợi suất trái phiếu kho bạc Mỹ. Cá biệt, lần đầu tiên trong lịch sử tài chính thế giới, Đức, nền kinh tế “đầu tàu” của châu lục và đứng thứ 4 toàn cầu, năm ngoái đã bán được hơn 3 tỉ euro trái phiếu 5 năm với lợi suất thấp âm 0,08%. Trái phiếu có lợi suất âm nghĩa là nhà đầu tư phải trả nhiều tiền hơn so với mệnh giá của trái phiếu, đồng nghĩa họ chắc chắn lỗ nếu mua và giữ trái phiếu đến hết hạn.

Điều này tạo ra hiệu ứng domino và “kỷ nguyên lãi suất âm”: trái phiếu của Pháp, Thụy Sỹ, Đan Mạch, Phần Lan, Hà Lan và Áo có lợi suất nhỏ hơn 0% và trái phiếu của 35% các quốc gia EU có lợi suất dưới 0,1 %. Theo JP Morgan, trong năm 2014, nguồn cung trái phiếu có lãi suất âm đã tăng vọt từ 20 tỉ USD lên 2.000 tỉ USD, tức chiếm tới 1/4 thị trường.

Thật thú vị, nguyên nhân chính của hiện trạng lãi suất âm “mãn tính” lại khởi nguồn từ sự giàu có, thặng dư cán cân vãng lai khổng lồ. Người dân châu Âu duy trì sức cầu yếu trong tiêu dùng nội địa, khiến cho sự giảm phát càng thêm trầm trọng. Lý do thứ yếu xuất phát từ động thái bán tháo đồng euro một cách đồng loạt trên phạm vi toàn cầu của các nhà đầu tư, nhằm kiếm lời từ hoạt động kinh doanh chênh lệch tỉ giá với đồng USD.

Hiện tại, nền kinh tế châu Âu gần như đã “miễn nhiễm” với chính sách nới lỏng định lượng, thông qua gói kích cầu kinh tế hoặc chính sách lãi suất thực âm. Mặc dù vậy, Chủ tịch ECB Mario Draghi mới tuyên bố sẽ gia hạn ít nhất đến tháng 3.2017 đối với chương trình mua lại tài sản, trị giá 60 tỉ euro mỗi tháng và mở rộng chương trình mua trái phiếu, trị giá 1.100 tỉ euro. Mục tiêu chính là làm hồi sinh sức sống của “châu lục già” và sớm hướng đến mức lạm phát kỳ vọng 2%. Tuy nhiên, kết quả thực tế thì ngược lại, đồng euro đã giảm khoảng 15% giá trị kể từ đầu năm, đồng thời rơi xuống vùng đáy rộng và thấp nhất trong vòng 12 năm qua.

Theo khối chuyên gia cao cấp tại Deutsche Bank, thặng dư cán cân vãng lai khổng lồ của nền kinh tế châu Âu phản ánh trạng thái dư thừa tiền tiết kiệm. Thật bi hài, sự giàu có của EU ảnh hưởng lớn đến giá tài sản trên toàn cầu trong dài hạn, đồng thời kéo dài “giấc mộng” đẩy chỉ số lạm phát vượt qua mức 0,1%, tồn tại nửa thập kỷ qua dưới tác động từ sự giảm giá liên tiếp của chi phí năng lượng. Sự cộng hưởng giữa gói nới lỏng định lượng và lãi suất âm là nguyên nhân quan trọng khiến một lượng vốn lớn bị rút khỏi châu Âu, làm cho đồng euro càng thêm chao đảo.

FED lăn bánh lãi suất

Chính sách tiền tệ điều tiết vĩ mô đang diễn biến trái chiều trên hai bờ Đại Tây Dương. Trong khi EU bơm tiền, Mỹ bắt đầu hút về sau 7 năm trì hoãn. Chủ tịch FED Janet Yellen vừa tuyên bố tăng lãi suất trong khoảng 0,25-0,5 điểm phần trăm. FED dự báo đến cuối năm 2016, lãi suất sẽ ở mức khoảng 1,375%, tức trong năm tới sẽ có thêm 4 lần tăng lãi suất, mỗi lần tăng 0,25 điểm phần trăm. Cũng theo FED, quy mô bảng cân đối kế toán sẽ duy trì trạng thái hiện tại cho đến khi quá trình bình thường hóa lãi suất diễn ra thuận lợi.

Thị trường chứng khoán toàn cầu, nơi tập trung các tài sản đầu tư có đặc tính nhạy cảm với lãi suất nhất, được dự báo sẽ xuất hiện chuỗi rung chấn mạnh, tỉ lệ thuận với luồng chảy của dòng tiền đầu tư. Giới chuyên gia phỏng đoán sẽ có một làn sóng rút vốn khỏi các nền kinh tế mới nổi để tập trung đầu tư trở lại nền kinh tế Mỹ.

Trong đó, lĩnh vực thương mại, tiền tệ và thị trường việc làm có thể sẽ chịu ảnh hưởng nặng nề nhất. Theo nhận định của Ngân hàng Thế giới, việc FED tăng lãi suất sẽ làm nóng thêm cuộc chiến phá giá đồng tiền giữa các quốc gia mà Trung Quốc vừa khai hỏa. Người dân có mức thu nhập trung bình tại Mỹ cũng không mấy hài lòng khi lãi suất cho vay gia tăng, đồng nghĩa cơ hội sở hữu nhà giá thấp giảm đi. Lịch sử biến động lãi suất 10 năm qua cho thấy, khi FED tăng lãi suất cơ bản thêm hơn 4 điểm phần trăm (từ 1% năm 2004 lên mức 5,24% năm 2006), lãi suất cho vay thế chấp tăng khoảng 0,5 điểm phần trăm. Về dài hạn, tỉ lệ lạm phát mức thấp 2% và tỉ lệ lao động thất nghiệp tiệm cận 5% sẽ khó tiếp tục duy trì.

Các thị trường mới nổi, kể cả Việt Nam, sẽ mắc kẹt trong thế gọng kìm, giữa đà tăng giá của USD và sự lao dốc của kinh tế Trung Quốc. Tiên đoán được những động thái trên, Ngân hàng Nhà Nước đã điều hành tỉ giá rất linh hoạt và kịp thời. Trong năm 2015, dù tiền đồng đã phá giá 5% nhưng các nhà chiến lược về ngoại hối của HSBC dự báo, tỷ giá USD/VND sẽ được điều chỉnh thêm khoảng 2% trong năm 2016 và đạt mức 23.300 đồng/USD cuối năm sau.

An Cầm

Nguồn Bloomberg

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)