Ngành quản lý tài sản: Gió đã đổi chiều

Hàng chục năm nay, quản lý tiền cho người khác luôn là ngành có mức sinh lời cao. Biên lợi nhuận của ngành quản lý tài sản đã lên tới 39% trong năm 2014, theo hãng tư vấn BCG, so với chỉ 8% của ngành hàng tiêu dùng và 20% của ngành dược phẩm. Lợi nhuận toàn cầu của ngành quản lý tài sản vào năm 2014 được ước tính lên tới 102 tỉ USD. Ngành này lại đang tăng trưởng rất nhanh: các công ty hiện quản lý 78.000 tỉ USD giá trị tài sản trên toàn thế giới và có thể quản lý tới hơn 100.000 tỉ USD vào năm 2020.

Thế nhưng, triển vọng cho nhiều nhà quản lý tài sản đang rất ảm đạm. Ngành này đang được tái định hình do cạnh tranh chi phí thấp. Cùng lúc đó, các thị trường lao dốc đang làm “hao hụt” một phần tài sản được quản lý và cả mức phí tính trên tỉ lệ phần trăm của những tài sản đó. Đó là chưa kể các cơ quan quản lý đưa ra nhiều quy định để bảo vệ nhà đầu tư, tránh cho họ mua phải những sản phẩm không thích hợp mà lại đắt tiền.

Gặp thách thức lớn nhất là các nhà quản lý theo chiến lược đầu tư chủ động, tức các nhà quản lý cam kết sẽ mang về mức sinh lời cao hơn chỉ số của thị trường (như chỉ số chứng khoán S&P 500 chẳng hạn) bằng cách chọn lọc các khoản đầu tư một cách thận trọng và sáng suốt. Thế nhưng, cam kết là một chuyện, có làm được hay không lại là chuyện khác. Theo một nghiên cứu của Standard & Poor’s, 91% các nhà quản lý đầu tư vào các cổ phiếu thị trường mới nổi theo trường phái chủ động đã không thể thắng nổi thị trường trong 10 năm qua và 95% các nhà quản lý chủ động đầu tư vào trái phiếu đã thua cả thị trường.

Điều này không có gì đáng ngạc nhiên: một nhà quản lý trung bình không giỏi hơn thị trường. Nếu trừ đi phần phí, các nhà quản lý chủ động có thể sẽ thua cả thị trường. Hãng cung cấp dữ liệu Morningstar phát hiện ra rằng mức phí cao thực chất là một dấu hiệu báo trước hoạt động kém của quỹ.

Khi các thị trường tăng lên, khách hàng có thể không để ý đến tác động của mức phí, vốn giúp bảo vệ lợi nhuận của các nhà quản lý quỹ. Thế nhưng, năm ngoái, hầu hết các thị trường đều xập xình. Theo hãng tư vấn McKinsey, tăng trưởng và biên lợi nhuận đã giảm tại phần lớn các công ty quản lý tài sản Mỹ trong năm 2015. “Giờ thủy triều đã rút và sự thật đã được phơi bày”, Paul Smith, thuộc hiệp hội các nhà tư vấn đầu tư CFA Institute, nhận xét.

Điều đó có thể giúp giải thích cho một số đợt rút vốn lớn gần đây. Các quỹ đầu tư chủ động tại Mỹ đã chứng kiến hơn 100 tỉ USD giá trị tài sản bị rút ra vào năm ngoái, trong khi có tới 400 tỉ USD chảy vào các quỹ đầu tư thụ động mà đơn giản là đầu tư theo chỉ số, theo Morningstar. Đã vậy, các quốc gia dựa vào xuất khẩu tài nguyên do bị tác động bởi giá cả hàng hóa giảm mạnh đã bán ra tài sản mà các quỹ đầu tư quốc gia sở hữu nhằm bù đắp vào phần doanh thu sụt giảm. Các công ty quản lý quỹ mà đầu tư vào các cổ phiếu thị trường mới nổi đặc biệt thê thảm, như Aberdeen chứng kiến vốn rút ra tới 14% và Ashmore 19%.

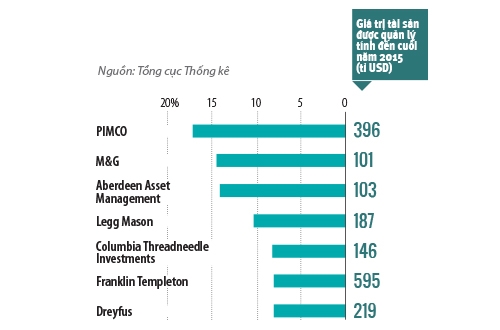

|

| Lượng vốn rút ròng khỏi các nhà quản lý tài sản toàn cầu năm 2015 (có ít nhất 100 tỉ USD giá trị tài sản được quản lý) |

Các quy định, luật lệ đặt ra càng làm các nhà quản lý quỹ thêm chật vật. Cuộc khủng hoảng tài chính khiến các cơ quan quản lý để mắt hơn đến hệ thống ngân hàng. Và giờ họ nhắm tới các công ty quản lý tài sản khi đặt ra nhiều quy định từ tính minh bạch của các mức phí cho đến tính thanh khoản của các khoản đầu tư.

Tại Mỹ, Bộ Lao động dự định đưa ra các quy định vào cuối năm nay, buộc các chuyên gia tài chính tư vấn các sản phẩm đầu tư không chỉ “phải thích hợp” mà còn phải “vì lợi ích tốt nhất” của khách hàng. Điều đó sẽ khiến cho các chuyên gia tài chính khó mà tư vấn cho khách hàng đầu tư vào những quỹ mà trả cho các nhà tư vấn một khoản hoa hồng. Một cuộc cải cách tương tự đã diễn ra tại Anh vào năm 2013.

Những quy định như vậy sẽ có tác động đáng kể đến các mô hình kinh doanh. Một lượng lớn nhà đầu tư giàu có sẽ bắt đầu chọn quỹ riêng của mình, giúp các nền tảng trực tuyến được hưởng lợi, theo dự báo của hãng kiểm toán PwC. Các nhà tư vấn sẽ không còn động lực để đẩy mạnh các sản phẩm đắt đỏ nhưng “đáng ngờ” và điều đó sẽ thúc đẩy các sản phẩm chi phí thấp như các quỹ đầu tư thụ động.

Trong khi đó, các nhà đầu tư tổ chức đang giảm số nhà quản lý mà họ làm việc. RPMI Railpen, một quỹ lương hưu đến từ Anh, đã giảm số nhà quản lý cổ phiếu bên ngoài từ 20 năm 2013 xuống còn chỉ 7 hiện nay. Theo một cuộc khảo sát do tập đoàn dịch vụ tài chính State Street thực hiện, 4 trong số 5 quỹ lương hưu có kế hoạch tăng lượng tài sản do nội bộ quản lý.

Các nhà đầu tư cũng đang xem xét lại việc làm ăn với các quỹ đầu tư vốn cổ phần tư nhân hay quỹ đầu cơ, vốn tính phí rất cao. CALPERS, quỹ lương hưu lớn của Mỹ, chẳng hạn, đã không còn làm việc với các nhà quản lý quỹ đầu cơ.

Công nghệ phát triển cũng có nghĩa là chiến lược của các quỹ đầu tư chủ động có thể được “sao chép” với mức chi phí thấp hơn nhiều. Hãy lấy các nhà quản lý giá trị làm ví dụ. Những nhà quản lý giá trị cho rằng họ có thể thắng thị trường bằng cách chọn đầu tư vào các cổ phiếu giá rẻ. Một chương trình máy tính có thể “lục lọi” khắp thị trường tìm ra những cổ phiếu có giá tương đối rẻ so với lợi nhuận, giá trị tài sản của chúng hoặc cổ tức.

Mức phí của các quỹ cổ phiếu theo chiến lược chủ động cũng đang giảm xuống, giảm 4% cho các nhà đầu tư cá nhân trong giai đoạn 2012-2014, theo BCG. Nhưng cạnh tranh mức phí giữa các nhà quản lý thụ động còn căng thẳng hơn. Mức phí ở các quỹ cổ phiếu theo chiến lược đầu tư thụ động áp cho các nhà đầu tư cá nhân đã giảm tới 1/5 trong cùng thời gian trên. Tính theo phần trăm giá trị tài sản, phí tại Vanguard giờ trung bình 0,18% mỗi năm, chỉ bằng 1/5 của năm 1975.

Nhà đầu tư cá nhân ngày càng chọn đầu tư “một cửa” . Những nhà đầu tư này ngày càng mua vào ETF (quỹ hoán đổi danh mục) hoặc các quỹ đa tài sản “tất cả trong một” (vừa cả cổ phiếu, trái phiếu và các hình thức đầu tư khác), hơn là tin tưởng vào các chuyên gia cổ phiếu. Các công ty đầu tư theo chiến lược đầu tư thụ động như Vanguard và BlackRock (cả hai cũng có đầu tư theo chiến lược chủ động) là những người hưởng lợi lớn từ sự biến động trong ngành. Vào năm 2015, họ đã chiếm giữ gần phân nửa vốn chảy vào ròng của ngành quản lý tài sản.

Nói như vậy không có nghĩa là không có cửa cho những người chơi mới. Tại Trung Quốc, một số công ty công nghệ đã trở thành các nhà quản lý tài sản, nhờ vào thương hiệu mà họ đã xây dựng từ lâu. Một quỹ do tập đoàn thương mại điện tử Alibaba tung ra vào năm 2014 đã nhanh chóng huy động được 90 tỉ USD từ hơn 100 triệu nhà đầu tư.

Một số nhà đầu tư theo trường phái chủ động nổi tiếng trên thị trường như quỹ đầu cơ Bridgewater sẽ tiếp tục trụ vững. Nhưng những quỹ nào làm ăn kém sẽ chứng kiến tài sản của họ ngày càng bị vơi đi, khi kết quả kinh doanh kém càng đẩy nhanh tình trạng rút vốn của nhà đầu tư.

Đàm Hoa

Nguồn The Economist

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)