Tình hình bây giờ không còn thuận lợi cho các tập đoàn đa ngành khi nền kinh tế khu vực đã trưởng thành. Ảnh: Lauryn Ishak/Bloomberg.

Hết thời tập đoàn đa ngành Đông Nam Á?

Lợi thế đã mất

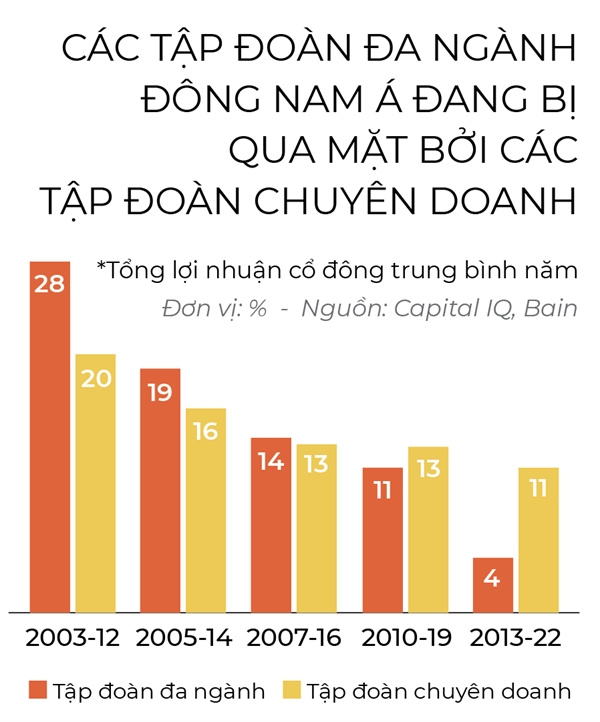

Sau nhiều năm qua mặt các đối thủ toàn cầu, các tập đoàn đa ngành (hoạt động trong ít nhất 3 lĩnh vực kinh doanh) đến từ các quốc gia Đông Nam Á như Thái Lan, Indonesia, Malaysia và Philippines... đã đánh mất lợi thế cạnh tranh, theo báo cáo Southeast Asia Conglomerates của Bain & Company. Bain cho biết xấp xỉ 100 tập đoàn đa ngành tại Đông Nam Á chứng kiến tổng lợi nhuận cổ đông (TSR) trung bình hằng năm chỉ đạt 4% trong giai đoạn 2013-2022, giảm tới 24 điểm phần trăm so với thập kỷ trước. Trong số những doanh nghiệp làm ăn kém cỏi nhất là Boustead của Malaysia, Lopez Holdings của Philippines và Lippo Group, một trong những tập đoàn đa ngành lớn nhất Đông Nam Á đến từ Indonesia.

“Đã chấm dứt thời hoàng kim của các tập đoàn đa ngành truyền thống mà chúng tôi theo dõi... Thời đại ấy đã qua đi và tôi không nghĩ sẽ trở lại”, Jean-Pierre Felenbok, Chủ tịch Bain ở Đông Nam Á, nhận định. Ông nói thêm: “Họ bị đánh bất ngờ bởi đà suy giảm kinh tế và gặp khó khăn trong việc thích ứng với một môi trường tăng trưởng thấp hơn. Sau đó đại dịch COVID-19 lại xảy đến”.

Các thế mạnh truyền thống của tập đoàn đa ngành như lợi thế về quy mô, tính đa dạng và mối quan hệ thân tình với chính phủ... đã không còn giá trị nhiều như trước. Nhiều tập đoàn đa ngành thậm chí vô cùng chật vật trước đà suy giảm kinh tế và tiến trình số hóa, thiếu đi sự năng động, nhanh nhạy để vượt qua đại dịch COVID-19. “Tình hình bây giờ không còn thuận lợi cho các tập đoàn đa ngành khi nền kinh tế khu vực đã trưởng thành. Họ cũng gặp khó trong việc thu hút nhân tài và chính phủ thì ngày càng dè chừng với những công ty quá lớn”, Till Vestring, đối tác tư vấn tại Bain, nhận định.

|

Sự va vấp của các tập đoàn đa ngành đã tạo cơ hội cho các tập đoàn chuyên doanh (có 80% hoạt động tập trung vào một ngành). Từ giữa thập niên vừa qua, các tập đoàn chuyên doanh đã bắt đầu qua mặt nhóm tập đoàn đa ngành và kể từ đó chênh lệch ngày càng nới rộng, được thúc đẩy bởi đà suy giảm kinh tế trong khu vực, theo sau là sự kiện COVID-19.

Đa ngành lùi bước

Báo cáo EY-Parthenon chỉ ra các công ty chuyên doanh đã nhanh nhạy hơn trong hoạt động và phân bổ vốn, giúp họ tranh thủ được cơ hội gia tăng doanh thu và thu hút khách hàng. Họ cũng tận dụng tốt xu hướng chuyển đổi số để thúc đẩy tăng trưởng, vượt mặt các tập đoàn đa ngành cả về tăng trưởng doanh thu, TSR và hệ số P/E. Theo dữ liệu của Bain, các tập đoàn chuyên doanh đạt TSR trung bình 11% trong giai đoạn 2013-2022, vượt trội đáng kể so với mức trung bình 4% của các tập đoàn đa ngành. Thậm chí các tập đoàn đa ngành xuất sắc nhất cũng chỉ thu về 14% TSR so với 30% của các tập đoàn chuyên doanh xuất sắc nhất.

“Khi nền kinh tế khu vực ở vào thời kỳ kém phát triển hơn, các tập đoàn đa ngành dễ dàng tăng trưởng nhờ vào quy mô và đặc quyền tiếp cận các cơ hội, vốn và nhân lực giỏi. Tuy nhiên, lợi thế này bắt đầu suy yếu từ giữa thập niên vừa qua và kể từ đó chênh lệch về kết quả kinh doanh giữa tập đoàn đa ngành và tập đoàn chuyên doanh cũng nới rộng”, Felenbok giải thích.

|

Felenbok khuyến cáo lợi nhuận sụt giảm của các tập đoàn đa ngành là một chỉ báo không mấy tích cực cho triển vọng tăng trưởng của các nền kinh tế đang phát triển trong khu vực. “Các tập đoàn đa ngành là những người chơi lớn. Nếu họ sống không tốt, chúng ta sẽ thấy rõ tác động đối với nền kinh tế. Điều này là dễ hiểu vì các tập đoàn đa ngành chiếm tới 17% vốn hóa thị trường toàn khu vực và 30% chi phí vốn. Đông Nam Á cần các tập đoàn đa ngành này để tăng trưởng và tạo ra giá trị”, ông nói.

Tuy nhiên, có một số tập đoàn đa ngành vẫn luôn duy trì được vị thế dẫn đầu trong 20 năm qua nhờ khả năng đón đầu xu hướng và thích ứng tốt với những thay đổi của thị trường, như Sinar Mas và Kalbe của Indonesia, BDMS Group và DKSH Holding của Thái Lan, Sunway Group và Hong leong Group của Malaysia và Enrique Razon Group của Philippines.

Một ví dụ là Emtek của Indonesia. Năm 2013, khoảng 3/4 doanh thu của Emtek đến từ mảng truyền thông. Nhưng từ năm 2015, tập đoàn này đã bắt đầu nhảy vào một số mảng tăng trưởng cao hơn là công nghệ, chăm sóc sức khỏe và khoa học đời sống. Hiện truyền thông chỉ chiếm 46% doanh thu của Emtek. Sunway Group cũng gia tăng đáng kể tỉ trọng tham gia trong lĩnh vực chăm sóc sức khỏe, từ chưa tới 5% tổng doanh thu vào năm 2013 lên mức 17% vào năm 2022. Trong tương lai gần, Sunway dự kiến 50-60% kế hoạch mở rộng của Tập đoàn sẽ tập trung vào mảng chăm sóc sức khỏe.

Một số tập đoàn đa ngành có kết quả xuất sắc trong 20 năm qua đã không ngừng đầu tư mạnh tay vào công nghệ, nhờ đó trở thành các chuyên gia trong việc sử dụng phân tích dữ liệu và tự động hóa để tối ưu doanh thu và lợi nhuận. Chẳng hạn, Sinar Mas đã triển khai các hệ thống IT tiên tiến để đạt mức độ chính xác kỹ thuật số trong hoạt động nông nghiệp của Tập đoàn. Hệ thống phân tích dữ liệu đã hỗ trợ tập đoàn này đưa ra các quyết định chính xác và kịp thời, từ đó tối ưu được năng suất nông nghiệp và kiểm soát tốt chi phí. Kết quả là biên lợi nhuận trước thuế, lãi vay và khấu hao của Sinar Mas đã tăng gấp đôi từ 12% lên 24% trong giai đoạn 2014-2022.

(Theo Bain và EY)

Có thể bạn quan tâm:

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)