Giữa tháng 11/2022 FTX tuyên bố phá sản cùng với khoản nợ hàng tỉ USD, buộc Sequoia báo lỗ hoàn toàn đối với khoản đầu tư hơn 210 triệu USD vào FTX. Ảnh: bloomberg.com

Đầu tư mạo hiểm… quá mạo hiểm

Sequoia Capital, một tập đoàn đầu tư mạo hiểm Mỹ, có lẽ không quên cảm giác hụt hẫng của năm 2021. Thời điểm đó, Sequoia đã thực hiện khoản đầu tư đầu tiên vào FTX với tâm trạng vô cùng hồ hởi, tin rằng sàn giao dịch tiền điện tử này sẽ là ngôi sao đầy hứa hẹn trong một ngành đang nóng sốt. Khi ấy, để chia sẻ không khí vui mừng, Sequoia đã công khai một phần bản ghi của cuộc họp ảo với FTX và các nhà đầu tư trên website của mình. Trong cuộc họp ảo đó, Sam Bankman-Fried, nhà sáng lập FTX, đã giải thích cách ông muốn công ty trở thành một siêu ứng dụng, nơi mà “bạn có thể làm bất cứ điều gì mình muốn bằng tiền của mình từ sàn FTX”. Các nhà đầu tư của Sequoia đã vô cùng phấn khởi. Một nhà đầu tư tuyên bố: “Tôi thích nhà sáng lập này”. Những người khác cũng hưởng ứng nhiệt liệt.

Nhưng vui quá hóa buồn. Giữa tháng 11/2022 FTX tuyên bố phá sản cùng với khoản nợ hàng tỉ USD, buộc Sequoia báo lỗ hoàn toàn đối với khoản đầu tư hơn 210 triệu USD vào FTX. Vụ phá sản này cũng gây thêm khó khăn cho một nhà đầu tư khác đã lỡ rót vốn vào nó. Giữa tháng 11, SoftBank (Nhật) cho biết các quỹ Vision Fund, chuyên tập trung vào các khoản đầu tư mạo hiểm, đã lỗ khoảng 10 tỉ USD trong 3 tháng kết thúc vào tháng 9/2022. FTX cũng góp phần vào tình cảnh thê thảm ở Vision Fund với mức ghi giảm giá trị dự kiến khoảng 100 triệu USD.

|

Hồi chuông cảnh tỉnh

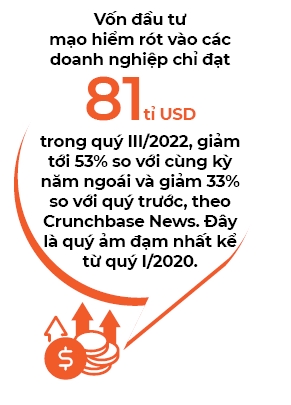

Vụ việc FTX chỉ là một trong số hàng loạt thông tin tiêu cực cho các nhà đầu tư công nghệ trong thời gian qua. Kể từ cuộc suy thoái ngành công nghệ bắt đầu vào tháng 12/2021, nhiều startup “con cưng” đã phá sản, trong đó có Fast và LendUp. Một loạt vụ phá sản khác trong lĩnh vực tiền điện tử như sự sụp đổ của quỹ đầu tư Three Arrows Capital và tổ chức cho vay Voyager Digital.

Đầu tư mạo hiểm (VC) vốn dĩ là ngành đầy rủi ro. Một nhà đầu tư mạo hiểm chỉ mong 2/10 công ty thuộc danh mục đầu tư của họ thành công, kỳ vọng mức sinh lời từ khoản đầu tư vào 2 công ty này sẽ đủ bù đắp cho 8 thương vụ thất bại còn lại. Thông thường, rủi ro là lớn nhất khi các doanh nghiệp còn trẻ và có định giá rẻ. Nhưng định giá của FTX tại thời điểm tháng 1/2022 đã là 32 tỉ USD. Chính vì điều này, nhiều ý kiến cho rằng việc nhà đầu tư mạo hiểm không nhận ra có điều gì đó không ổn là dấu hiệu cho thấy những vấn đề lớn hơn đang xuất hiện.

Rủi ro của nhà đầu tư mạo hiểm nằm ở 3 khía cạnh: quản trị doanh nghiệp, thẩm định và chiến lược tăng trưởng bằng mọi giá. Những vấn đề này là hệ quả sau nhiều năm tăng trưởng bùng nổ. Hiện tại, thị trường đang ì ạch do lạm phát cao, lãi suất gia tăng và chiến sự ở Ukraine, nhưng trong năm 2021 đầu tư mạo hiểm đã đạt 630 tỉ USD, gấp 2 lần kỷ lục đã lập trong năm trước đó. Một lý do cho tốc độ tăng trưởng này là sự gia nhập của những người chơi mới. SoftBank đã huy động quỹ đầu tư mạo hiểm đầu tiên 100 tỉ USD vào năm 2017. Sau đó, các nhà đầu tư chéo (rót vốn vào cả các công ty đại chúng và công ty tư nhân) như Tiger Global và Coatue đã bắt đầu nhảy vào nhiều thương vụ hơn với các startup.

Những người chơi mới đã khiến cạnh tranh thêm khốc liệt với lượng vốn rất lớn được bơm vào thị trường. Điều đó có nghĩa là một số nhà đầu tư “bắt đầu hợp lý hóa một số cấu trúc quản trị doanh nghiệp mà trước đây được xem là không thể tưởng tượng được”, Eric Vishria thuộc Benchmark nhận xét. Trong quá khứ, nhà đầu tư mạo hiểm sẽ giữ ghế trong hội đồng quản trị của những công ty mà họ rót vốn lớn, nhưng nay gần như rất ít. Tiger Global, chẳng hạn, đã đầu tư vào khoảng 300 doanh nghiệp trong năm 2021 nhưng rất ít góp mặt vào hội đồng quản trị các công ty này.

|

Thẩm định cũng là một vấn đề lớn khác. Trước khi diễn ra cơn sốt ngành này, nhà đầu tư có nhiều tuần để săm soi các nhà sáng lập cũng như tìm hiểu doanh nghiệp qua việc tiếp xúc với khách hàng của doanh nghiệp đó. Nhưng khi cạnh tranh càng khốc liệt, thời gian đưa ra quyết định rót vốn cũng rút ngắn hơn. Một số startup đang “hot” thậm chí cho nhà đầu tư chỉ 24 giờ để quyết định. Đối với nhiều người, rủi ro bỏ lỡ cơ hội đầu tư vào “một Google tiếp theo” là quá lớn không thể bỏ qua. Kết quả là họ cũng lơ luôn khâu thẩm định.

Thay vào đó, một số nhà đầu tư kiểm tra “ngõ tắt” bằng cách xem các tên tuổi lớn như Sequoia hay Andreessen Horowitz có tham gia vào startup đó hay không. Nếu một công ty đầu tư mạo hiểm danh tiếng rót vốn vào một startup thì những người này nghĩ rằng đó hẳn là canh bạc an toàn (Sequoia cho biết Công ty luôn thẩm định gắt gao tất cả mọi công ty trong danh mục đầu tư của mình). Trong giai đoạn thị trường bùng nổ, thái độ này đã xuất hiện ở một bộ phận lớn nhà đầu tư không muốn bỏ qua cơ hội kiếm lời từ các startup mà tương lai có thể trở thành “unicorn” (được định giá từ 1 tỉ USD trở lên), thậm chí “decacorn” (được định giá trên 10 tỉ USD).

Một vấn đề khác là ngành đầu tư mạo hiểm quá coi trọng tăng trưởng. Nhiều nhà đầu tư buộc các startup phải bành trướng bằng mọi giá, đặc biệt sau những vòng gọi vốn lớn. Nhưng không phải tất cả mọi công ty đều có thể “đỡ nổi” mô hình tăng trưởng siêu tốc này, Mark Goldberg thuộc Index Ventures nhận xét. Các startup cố “trèo cao” đã “té đau” như WeWork đã lỗ nặng và phải hủy kế hoạch IPO vào năm 2019; hay công ty bất động sản Opendoor lao đao do giá nhà giảm trong năm nay. “Nó giống như việc bơm nhiên liệu máy bay vào ô tô vậy. Nếu làm thế, những điều tồi tệ sẽ xảy ra”, Goldberg nói.

|

| Đầu tư mạo hiểm (VC) vốn dĩ là ngành đầy rủi ro. Ảnh: businessinsider.com |

Nhà đầu tư thận trọng hơn

Ở khía cạnh tích cực, đà suy thoái của thị trường đã giúp giảm bớt phần nào sức ép lên ngành này. Nhiều nhà đầu tư nói rằng bây giờ họ có thêm thời gian để thẩm định kỹ càng trước khi quyết định xuống tiền. Quản trị doanh nghiệp cũng có thể được cải thiện sau hồi chuông cảnh tỉnh từ vụ việc FTX và các công ty khác. Hơn nữa, thị trường chững lại đã cho nhà đầu tư lợi thế “kèo trên” khi đàm phán thương vụ.

Trong lúc này, một số nhà đầu tư đang giữ tâm lý thận trọng, đặc biệt sau những cú ngã đau của ngành đầu tư mạo hiểm. Một khảo sát gần đây của Jefferies Financial Group cho thấy trong năm 2022 một số nhà quản lý quỹ như quỹ hiến tặng, quỹ lương hưu đã không hứng thú rót vốn vào các quỹ đầu tư mạo hiểm nhiều như những năm trước.

Các nhà dàn xếp thương vụ cũng cho biết, một số nhà đầu tư đã kỹ hơn trong việc chọn lọc đối tượng nhận vốn và họ muốn các quỹ đầu tư mạo hiểm phải giải ngân chậm rãi hơn, đồng thời yêu cầu cung cấp nhiều bằng chứng hơn đối với việc thẩm định thương vụ. “Có nhiều thời gian hơn cho việc kiểm tra thông tin. Điều đó tạo cảm giác minh bạch hơn và lành mạnh hơn”, Beezer Clarkson, Đối tác tại Sapphire Partners, chuyên tài trợ cho các công ty đầu tư mạo hiểm giai đoạn đầu, nhận xét.

|

Dù vậy, ngành đầu tư mạo hiểm vẫn là lựa chọn tốt trong mắt nhà đầu tư nhờ lịch sử ăn nên làm ra đã được chứng minh qua các giai đoạn thị trường khó khăn. Theo báo cáo nghiên cứu năm 2021 được công bố trên Harvard Business Review, ngành đầu tư mạo hiểm đã tạo ra kết quả kinh doanh tốt hơn các loại tài sản khác trong các chu kỳ suy thoái trước đó. Khoảng 75% quỹ đầu tư mạo hiểm gọi vốn trong giai đoạn 2007-2016 đã thắng chỉ số Russell 2000 trong cùng thời gian và xấp xỉ 60% quỹ đầu tư mạo hiểm đã đánh bại chỉ số S&P 500. Một nghiên cứu của Đại học Miami cũng cho thấy mức sinh lời của ngành đầu tư mạo hiểm trong giai đoạn bong bóng dotcom xì hơi và suy thoái kinh tế 2007-2009 trung bình đạt 16%, trong khi S&P 500 giảm 12% và Nasdaq giảm 18%.

Thực vậy, nhiều công ty quản lý tài sản gia đình, các quỹ đầu tư quốc gia (SWF) và một số loại hình quỹ khác vẫn đặt niềm tin vào ngành đầu tư mạo hiểm. Họ tin rằng các xu hướng công nghệ như tiền mã hóa, trí tuệ nhân tạo sẽ tồn tại qua bất kỳ thời kỳ suy thoái kinh tế nào. Theo số liệu của PitchBook, các quỹ đầu tư mạo hiểm đã gọi được con số kỷ lục 151 tỉ USD trong 3 quý đầu tiên của năm 2022, vượt qua số vốn gọi được cả năm từ trước đến nay. Vào tháng 9, Bessemer Ventures Partners đã gọi thành công 4,6 tỉ USD và Scale Venture Partners hoàn tất huy động quỹ 900 triệu USD, hay trong tháng 10 Lowercarbon Capital công bố quỹ mới 250 triệu USD.

| Các quỹ đầu tư mạo hiểm sẽ phải ghi giảm giá trị danh mục đầu tư của họ theo đà suy giảm của thị trường đại chúng. Ảnh: Getty Images |

Số liệu của PitchBook cũng cho thấy, không chỉ nhà đầu tư cũ, vốn gọi được từ những nhà đầu tư mới cũng rất khả quan, nhờ đó đẩy tăng lượng vốn sẵn sàng giải ngân của ngành đầu tư mạo hiểm lên mức kỷ lục gần 300 tỉ USD. “Chúng tôi đang tích cực ký séc”, Michael Lim, sáng lập Cendana Capital, nói.

Tất nhiên, quá trình này sẽ khó tránh khỏi một số đau đớn. Các quỹ đầu tư mạo hiểm sẽ phải ghi giảm giá trị danh mục đầu tư của họ theo đà suy giảm của thị trường đại chúng. Khi cơ hội cho các startup lên sàn trở nên ít đi, các quỹ đầu tư mạo hiểm sẽ có ít con đường hơn để thoái vốn, hiện thực hóa lợi nhuận từ các khoản đầu tư của mình. Các đối tác trong ngành đầu tư mạo hiểm cho biết họ dự kiến mức định giá của một số startup sẽ đứng yên trong nhiều năm và số startup phá sản thuộc danh mục đầu tư của họ sẽ tăng gần 10%. “Tôi dành nhiều thời gian suy nghĩ xem công ty nào đang có nguy cơ cạn tiền”, Chris Douvos, sáng lập Ahoy Capital, nói.

Dù thế nào, Beezer Clarkson, thuộc Sapphire Partners, cho biết Sapphire Partners vẫn duy trì tốc độ đầu tư trong năm nay, trong đó rót vốn vào các quỹ chuyên về tiền mã hóa và tài sản số. “Bạn phải đầu tư vào cả giai đoạn đi xuống lẫn giai đoạn đi lên vì bạn không biết khi nào là bắt đầu chu kỳ giá lên 10 năm tiếp theo của thị trường”

Nguồn Tổng hợp

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)