Đã đến thời thất sủng của các startup?

Fidelity, BlackRock và các tập đoàn lớn khác - những doanh nghiệp đã góp phần thúc đẩy cơn sốt công nghệ trước đây - đều đã cắt giảm giá trị các khoản đầu tư vào các công ty khởi nghiệp (startup) với tốc độ nhanh hơn trước. Và họ cũng thực hiện ít các khoản đầu tư mới hơn. Đó là thực tế đang diễn ra, báo hiệu điềm xấu cho Thung lũng Silicon, nơi lượng vốn lớn chảy vào các công ty nhỏ đã đẩy mức định giá lên cao chót vót và thúc đẩy cơn sốt tuyển dụng và chi tiêu vào quảng cáo tại hàng chục startup.

Việc các quỹ đầu tư hạn chế rót vốn đã đe dọa làm trầm trọng hơn cuộc suy thoái vốn dĩ đang làm giảm mức định giá ở nhiều startup, hạ thấp triển vọng cũng như làm tồi tệ hơn tình trạng sa thải lao động, buộc các startup phải tập trung vào lợi nhuận hơn là tăng trưởng bằng mọi giá.

BlackRock, Fidelity Investments, T. Rowe Price Group và Wellington Management điều hành hoặc tư vấn cho các quỹ tương hỗ mà sở hữu cổ phần tại ít nhất 40 startup (được định giá ít nhất 1 tỉ USD mỗi công ty), theo hồ sơ nộp lên cơ quan quản lý trong ngành.

Đối với 13 trong số các startup, ít nhất một công ty quản lý quỹ tương hỗ định giá khoản đầu tư của họ ít hơn mức đã chi trước đó, theo phân tích của Wall Street Journal. Các công ty định giá 13 startup với mức trung bình thấp hơn 28% mức giá mua vào ban đầu.

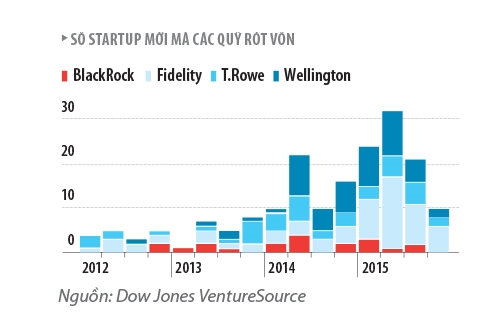

Các startup này bao gồm dịch vụ nhắn tin di động Snapchat, nhà sản xuất phần mềm ghi chú Evernote và hãng môi giới bảo hiểm y tế Zenefits. Trong khi đó, các công ty quản lý quỹ chỉ mua 10 cổ phần mới trong các startup vào quý IV, giảm từ mức đỉnh 32 của quý II năm ngoái, theo Dow Jones VentureSource.

Diễn biến này đã làm sửng sốt nhiều nhà đầu tư mạo hiểm và gây sốc cho một số nhà điều hành startup. Mức định giá thấp hơn của các quỹ tương hỗ có thể khiến các startup (trừ các công ty thành công nhất) khó huy động thêm vốn mới với giá cao hơn và buộc họ phải mở nhiều đợt huy động vốn hơn với mức định giá thấp hơn. Điều đó có thể khiến tinh thần làm việc của nhân viên suy giảm và làm ảnh hưởng đến những nỗ lực tuyển dụng mới bằng quyền chọn cổ phiếu.

“Mức độ báo cáo, giải trình và tính minh bạch chưa bao giờ là một phần của thị trường đầu tư mạo hiểm. Nhưng bỗng nhiên mọi thứ được đưa ra ánh sáng và đó là một cú sốc”, Jeff Richards, đối tác điều hành của GGV Capital, một công ty đầu tư mạo hiểm của Mỹ, nhận xét.

GGV sở hữu cổ phần trong hãng phân tích Web là Domo Inc., vốn đã bị Fidelity định giá thấp hơn 16% kể từ tháng 9. Còn nhà sản xuất đồ thể thao DraftKing Inc., cũng thuộc sở hữu một phần của GGV, đã chứng kiến mức định giá trung bình giảm 72% trong quý IV. Vì cổ phiếu của các công ty tư nhân không giao dịch trên sàn chứng khoán nên các quỹ tương hỗ phải ước tính cổ phiếu của mỗi startup trị giá bao nhiêu, báo cáo tổng số theo tháng và theo quý.

BlackRock, Fidelity, T. Rowe Price và các quỹ do Wellington tư vấn nằm trong số những nhà đầu tư lớn nhất rót vốn vào các startup tính theo đồng USD đầu tư, dù số cổ phần này rất nhỏ bé so với tổng tài sản của các công ty này. Theo hồ sơ nộp lên cơ quan quản lý, các startup đã nhận được ít nhất 3,8 tỉ USD chỉ riêng từ Fidelity và T. Rowe Price, chiếm gần 12% tổng vốn huy động của các startup.

Các quỹ tương hỗ dựa vào thị trường IPO sôi động để kiếm tiền từ các khoản đầu tư vào công ty tư nhân, thường bằng cách mua cổ phiếu trực tiếp từ các startup. Tính từ đầu năm đến nay không có một công ty công nghệ nào ở Mỹ có nhận vốn đầu tư mạo hiểm là lên sàn. Thị trường chứng khoán ảm đạm đã buộc các công ty phải dừng kế hoạch phát hành IPO.

Năm ngoái, 16 startup như vậy đã phát hành IPO, giảm từ con số 30 của năm 2014. Giá cổ phiếu của họ trung bình đã giảm hơn 30% kể từ giữa tháng 2.

Các quỹ tương hỗ do Wall Street Journal phân tích vẫn ghi nhận lợi nhuận trên giấy ở hầu hết các khoản cổ phần nắm giữ tại các công ty tư nhân trị giá hàng tỉ đô. Chẳng hạn, các quỹ tương hỗ đầu tư vào dịch vụ gọi xe Uber Technologies ở mức 15,51 USD/cổ phiếu giờ định giá cổ phiếu Uber gấp 3 lần con số trên. Uber đã huy động vốn thành công trong tháng 12, định giá Công ty ở mức kỷ lục hơn 60 tỉ USD.

Thực sự là các quỹ tương hỗ đã không còn mặn mà. Nhìn lại năm 2015, 45% các đợt huy động vốn mà định giá startup ở mức 1 tỉ USD trở lên đều có sự góp mặt của một quỹ tương hỗ, theo hồ sơ nộp lên cơ quan quản lý và từ Dow Jones VentureSource. Chẳng hạn, hồ sơ cho thấy Fidelity đã rót ít nhất 106 triệu USD vào Zenefits tháng 5 năm ngoái với vai trò là nhà đầu tư chính trong một đợt huy động vốn định giá công ty này lên tới 4,5 tỉ USD. Nhưng đến tháng 9, Fidelity đã giảm giá trị cổ phiếu Zenefits tới 48%, định giá Công ty chỉ còn 2,3 tỉ USD.

|

| Các quỹ tương hỗ đã ít đầu tư mới vào các startup |

Hồi tháng 11, Wall Street Journal cho biết Zenefits không đạt được chỉ tiêu doanh thu và bắt đầu cắt giảm chi phí. Ông Parker Conrad đã từ chức CEO Zenefits vào tháng 2 vừa qua. Hồi tháng 3, Zenefits đã sa thải 250 người, chiếm 17% lực lượng lao động.

Công ty phần mềm MongoDB Inc. cũng bị Fidelity giảm giá trị 8 trong số 9 quý kể từ khi quỹ này rót vốn hồi tháng 12.2013, định giá cổ phiếu Công ty thấp hơn 58% con số mà Fidelity đã trả trước đó. Doanh thu của công ty phần mềm này đã tăng gần gấp đôi đạt khoảng 100 triệu USD năm ngoái, theo một nguồn tin thân cận.

Mới đây, hồ sơ chứng khoán cho thấy Fidelity vào tháng 1 đã hạ giá trị cổ phiếu của 13 trong số 26 startup do Wall Street Journal theo dõi. Mức giảm này bao gồm 17% mức giảm tại hãng phần mềm Nutanix Inc. Fidelity cũng đang đầu tư mới ít hơn vào các startup vì “thường không thể đạt được các điều khoản cả hai bên cùng chấp nhận được”, Andrew Boyd, đứng đầu bộ phận các thị trường vốn cổ phiếu toàn cầu tại Fidelity, nói. Số startup mới mà Fidelity mua cổ phần đã giảm còn 6 trong quý IV từ mức 9 của quý III và 16 của quý II năm ngoái, theo Dow Jones VentureSource.

Trong khi đó, T. Rowe Price đã mua cổ phần tại 2 công ty startup mới trong suốt quý IV, giảm từ mức 5 của 2 quý trước. Hai khoản đầu tư mới của Wellington là mức thấp nhất của tập đoàn này kể từ quý I/2014. Còn BlackRock thì không đầu tư mới vào một startup nào trong quý IV, cũng theo VentureSource. “Định giá của chúng tôi dựa trên các phương pháp định giá đã được phê chuẩn và nhiều nguồn thông tin khác nhau”, BlackRock trả lời.

Theo ông Richard, chuyên gia đầu tư mạo hiểm tại GGV, mức định giá thấp hơn từ phía các quỹ tương hỗ đang giúp ông thuyết phục các chủ doanh nghệp phải giảm kỳ vọng của mình. “Có một vài chứng cứ rõ ràng cho thấy thị trường đã rẽ hướng”, ông nói.

Ngô Ngọc Châu

Nguồn WSJ

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)