Cuộc thâu tóm của người Nhật

Vào thời đỉnh điểm bùng nổ kinh tế Nhật thập niên 1980, Akio Morita, đồng sáng lập Sony, đã khiến cho giới doanh nghiệp Mỹ như ngồi trên đống lửa khi chi ra tới 3,4 tỉ USD mua lại hãng phim Columbia Pictures. “Nếu bạn không muốn người Nhật mua nó thì đừng bán”, Morita nói.

Hơn 25 năm sau, các thương vụ thâu tóm của doanh nghiệp Nhật ở nước ngoài lần đầu tiên vượt qua con số 10.000 tỉ yen (82 tỉ USD) vào năm 2015. Cơn sốt mua lại này đang được dẫn dắt bởi một thế hệ các CEO mới - những nhà lãnh đạo thực hiện thâu tóm vì nhu cầu sống còn, hơn là vì thích thú. Họ đã chứng kiến sự suy thoái dài hạn ở thị trường nội địa và giờ bị săm soi bởi các cổ đông, vốn không muốn chứng kiến các thương vụ mua lại hào nhoáng như thập niên 1980.

Cơn sốt M&A ra nước ngoài thực ra có trước cả thời điểm ra đời chính sách kinh tế Abenomics năm 2013, nhưng đã bùng nổ dưới sự tác động của nó. Luật quản trị doanh nghiệp mới của Thủ tướng Nhật Shinzo Abe có nghĩa là các doanh nghiệp bị áp lực rất lớn làm sao cải thiện lợi nhuận trên vốn chủ sở hữu và biện minh cho lượng tiền mặt khổng lồ của họ. Một số doanh nghiệp đã mua lại cổ phiếu quỹ, số khác thì tăng cổ tức, nhiều công ty lại chọn M&A. Kết quả là cuộc đổ xô mua lại của doanh nghiệp Nhật trong nhiều lĩnh vực từ ngân hàng cho đến hậu cần.

Mối đe dọa từ Trung Quốc

Cơn sốt thâu tóm là vì hoàn cảnh bắt buộc: hơn 25% dân số Nhật ở độ tuổi hơn 65 và tỉ lệ sinh đẻ ở Nhật thuộc vào hàng thấp nhất trong khối OECD. Doanh nghiệp ngành bảo hiểm là một trong những đối tượng đầu tiên cảm nhận được tác động toàn diện của cuộc chuyển hướng dân số này và vì thế cũng là người mua tích cực nhất ở nước ngoài trong năm nay.

Chính sách “đóng cửa” với việc nhập cư quy mô lớn khiến doanh nghiệp trong các ngành ngân hàng, bảo hiểm và sản phẩm tiêu dùng đối mặt với một thị trường nội địa suy giảm, trong khi tăng trưởng kinh tế yếu ớt (nền kinh tế đã tăng trưởng với tốc độ chỉ 1% trong quý III/2015 so với cùng kỳ). “Đó là cơn ác mộng cho các CEO khi tăng trưởng doanh thu sụt giảm. Ai nấy đều muốn đi thâu tóm ở nước ngoài. Thậm chí một công ty với chỉ 1 tỉ USD mức vốn hóa thị trường có thể muốn thâu tóm một công ty khác lớn hơn cả chính nó”, Yoshihiko Yano, đứng đầu bộ phận M&A tại Goldman Sachs, cho biết.

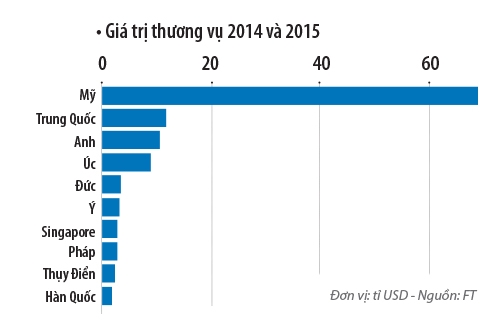

Ngày càng nhiều doanh nghiệp như Japan Tobacco, Suntory và Ajinomoto đều có bộ phận M&A “trong nhà”. Đặc biệt họ ngày càng nhắm đến doanh nghiệp ở các thị trường phát triển, nơi giá có xu hướng thấp hơn và tài sản thì được xem là có chất lượng tốt hơn, theo Shinsuke Tsunoda, đứng đầu bộ phận M&A tại Nomura. Theo Dealogic, Mỹ là điểm đến ưa chuộng nhất, chiếm đến 39% thương vụ M&A ra nước ngoài của doanh nghiệp Nhật, trong khi Anh chiếm 11%.

|

| Mỹ là điểm đến ưa chuộng nhất của doanh nghiệp Nhật khi thâu tóm ở nước ngoài |

Hiệp định Đối tác xuyên Thái Bình Dương (TPP) vừa kết thúc đàm phán cũng thúc đẩy cơn sốt thâu tóm ở nước ngoài, khi hiệp định này sẽ bãi bỏ một số chính sách bảo hộ mà bấy lâu nay doanh nghiệp Nhật được hưởng.

Tuy nhiên, đối với giới doanh nghiệp Nhật, mối đe dọa từ một Trung Quốc đang lên là viễn cảnh đáng ngại hơn nhiều. Trong hơn 1 thập niên, điều ai cũng thấy rõ là thị trường nội địa của Trung Quốc đủ lớn để đưa doanh nghiệp nước này vào tốp 3 toàn cầu trong mọi lĩnh vực từ thép cho đến ngân hàng.

Cuộc bùng nổ M&A ra nước ngoài thực ra chủ yếu là vì muốn đảm bảo vị trí của người Nhật trong tốp đầu của thị trường trước khi quá muộn. Theo Tsunoda, thuộc Nomura, các công ty Nhật muốn dùng M&A ra nước ngoài nhằm đảm bảo chỗ đứng của mình để chính họ không phải rơi vào cảnh trở thành mục tiêu thâu tóm của kẻ khác. “Để bành trướng doanh nghiệp và gia tăng lợi nhuận, không thể chỉ dựa vào Nhật”, ông nói.

Với môi trường lãi suất thấp hơn và nhu cầu vươn ra khỏi một thị trường nội địa đang suy giảm, ngành bảo hiểm đã chiếm gần 30% giá trị các thương vụ ra nước ngoài của giới doanh nghiệp Nhật trong năm nay, theo Dealogic. Nổi bật là cuộc thâu tóm HCC trị giá 7,5 tỉ USD do Tokio Marine thực hiện, hay việc Meiji Yasuda Life Insurance mua lại StanCorp Financial Group với giá 5 tỉ USD cũng như thương vụ mua lại Symetra Financial 3,8 tỉ USD của Sumitomo Life Insurance. Tất cả các thương vụ này đã giúp các doanh nghiệp Nhật tiếp cận tốt hơn với Mỹ, thị trường bảo hiểm nhân thọ lớn nhất thế giới.

Sẵn sàng mua giá cao

“Giá các thương vụ M&A cứ tiếp tục tăng lên. Trông có vẻ như đang trở thành bong bóng vậy”, Hideo Takasaki, Tổng Giám đốc Nitto Denko, nhà sản xuất lớp màng quang học sử dụng trong màn hình iPhone của Apple, nhận xét.

Nitto Denko, giống như nhiều nhà cung cấp linh kiện nhật khác, đang tìm kiếm các thị trường mới từ ôtô cho đến y tế nhằm giảm phụ thuộc vào doanh số bán điện thoại thông minh. Công ty dành ngân sách 1,2 tỉ USD cho M&A và các khoản đầu tư khác sẽ được hoàn tất vào năm tài chính 2017-2018. “Chúng tôi muốn mua tốc độ nên sẵn sàng trả giá cao”, Takasaki nói.

Không chỉ Nitto Denko, Panasonic cũng vừa đồng ý mua lại nhà sản xuất tủ bày hàng làm lạnh Mỹ Hussmann với giá 1,5 tỉ USD, một phần trong gói 8,2 tỉ USD mà Công ty dành riêng cho M&A từ đây cho đến năm 2019.

Một số chuyên gia tư vấn khuyến cáo việc các doanh nghiệp Nhật tranh nhau đi thâu tóm có thể dẫn đến thiếu cân nhắc trong thẩm định, đánh giá đối tượng mục tiêu. “Tôi nghi ngờ liệu một trong số những thương vụ này có phát huy tác dụng”, luật sư M&A tại một doanh nghiệp ở Mỹ bày tỏ lo ngại về việc đánh giá chất lượng tài sản mua lại. Đặc biệt là có nhiều thương vụ, doanh nghiệp Nhật trả giá rất cao.

Số liệu của Dealogic cho thấy mức giá chênh lệch (so với giá cổ phiếu của công ty mục tiêu trước khi thương vụ diễn ra) trung bình do các công ty Nhật chi ra cho các thương vụ ở nước ngoài đã vượt 35% trong năm nay, gấp 2 lần số tiền bỏ ra của người Mỹ. Tuy nhiên, khi xét giá trị doanh nghiệp/EBITDA (lợi nhuận trước thuế, lãi vay và khấu hao), người Nhật và người Mỹ trả gần bằng số tiền như nhau để thâu tóm mục tiêu.

Việc trả giá cao đã khiến nhà đầu tư phản đối, như trường hợp ở Japan Tobacco khi công ty này trả 5 tỉ USD mua lại nhãn hàng Natural American Spirit từ Reynolds American. Cổ phiếu của Japan Tobacco đã giảm 9% trong vòng 3 ngày sau khi thương vụ được công bố hồi tháng 9. Credit Suisse ước tính giá mua gấp tới 65 lần EBITDA của nhãn hàng này.

Tuy nhiên, các chuyên gia tư vấn M&A cho rằng doanh nghiệp Nhật dựa vào các tiêu chí khác và điều đó giải thích vì sao họ lại đưa ra mức giá cao. Ví dụ, khi nói về giá trị liên kết, người Nhật nhắm đến việc mở rộng thị phần và danh mục sản phẩm trong khi doanh nghiệp Mỹ quan tâm nhiều hơn đến vấn đề giảm chi phí. Ở Japan Tobacco, các nhà điều hành cho biết họ dự kiến sẽ lấy lại được khoản đầu tư 5 tỉ USD nói trên trong 5 năm tới. Hơn nữa, thương vụ cũng cho Công ty cơ hội hiếm có để sở hữu một thương hiệu nổi tiếng đang tăng trưởng nhanh tại thị trường nội địa của nó.

Nhiều ông chủ ngân hàng và luật sư cũng cho rằng doanh nghiệp Nhật không hề trả cao một cách phi lý cho các mục tiêu thâu tóm trong giai đoạn 2012-2015. “Các doanh nghiệp Nhật muốn tài sản chất lượng tốt và muốn giữ lại dàn quản lý hiện tại. Họ đang trả giá đúng và đủ để đạt được điều đó”, Peter Eadon-Clarke, trưởng chiến lược gia Nhật tại Macquarie, nhận xét.

Đồng quan điểm, Tsunoda, thuộc Nomura, cho rằng: “M&A của người Nhật không đặt nặng yếu tố gia tăng giá trị cổ đông. Họ quan tâm nhiều hơn đến việc liệu thương vụ có tốt cho doanh nghiệp và nhân viên của họ trong dài hạn hơn”.

Đàm Hoa

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)