Thương vụ Seven & i đánh dấu một bước ngoặt lịch sử trong chu kỳ M&A của Nhật Bản. Ảnh: WSJ.

Cuộc đua thâu tóm Seven & i nóng lên

Cuộc chiến thâu tóm trị giá hàng chục tỉ USD nhằm thâu tóm Seven & i, công ty mẹ của chuỗi cửa hàng tiện lợi 7-Eleven, đang diễn ra trong bối cảnh làn sóng mua bán và sáp nhập (M&A) tại Nhật Bản tăng trưởng mạnh. Các yếu tố như đồng yen yếu, định giá thấp và lợi nhuận khiêm tốn của các công ty Nhật Bản so với đối thủ quốc tế là động lực chính thúc đẩy xu hướng này.

Hãng bán lẻ Alimentation Couche-Tard (Canada) đã đưa ra đề nghị trị giá 47 tỉ USD để mua lại Seven & i, buộc ban lãnh đạo tập đoàn Nhật Bản phải cam kết tái cơ cấu nhằm nâng cao lợi nhuận. Đồng thời, một thành viên thuộc gia tộc sáng lập cũng đề xuất phương án mua lại công ty thông qua vay nợ, dù chi tiết chưa được công bố. Seven & i cho biết đang cân nhắc các lựa chọn nhưng chưa đưa ra thời hạn quyết định.

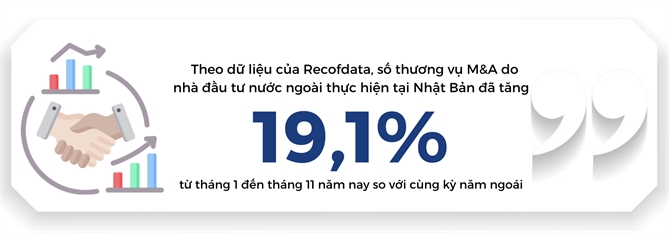

Động thái này diễn ra trong làn sóng hoạt động M&A do nước ngoài dẫn dắt tại Nhật Bản. Theo dữ liệu của Recofdata, số thương vụ M&A do nhà đầu tư nước ngoài thực hiện tại Nhật Bản đã tăng 19,1% từ tháng 1 đến tháng 11 năm nay so với cùng kỳ năm ngoái. Trong thập kỷ qua, số liệu này ghi nhận mức tăng đáng kể, với mức tăng 66,5% vào năm 2023 so với năm 2014. Một phần lớn trong số đó là nhờ các công ty Nhật Bản bán đi các tài sản không cốt lõi để tập trung hơn vào sự tinh gọn và hiệu quả.

|

Đồng yen yếu cũng là một yếu tố kích thích cho các thương vụ M&A. Đồng tiền này mất giá khoảng 30% so với USD từ đầu năm 2022 đã khiến các công ty Nhật Bản trở thành mục tiêu hấp dẫn hơn. Ông Hidenori Yoshikawa, Chuyên gia tại Viện Nghiên cứu Daiwa, nhận định đây là cơ hội tuyệt vời để mua lại công nghệ và dịch vụ Nhật Bản với giá ưu đãi. Ông dự đoán sẽ có nhiều ngân hàng đầu tư tiếp cận các công ty nước ngoài với các nhiều ý định M&A hơn.

Một nguyên nhân khác là hiệu suất lợi nhuận thấp của các công ty Nhật Bản. Theo FactSet, lợi suất vốn chủ sở hữu trung bình 5 năm của Seven & i chỉ đạt 7,5%, trong khi con số này ở Couche-Tard là 23%.

“Khi nhiều doanh nghiệp bị định giá thấp, phân mảnh và quản lý kém hiệu quả, Nhật Bản có thể trở thành thị trường M&A hấp dẫn nhất toàn cầu”, ông Shrikant Kale, chiến lược gia định lượng tại Jefferies, nhận định.

Tuy nhiên, thị trường Nhật Bản không hề dễ dàng đối với nhà đầu tư nước ngoài, đặc biệt khi mục tiêu là các doanh nghiệp mang tính biểu tượng như Seven & i. Hội đồng quản trị của các công ty Nhật, bao gồm các nhân viên kỳ cựu, thường phản đối những thay đổi lớn, chẳng hạn việc bán công ty cho đối thủ nước ngoài.

Ông Yoshikawa giải thích rằng, văn hóa doanh nghiệp Nhật Bản xem công ty như một cộng đồng, khác biệt với mô hình tập trung vào lợi ích cổ đông tại Mỹ. “Ở Mỹ, các giám đốc thường cảm thấy nghĩa vụ của họ là phải bán cho người trả giá cao nhất, dù chỉ chênh một yen”, ông nói.

Chính phủ Nhật Bản và Sở Giao dịch Chứng khoán Tokyo đã nỗ lực thúc đẩy cải cách nhằm nâng cao lợi nhuận và năng suất của doanh nghiệp. Các quan chức tin rằng cải cách này sẽ cải thiện lợi nhuận và năng suất của các công ty, từ đó đẩy nhanh đổi mới. Song lãnh đạo các công ty lớn, những người gắn bó cả sự nghiệp với tổ chức, thường không sẵn sàng thay đổi quyền sở hữu.

Ông Ryuichi Isaka, Tổng Giám đốc Seven & i, làm việc tại 7-Eleven Nhật Bản ngay sau khi tốt nghiệp năm 1980. Vào tháng 10, ông Isaka công bố kế hoạch tách một số mảng kinh doanh để tập trung vào chuỗi cửa hàng tiện lợi. Tương lai của chuỗi cửa hàng tiện lợi lớn nhất thế giới hiện phụ thuộc vào việc liệu người sáng lập công ty mẹ của 7-Eleven và các cộng sự có thể huy động đủ tiền mặt để thực hiện đề xuất mua lại công ty hay không.

Kết quả của cuộc đua thâu tóm Seven & i, dù thuộc về nhà sáng lập hay nhà đầu tư nước ngoài, sẽ định hình số phận chuỗi cửa hàng tiện lợi lớn nhất thế giới. Tuy nhiên, xu hướng M&A tại Nhật Bản khó có thể đảo ngược. Như chiến lược gia Shrikant Kale từ Jefferies nhận định: “Thương vụ Seven & i đánh dấu một bước ngoặt lịch sử trong chu kỳ M&A của Nhật Bản”.

Có thể bạn quan tâm:

Pop Mart: Từ ý tưởng "hộp mù" đến đế chế đồ chơi toàn cầu

Nguồn WSJ

English

English

_121152486.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)