_41511926.jpg)

Các nhà đầu tư lo ngại Credit Suisse có thể châm ngòi cho một cuộc biến động thị trường như vụ sụp đổ năm 2008 của Lehman Brothers.

Credit Suisse sẽ là Lehman Brothers thứ 2?

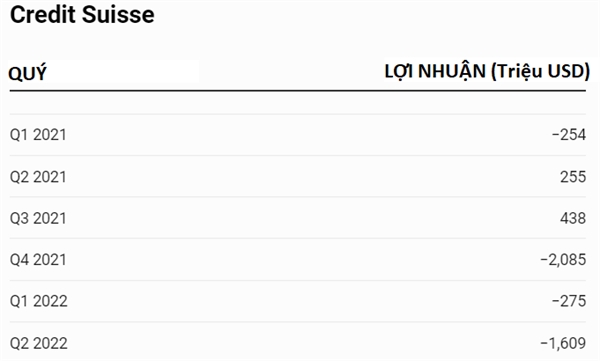

Chỉ trong ba quý vừa qua, khoản lỗ của Credit Suisse đã lên tới gần 4 tỉ franc Thụy Sĩ. Với những bất ổn, chi phí tài chính của ngân hàng đã tăng lên. Tháng 8 vừa qua, các nhà phân tích của Deutsche Bank đã ước tính mức thiếu hụt vốn ít nhất là 4 tỉ franc.

Cổ phiếu của Credit Suisse đã giảm tới 10% vào ngày 3/10, phản ánh những lo ngại của thị trường trước kế hoạch tái cơ cấu, cũng như báo cáo kết quả kinh doanh quý III vào cuối tháng 10.

Cổ phiếu của Credit Suisse đã giảm xuống mức thấp nhất mọi thời đại (3,70 USD vào ngày 3/10), khi niềm tin của nhà đầu tư vào “gã khổng lồ” Thụy Sĩ tiếp tục giảm, sau nhiều tháng lợi nhuận giảm.

Theo một nguồn tin thân cận, Cơ quan quản lý thị trường tài chính FINMA ở Thụy Sĩ và Ngân hàng Anh ở London, đang theo dõi sát sao tình hình tại Credit Suisse và làm việc chặt chẽ với nhau. Nguồn tin cũng cho biết các vấn đề gần đây của Credit Suisse đều được phơi bày và không có rắc rối đáng chú ý nào khác.

Ngân hàng đang nỗ lực để khôi phục niềm tin, khi Giám đốc điều hành Ulrich Körner lưu ý với các nhân viên không nên nhầm lẫn giữa “hiệu suất giá cổ phiếu hàng ngày của công ty với nền tảng vốn mạnh và vị thế thanh khoản của ngân hàng.” Mặc cho vốn hóa thị trường vào ngày 3/10 đã giảm xuống 9,73 tỉ franc Thụy Sĩ (9,85 tỉ USD).

Theo tờ Financial Times, các Giám đốc điều hành hàng đầu của Credit Suisse đã gọi điện cho khách hàng vào cuối tuần để xoa dịu những nghi ngờ về tình hình tài chính của ngân hàng, nhưng cổ phiếu vẫn không ngừng trượt giá.

|

Tin đồn Credit Suisse sắp sụp đổ bắt nguồn từ đâu?

“Tai bay vạ gió” ập đến với Credit Suisse khi một loạt các báo cáo chưa được xác minh bị các phương tiện truyền thông xã hội “truyền tay” nhau vào cuối tuần qua. Với một nhà đầu tư lớn giấu tên của ngân hàng này chia sẻ với phóng viên của tờ Fox Business rằng “Credit Suisse là một thảm họa”, cùng nhiều nguồn tin khác báo rằng Ngân hàng đầu tư lớn này đang trên bờ vực.

Trước những thông tin tiêu cực bủa vây, Hợp đồng hoán đổi rủi ro tín dụng (Credit Default Swap - CDS) của Credit Suisse, một chỉ số cho thấy niềm tin của nhà đầu tư vào sự ổn định tài chính của ngân hàng, đã tăng lên mức cao nhất mọi thời đại.

Hợp đồng hoán đổi rủi ro tín dụng (CDS) là một công cụ tài chính hoặc hợp đồng cho phép nhà đầu tư hoán đổi hoặc bù đắp rủi ro tín dụng của mình với nhà đầu tư khác.

Theo New York Times, Credit Suisse cho biết họ đã đạt gần 100 tỉ USD vốn đệm, nhưng khi mức chênh lệch về CDS tăng mạnh, việc huy động vốn bổ sung của ngân hàng này có thể trở nên khó khăn hơn.

Thanh khoản “khỏe mạnh"

|

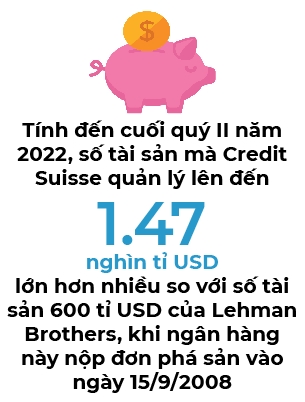

Tính đến cuối quý II năm 2022, số tài sản mà Credit Suisse quản lý lên đến 1.47 nghìn tỉ USD, lớn hơn nhiều so với số tài sản hơn 600 tỉ USD của Lehman Brothers khi ngân hàng này nộp đơn phá sản vào ngày 15/9/2008, khiến thị trường chứng khoán lao dốc.

Credit Suisse đã bổ nhiệm ông Körner làm Giám đốc điều hành vào tháng 7, và Credit Suisse gần đây đã bị ảnh hưởng bởi khoản lỗ hàng tỉ USD từ các hình phạt tài chính và sự sụp đổ của công ty quản lý tài sản Archegos, cũng như công ty dịch vụ tài chính Greensill. Credit Suisse có sẵn 100 tỉ USD để bù đắp bất kỳ khoản lỗ nào, theo báo cáo của các Giám đốc điều hành. Bên cạnh đó, họ nói thêm: "Việc suy đoán rằng chúng tôi có vấn đề thanh khoản là hoàn toàn sai."

Các nhà phân tích của JP Morgan cho biết, dựa trên tình hình tài chính vào cuối quý II, nguồn vốn và thanh khoản của Credit Suisse hoàn toàn “khỏe mạnh”.

Bởi trước đó ngân hàng đã chỉ ra ý định giữ tỷ lệ vốn cơ bản (CET1) trong ngắn hạn ở mức 13-14%, tỉ lệ cuối quý II của ngân hàng cũng nằm trong phạm vi đó, trong khi tỉ lệ thanh khoản cao hơn mức bắt buộc, các nhà phân tích cho biết thêm.

Credit Suisse có tổng tài sản là 727 tỉ franc Thụy Sĩ (735,68 tỉ USD) vào cuối quý II, trong đó 159 tỉ franc là tiền mặt vay từ các ngân hàng khác, và 101 tỉ franc là tài sản giao dịch.

Các nhà phân tích cho biết tuy mức chênh lệch CDS của Credit Suisse đã mở rộng, nhưng thị trường nên nhìn nhận rằng bối cảnh hoán đổi rủi ro tín dụng hiện nay đang ngày càng mở rộng trong toàn ngành, vốn rất phổ biến trong môi trường lãi suất tăng cùng với sự bất ổn kinh tế vĩ mô đang diễn ra.

Có thể bạn quan tâm:

Chứng khoán Đông Nam Á "xoa dịu" nhà đầu tư bất chấp bất ổn ở các khu vực

Nguồn Forbes

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)