Ảnh: TL

Bong bóng bất động sản toàn cầu bao giờ xì?

Khi Greenland Group (Trung Quốc) ra mắt dự án Spire gần Trung tâm thương mại tài chính Canary Wharf ở phía Đông London vào năm 2016, Tập đoàn cam kết tòa nhà chọc trời 67 tầng này sẽ là một biểu tượng mới trên bầu trời London. Tòa nhà 800 triệu bảng Anh dự kiến gồm gần 800 căn hộ sang trọng, 1 spa ở tầng 35 và 1 quầy bar cocktail, suối nước phun theo điệu nhạc và các thang máy di chuyển 6m mỗi giây.

Nhưng sau khi công tác hồ sơ đã hoàn tất cách đây 1 năm, khu công trình tòa nhà Spire vẫn cứ lặng thinh.

Dự án đang trải qua “một đợt xem xét lại sau khi thị trường nhà ở tại London thay đổi đáng kể từ khi ý tưởng Spire London ra đời vào năm 2014”, nhà phát triển dự án cho biết. Sự thay đổi ở thị trường hạng sang London thực sự rất u ám: giá cả kể từ đó đã giảm hơn 20%.

|

Công trường im ắng của dự án Spire đã mang lại những ký ức về cuộc khủng hoảng tài chính khi từ Ireland cho đến Dubai, các dự án xây dựng đều dở dang do các thị trường sụp đổ, thiếu vốn hoặc các nhà phát triển vỡ nợ.

Dự án Spire chỉ là một trong nhiều dấu hiệu cho thấy cơn sốt bất động sản toàn cầu đang đến hồi cáo chung sau 1 thập niên đón nhận dòng tiền rẻ theo sau cuộc khủng hoảng tài chính. Các cửa hàng đóng cửa ở đại lộ Fifth Avenue của New York khi ngành bán lẻ chật vật trước sự trỗi dậy mạnh mẽ của thương mại điện tử. Tại Trung Quốc, cơn sốt đầu cơ bất động sản đã dẫn đến hàng triệu căn hộ mới xây bị bỏ trống và các cuộc biểu tình đường phố về việc giá giảm mạnh.

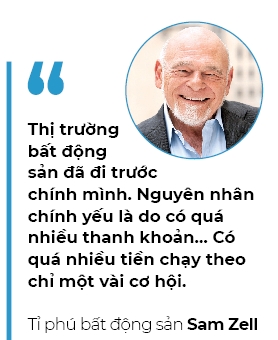

Cổ phiếu bất động sản trên toàn thế giới đang được giao dịch với mức thấp hơn so với giá trị sổ sách của tài sản, một hiện tượng mà trong quá khứ báo trước sự thoái trào. Các phân khúc khác của thị trường như văn phòng ở các thành phố lớn vẫn còn tương đối khả quan. Nhưng một số dữ liệu cho thấy sắp sửa diễn ra đà giảm trên diện rộng hơn. Sam Zell - tỉ phú bất động sản tại Chicago đã trở nên nổi tiếng khi bán tháo danh mục đầu tư bất động sản văn phòng 36 tỉ USD trong đêm trước khi khủng hoảng tài chính bùng nổ - đang bán ra tài sản một lần nữa: ông đã từ bỏ gần như tất cả các bất động sản trong Equity Commonweath, một quỹ tín thác đầu tư bất động sản 3,9 tỉ USD.

“Cách đây 4,5 năm khi đưa một bất động sản ra thị trường, chúng tôi có 17 lời đề nghị mua lại và 15 lời đề nghị trong đó là thực sự. Năm ngoái khi chúng tôi đưa một bất động sản ra thị trường thì có 3 lời đề nghị mua lại và chúng tôi hy vọng có 1 lời đề nghị là thực sự”, Zell nói.

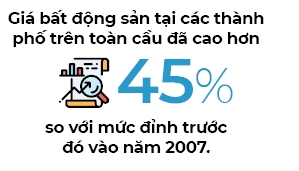

Các thị trường bất động sản trên thế giới đã rất khác so với thời điểm trước khủng hoảng. Mức nợ đã thấp hơn, các quy định về tài sản thế chấp đã siết chặt hơn và hoạt động đầu cơ cũng khiêm tốn hơn. Một dòng vốn khổng lồ từ các nhà đầu tư tổ chức đã chảy vào bất động sản khi chính sách nới lỏng định lượng tràn ngập các thị trường và lợi suất trái phiếu co hẹp, buộc các nhà đầu tư phải tìm kiếm mức sinh lời ở những nơi khác. Với lãi suất sẽ còn thấp hơn (các chuyên gia kinh tế dự kiến FED sẽ cắt giảm lãi suất năm nay), cuộc săn tìm mức sinh lời dự kiến sẽ tiếp tục. Nhưng dòng tiền đổ vào ồ ạt đã dấy lên mối lo ngại về bong bóng tài sản. Giá bất động sản tại các thành phố trên toàn cầu đã tăng mạnh lên mức cao kỷ lục mới: giá đã cao hơn 45% so với mức đỉnh trước đó vào năm 2007, theo Real Capital Analytics.

Tuy nhiên, vẫn có một lượng tiền khổng lồ chảy vào thị trường. Các quỹ đóng bất động sản đã huy động kỷ lục 342 tỉ USD vốn đầu tư chưa giải ngân trên khắp thế giới tính đến đầu tháng 4, theo số liệu của Preqin. “Thị trường bất động sản đã đi trước chính mình. Nguyên nhân chính yếu là do có quá nhiều thanh khoản... Có quá nhiều tiền chạy theo chỉ một vài cơ hội”, Zell nói.

|

Hầu hết các nhà quan sát cho rằng thị trường sẽ không đối mặt với sự sụp đổ ngay tức thì. Nhưng rủi ro đang dần gia tăng. Chad Tredway, đồng đứng đầu bộ phận ngân hàng bất động sản thuộc JPMorgan Chase, nhận định: “Ai nấy đều kêu gọi thị trường phải có một sự điều chỉnh kể từ năm 2014, 2015 nhưng không có việc gì được tiến hành cả. Hiện tại tôi chưa thấy đèn đỏ báo động xét ở góc độ giá, nhưng chắc chắn đang ở đèn vàng rồi”. Trong báo cáo ổn định tài chính đầu tiên của mình vào tháng 11 năm ngoái, FED cũng nhấn mạnh giá cả bất động sản thương mại cao là yếu tố rủi ro chính.

► Bất động sản du lịch: Bong bóng bập bềnh

Các thị trường bất động sản đang đón nhận hàng ngàn tỉ USD vốn từ các quỹ hưu bổng và bảo hiểm, thường được quản lý bởi các tập đoàn đầu tư như Blackstone và Brookfield. Vào năm 2007, Blackstone có 19,5 tỉ USD giá trị tài sản bất động sản được quản lý, nhưng giờ con số này đã gấp hơn 7 lần. Trong khi đó, sự trỗi dậy của các nền kinh tế tại châu Á có nghĩa rằng các quỹ đầu tư quốc gia, các quỹ hưu bổng và các nhà bảo hiểm từ Trung Quốc, Singapore và những nơi khác cũng rất đói khát đối với các tài sản bất động sản toàn cầu, khi thâu tóm các danh mục đầu tư khổng lồ như Logicor của Blackstone được mua với giá 12,25 tỉ euro bởi China Investment Corporation vào năm 2017. Dự án Spire chỉ là một phần trong cơn sốt đầu tư Trung Quốc vào các thành phố phương Tây. Với con số 90 tỉ USD, đầu tư bất động sản xuyên biên giới từ châu Á đã vượt qua Bắc Mỹ hoặc châu Âu lần đầu tiên vào năm 2017, theo Knight Frank.

|

Dòng vốn chảy vào ồ ạt đã thúc đẩy cơn cấp bách phải giải ngân nó. Điều đó đã đẩy cao giá ở những phân khúc không hợp lý của thị trường, từ nhà cho thuê ở Wilmington, Delaware đến các kho hàng ở Cộng hòa Séc. Tiền đã chảy vào các hình thức thay thế của bất động sản như nhà ở sinh viên, các tòa nhà chăm sóc y tế và nơi ở cho người lớn tuổi. Một số nhà quan sát cho biết các nhà đầu tư đã dự báo quá lạc quan về tiềm năng cho thuê trong tương lai chỉ để biện minh cho việc trả giá ngày càng cao hơn. Mike Prew, chuyên gia phân tích tại Jefferies ở London, nhận định: “Tài sản bất động sản đã và đang được định giá ở mức rất cao, vượt trên cả tốc độ tăng trưởng cho thuê ở nhiều phân khúc đặc biệt là văn phòng”.

Các nhà quan sát cũng nhìn thấy rủi ro đang gia tăng ở nợ khu vực tư nhân, nơi các quỹ đầu tư được quản lý lỏng lẻo đã lấp vào chỗ trống tín dụng hậu khủng hoảng khi các ngân hàng rút khỏi hoạt động cho vay bất động sản. Các quỹ này thường được hậu thuẫn bởi các nhà đầu tư tổ chức hoặc các đường dây tín dụng từ ngân hàng (vốn không xếp các khoản cho vay như vậy vào danh mục cho vay bất động sản). Cho vay bởi các quỹ này đã giúp tiếp sức cho một cơn bùng nổ xây dựng nhà ở cao cấp, tạo ra tình trạng dư thừa nguồn cung.

Josh Zegen, đồng sáng lập hãng đầu tư vốn cổ phần tư nhân bất động sản Mỹ Madison Realty Capital, nhận định: “Có thể có bong bóng tín dụng và không phải xảy ra với các ngân hàng mà là với các quỹ đầu tư... Chúng ta đã thấy những vết nứt trong hệ thống khi các khoản cho vay không hề phục vụ cho kế hoạch kinh doanh”.

Nguồn FT

English

English