Basel III và xu hướng thắt chặt quy định trong lĩnh vực ngân hàng

Uỷ ban Basel về Giám sát Ngân hàng (Basel Committee on Banking supervision - BCBS) được thành lập vào năm 1974 bởi một nhóm các Ngân hàng Trung ương và cơ quan giám sát của 10 nước phát triển (G10) tại thành phố Basel, Thụy Sỹ, nhằm tìm cách ngăn chặn sự sụp đổ hàng loạt của các ngân hàng vào thập kỷ 80.

Hiện nay, các thành viên của Ủy ban gồm đại diện ngân hàng trung ương hay cơ quan giám sát hoạt động ngân hàng của các nước như, Argentina, Áo, Bỉ, Brazil, Canada, Trung Quốc, Pháp, Đức, Hong Kong, Ấn Độ, Indonesia, Ý, Nhật Bản, Hàn Quốc, Luxembourg, Mexico, Hà Lan, Nga, Saudi Arabia, Singapore, Nam Phi, Tây Ban Nha, Thụy Điển, Thụy Sĩ, Thổ Nhĩ Kỳ, Anh và Mỹ.

BCBS được xem là một diễn đàn hợp tác thường xuyên trong các vấn đề về giám sát lĩnh vực ngân hàng. Mục đích thành lập BCBS là nhằm nâng cao sự hiểu biết về những vấn đề giám sát trọng tâm và cải thiện chất lượng của công tác giám sát ngân hàng trên toàn thế giới.

Ủy ban Basel vốn không có bất kỳ một cơ quan giám sát nào và những kết luận của Uỷ ban này không có tính pháp lý và yêu cầu tuân thủ đối với việc giám sát hoạt động ngân hàng. Thay vào đó, Ủy ban Basel chỉ xây dựng và công bố những tiêu chuẩn và hướng dẫn cho công tác giám sát ngân hàng trên toàn thế giới; đồng thời, giới thiệu các báo cáo thực tiễn tốt nhất với kỳ vọng rằng các tổ chức tài chính riêng lẻ sẽ áp dụng tiêu chuẩn đó theo hướng phù hợp nhất cho hệ thống quốc gia. Theo cách này, Ủy ban khuyến khích việc áp dụng và tiếp cận các tiêu chuẩn chung mà không cố gắng can thiệp vào các kỹ thuật giám sát của các nước thành viên.

Để đạt được mục tiêu đề ra, từ năm 1975 đến nay, Ủy ban Basel đã ban hành rất nhiều văn bản, tài liệu liên quan đến các vấn đề giám sát ngân hàng. Năm 1988, BCBS đã quyết định giới thiệu hệ thống đo lường vốn với tên gọi là Hiệp ước vốn Basel (the Basel Capital Accord) hay Basel I. Hệ thống này cung cấp khung đo lường rủi ro tín dụng với tiêu chuẩn vốn tối thiểu 8%. Basel I không chỉ được phổ biến trong các quốc gia thành viên mà còn được phổ biến ở hầu hết các nước khác có các ngân hàng hoạt động trên phạm vi quốc tế. Đến năm 1996, Basel I được sửa đổi với rất nhiều điểm mới nhưng vẫn có khá nhiều điểm hạn chế.

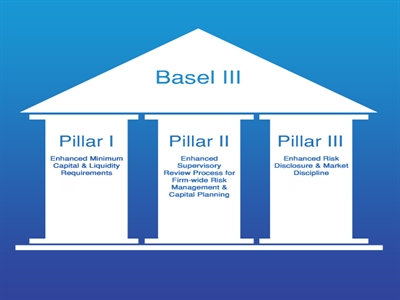

Để khắc phục những hạn chế của Basel I, tháng 6/1999, Uỷ ban Basel đã đề xuất khung đo lường mới với 3 trụ cột chính: (i) yêu cầu vốn tối thiểu trên cơ sở kế thừa Basel I; (ii) xem xét và giám sát quá trình đánh giá nội bộ cũng như tình trạng thiếu - đủ vốn của các tổ chức tài chính; (iii) sử dụng hiệu quả các thông tin đã được công bố để lành mạnh hóa kỷ luật thị trường. Đến ngày 26/6/2004, bản Hiệp ước quốc tế về vốn Basel mới (Basel II) đã chính thức được ban hành.

Tuy nhiên, cuộc khủng hoảng tài chính toàn cầu năm 2008 lại một lần nữa khiến BCBS nhận ra những "lỗ hổng" của Basel II dù từng được coi là một cơ chế quan trọng để đẩy mạnh cải cách và củng cố toàn bộ công tác điều hành trong lĩnh vực tài chính. Một số thiếu sót cơ bản của Basel II là thiếu yêu cầu về phí vốn thanh khoản, quá tin cậy vào cơ quan xếp hạng tín dụng và bản chất có tính chu kỳ của nó.

Ngay lập tức, hai năm sau, BCBS đã đạt được thỏa thuận nhằm khép các ngân hàng vào những tiêu chuẩn ngặt nghèo hơn bằng hiệp ước Basel III. Với những kinh nghiệm rút ra từ cuộc khủng hoảng tài chính vừa qua, Basel III được xem là nền tảng để thiết lập trật tự thế giới tài chính mới.

Hiệp ước Basel III về vốn và tính thanh khoản là tập hợp các biện pháp cải cách toàn diện do Ủy ban Basel về Giám sát Ngân hàng đề ra nhằm đẩy mạnh công tác điều phối, giám sát và quản lý rủi ro của lĩnh vực ngân hàng. Các biện pháp này nhằm cải thiện khả năng chống đỡ lại các cú sốc phát sinh từ áp lực tài chính và kinh tế; đồng thời, nâng cao kỹ năng quản lý rủi ro và đẩy mạnh tính minh bạch của khối ngân hàng.

Basel III đề ra nhiều đề xuất mới về vốn, đòn bẩy và các tiêu chuẩn về tính thanh khoản để củng cố các quy định, giám sát và quản lý rủi ro của lĩnh vực ngân hàng. Các tiêu chuẩn vốn và vùng đệm vốn mới sẽ đòi hỏi các ngân hàng phải giữ vốn nhiều hơn và chất lượng vốn cao hơn so với quy định của Basel II. Yêu cầu về vốn tối thiểu sẽ cao hơn thông qua quy định về đòn bẩy và tỷ lệ tính thanh khoản mới, nhằm đảm bảo duy trì hoạt động cho cơ sở tài chính trong trường hợp xảy ra cú sốc tài chính.

Basel III sẽ được áp dụng cho khối ngân hàng nói chung và các cơ sở tài chính đóng vai trò quan trọng trong hệ thống toàn cầu (SIFI) nói riêng với ý tưởng nâng cao khả năng phục hồi của từng ngân hàng để giảm chấn động trên toàn hệ thống.

Phản ứng của giới tài chính ngân hàng

Tờ Financial Times nhận định, hiệp ước vốn Basel mới sẽ tạo ra hai tác động lớn tới lĩnh vực ngân hàng: thứ nhất là điều lệ này từng bước nâng cao định nghĩa đối với vốn cấp 1; thứ 2, các ngân hàng sẽ buộc phải tiến hành điều chỉnh nghiệp vụ theo rủi ro.

"Stress test"

Thực tế cho thấy, một khi quy định trong lĩnh vực ngân hàng bị thắt chặt, các ngân hàng trung ương trên thế giới cũng buộc phải chặt chẽ hơn trong công tác giám sát và đánh giá hoạt động của các cơ sở tài chính khu vực. Điển hình là sự ra đời của các cuộc kiểm tra sức khỏe ngân hàng "stress test" hay "health check".

Định nghĩa một cách đơn giản, kiểm tra sức khỏe ngân hàng là đợt khảo nghiệm sức mạnh tài chính hay khả năng đương đầu với cú sốc tài chính của các ngân hàng. Trong đó, các ngân hàng và cơ sở tài chính sẽ được đặt vào một hoặc nhiều kịch bản kinh tế không thuận lợi do ngân hàng trung ương thiết lập. Thông qua đợt kiểm tra sức khỏe, ngân hàng trung ương sẽ sớm phát hiện ra những điểm yếu trong hệ thống ngân hàng khu vực, từ đó đề ra các biện pháp khắc phục. Các bài kiểm tra sức khỏe thường tập trung vào một số rủi ro chính như, rủi ro tín dụng, rủi ro thị trường và rủi ro thanh khoản.

Mới đây, Cục Dự trữ Liên bang Mỹ (Fed) đã thực hiện đợt kiểm tra sức khỏe của 30 ngân hàng và cơ sở tài chính lớn nhất nước Mỹ hồi tháng 3.

Trong kịch bản mà Fed đưa ra – gồm suy thoái kinh tế trầm trọng và tỷ lệ thất nghiệp gia tăng, giá nhà đất giảm mạnh và gần 50% giá cổ phiếu trên thị trường giảm trong 9 quý – 30 ngân hàng đã phải chịu lỗ 366 tỷ USD từ các khoản nợ, hoạt động thương mại lỗ 98 tỷ USD và lỗ ròng trước thuế là 217 tỷ USD.

Cuộc kiểm tra “stress test” năm nay ở mức độ cao hơn so với năm ngoái do Fed tự đưa ra các dự báo cho bảng cân đối tài chính của từng ngân hàng với giả thuyết rằng, các tài sản sẽ tăng giá trong suốt thời gian kiểm tra. Điều này yêu cầu các cơ sở tài chính phải nắm giữ nhiều vốn hơn. Cuộc kiểm tra năm nay cũng buộc 8 tập đoàn lớn phải đối mặt với tình trạng vỡ nợ của công ty đối tác lớn nhất.

Nối bước Fed, Ngân hàng Trung ương châu Âu (ECB) cũng đang áp dụng "stress test" cho các ngân hàng trong khu vực.

Cuối tháng 4 vừa qua, Liên minh châu Âu EU đã tiết lộ kịch bản chi tiết cho đợt kiểm tra tới đây (kết quả sẽ được công bố vào tháng 10). Cơ quan quản lý ngân hàng châu Âu (EBA) cho biết sẽ đánh giá khả năng phục hồi của 124 ngân hàng trong Liên minh châu Âu (EU) để xem liệu các ngân hàng này có đủ vốn để đối mặt với một hỗn hợp những cú sốc kinh tế về mặt lý thuyết hay không. Trong giai đoạn kiểm tra sức chịu đựng kéo dài 3 năm, các ngân hàng sẽ được đặt vào bối cảnh của một nền kinh tế bị thua lỗ 2,1%, tỷ lệ thất nghiệp tăng cao lên 13%, giá nhà trung bình giảm 20% và xảy ra vỡ nợ ngân hàng.

Hiện nay, trong khi Mỹ và châu Âu liên tục đẩy mạnh công tác kiểm tra sức khỏe ngân hàng thì nhiều khu vực khác trên thế giới vẫn chưa thông qua áp dụng công cụ này.

Bài kiểm tra sức khỏe ngân hàng "stress test" được xem là công cụ rất hiệu quả trong việc nâng cao sức mạnh tài chính của hệ thống ngân hàng nhằm đáp ứng đủ các điều kiện của Hiệp ước vốn Basel III.

M&A - giải pháp bất đắc dĩ khi đối mặt với Basel III

Dưới áp lực lớn về vốn và tính thanh khoản của Basel III, xu hướng sáp nhập và mua lại (M&A) ngày càng trở nên phổ biến khi các ngân hàng toàn cầu muốn tìm chỗ đứng vững chắc trên thị trường. Đối với các ngân hàng có quy mô vốn nhỏ thì đây chắc chắn là xu hướng tất yếu nếu không thể huy động đủ vốn.

Bên cạnh việc triển khai các đợt phát hành trái phiếu nhằm huy động vốn, các ngân hàng cũng đẩy mạnh hoạt động mua lại cổ phần thiểu số của các ngân hàng khác hay thậm chí thực hiện thương vụ sáp nhập lại với nhau.

Trái ngược với "stress test", xu hướng M&A lại bùng nổ mạnh mẽ hơn ở thị trường châu Á, đặc biệt là ở Hồng Kông với một loạt cuộc sáp nhập các ngân hàng nhỏ nói chung và ngân hàng dòng tộc nói riêng.

Thắt chặt quy định trong lĩnh vực ngân hàng là xu hướng không thể tránh của thế giới tài chính sau cuộc khủng hoảng năm 2008. Basel III hứa hẹn sẽ là động lực mới thúc đẩy hệ thống tài chính toàn cầu trở nên vững mạnh trong tương lai.

Nguồn Theo DVO/ Gafin

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)