Cohen, Coleman, Simons, Griffin, Hohn (từ trái qua phải). Nguồn: Bloomberg

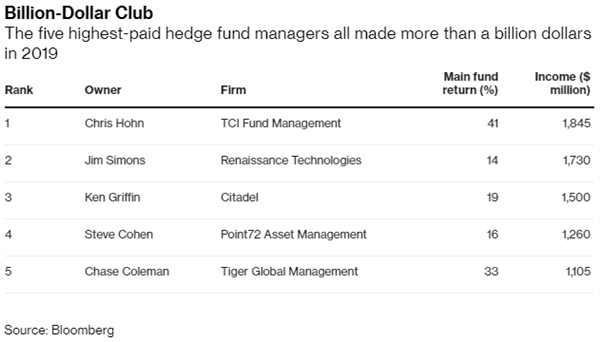

5 nhà quản lý quỹ đầu cơ kiếm hơn 1 tỷ USD trong năm 2019

Con số này còn lớn hơn cả số tiền mà JPMorgan Chase trả cho 56.000 nhân viên ngân hàng đầu tư của họ và gần như gấp đôi so với số tiền những con bạc mất ở sòng bạc Las Vegas trong năm 2019.

5 trong số 15 nhà quản lý quỹ này – Chris Hohn, Jim Simons, Ken Griffin, Steve Cohen và Chase Coleman – kiếm được hơn 1 tỷ USD mỗi người, theo ước tính của Bloomberg Billionaires Index.

Phần thưởng cho những người đàn ông này thật đáng kinh ngạc, nhất là khi chỉ có 1/3 trong số 15 nhà quản lý quỹ nằm trong danh sách đánh bại được mức tăng 29% của chỉ số S&P 500 trong năm 2019. Đáng ngạc nhiên hơn là nó diễn ra trong bối cảnh ngành quỹ đầu cơ đang chứng kiến nhiều vụ đóng quỹ và có thành quả tầm thường.

|

| 5 nhà quản lý quỹ đầu cơ có thu nhập trên 1 tỷ USD. Nguồn: Bloomberg |

Những người ủng hộ nhiệt tình cho quỹ đầu cơ cho biết họ lẽ ra phải có lời cho dù thị trường có lên hay xuống và thành quản không nên chỉ được so sánh với các chỉ số cổ phiếu. Dù vậy, nhiều quỹ tăng mạnh cùng với thị trường chứng khoán khi các ngân hàng trung ương, bao gồm cả FED, vẫn đang trong chế độ nới lỏng chính sách tiền tệ.

Nhiều trong số các công ty này kiếm tiền bằng cách đặt cược vào cùng một cổ phiếu, nhất là những cái tên công nghệ. Hơn một nửa quỹ trong danh sách có cổ phiếu Alibaba Group Holdings và Facebook trong top 10 cổ phiếu đóng góp thành quả tích cực vào tỷ suất sinh lợi của quỹ.

“Nơi đâu có cơ hội kiếm lời thì đó là nơi tụ tập của các quỹ đầu cơ”, Darren Wolf, Trưởng bộ phận chiến lược đầu tư thay thế ở châu Mỹ tại Asset Management – vốn thay mặt khách hàng đầu tư vào các quỹ đầu cơ, cho hay. “Thế nhưng, nó lại tạo ra thách thức cho chúng tôi”, ông nói vì các khách hàng của Aberdeen cũng đã đầu tư vào các chỉ số có tỷ trọng cổ phiếu công nghệ cao.

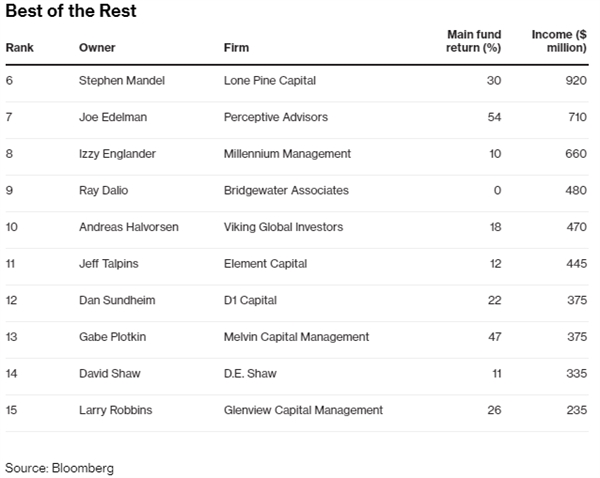

Những chuyên gia quản lý quỹ đầu cơ nổi bật của năm 2019

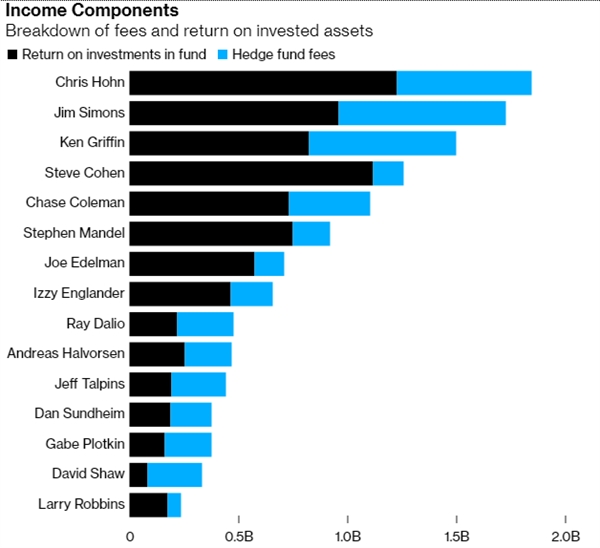

Hầu hết các nhà quản lý nằm trong danh sách năm 2019 đều lấy phí ít nhất 20% đối với phần tăng, ngay cả khi ngành này đang cắt giảm phí trong bối cảnh nhà đầu tư cảm thấy thất vọng với nhiều năm thành quả yếu kém của quỹ đầu cơ.

|

| 10 nhà quản lý quỹ hàng đầu còn lại... Nguồn: Bloomberg |

Marcus Frampton, Giám đốc đầu tư tại Alaska Permanent Fund, cho biết công ty của ông – vốn quản lý 68 tỷ USD – đang vui lòng trả 20% phí miễn là nhà quản lý quỹ liên tục tạo ra thành quả đánh bại thị trường.

Ông Hohn (53 tuổi) đang đứng đầu bảng xếp hạng sau khi quỹ của ông là TCI Fund Management tăng trưởng 41%. Quỹ chủ động có trụ sở ở London này “lên hương” nhờ đầu tư tập trung vào một số ít cổ phiếu, bao gồm có Alphabet, Microsoft và các công ty đường sắt Canada.

Ông Griffin (51 tuổi) “đút túi” 1,5 tỷ USD thông qua quỹ đa chiến lược của ông. Con số này chưa tính tới công ty tạo lập thị trường Citadel Securities của ông – vốn tạo ra hàng tỷ USD doanh thu.

Ông Simons (81 tuổi) xuất hiện đầy nổi bật trong danh sách mặc dù ông đã rút khỏi Renaissance Technologies từ 10 năm trước. Lượng cổ phần của ông tại Renaissance Technologies – hiện đang quản lý 75 tỷ USD tài sản – cộng với khoản đầu tư của ông tại quỹ Medallion Fund bí ẩn gần như đảm bảo ông sẽ tiếp tục nằm trong những nhà quản lý quỹ đắt giá nhất trong vài năm tới.

Nhà sáng lập quỹ Bridgewater Associates, Ray Dalio thu về 480 triệu USD, giảm từ mức 1,3 tỷ trong năm 2018, sau khi quỹ đầu tàu Pure Alpha II của ông mất tiền lần đầu tiên trong 2 thập kỷ. Chiến lược All Weather của ông Ray Dalio vẫn phát huy hiệu quả tốt, mang lại tỷ suất gần 17% trong năm trước. Trong khi đó, ông vẫn có tỷ lệ sở hữu khá lớn tại Bridgewater Associates.

|

| Thành phần thu nhập của các nhà quản lý quỹ đầu cơ hàng đầu. Nguồn: Bloomberg |

Danh sách này loại bỏ những chuyên gia không còn quản lý vốn bên ngoài, như Michael Platt và Stanley Druckenmiller, nhưng lại đáng chú ý vì có quá nhiều đồng đội cũ của quỹ Tiger Management.

Những người cũ của Tiger Management còn được gọi là Tiger Cubs (hổ con) – những người từng làm việc cho nhà đầu tư huyền thoại Julian Robertson. Stephen Mandel của quỹ Lone Pine và Coleman của quỹ Tiger Global đều có hiệu suất hơn 30% trong các quỹ chính.

Andreas Halvorsen của quỹ Viking Global có hiệu suất 18%. Cựu giám đốc đầu tư của ông Andreas Halvorsen là Dan Sundheim cũng có tỷ suất sinh lợi ấn tượng 22% trong công ty còn tương đối mới là D1 Capital Partners.

Nguồn Bloomberg

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)