Top 50 2021 Công ty Cổ phần Chứng khoán TP.HCM Giữ vị thế dẫn đầu trong làng chứng khoán

Công ty Cổ phần Chứng khoán TP.HCM (HSC, mã HCM) chính thức niêm yết trên sàn TP.HCM vào tháng 5.2009 với mã HCM. HSC sở hữu thế mạnh cộng hưởng của 2 tổ chức hàng đầu trong lĩnh vực tài chính Việt Nam là Công ty Đầu tư Tài chính Nhà nước TP.HCM (HFIC) ở vai trò cổ đông sáng lập và tập đoàn quản lý quỹ Dragon Capital ở vai trò cổ đông chiến lược.

Từ khi thành lập năm 2003 đến nay, tăng trưởng liên tục về vốn và quy mô hoạt động đã đưa HSC vươn lên trở thành một trong những công ty chứng khoán có hoạt động kinh doanh, tài chính tốt nhất tại Việt Nam. Qua hơn 14 năm hình thành và phát triển, HSC tiếp tục giữ vị trí thứ 2 về thị phần môi giới chứng khoán cơ sở trên sàn HSX, thứ 2 về thị phần môi giới phái sinh và giữ vị trí số 1 về thị phần giá trị giao dịch chứng quyền có bảo đảm, với tỉ lệ 33%.

Hiện tại, trái phiếu chiếm tỉ trọng lớn nhất trong danh mục tự doanh của HSC, kế đến là cổ phiếu niêm yết và giao dịch trên UPCoM. Trong danh mục cổ phiếu, có nhiều cổ phiếu ngân hàng, chẳng hạn TCB giá gốc hơn 102 tỉ đồng, VPB hơn 74 tỉ đồng, MBB hơn 49 tỉ đồng. Ngoài ra, còn có VNM, VIC, HPG, MWG...

Tổng danh mục tự doanh của HSC là 2.963 tỉ đồng, tính theo giá mua (giá trị thị trường/giá hợp lý là 3.061 tỉ đồng), gồm cổ phiếu niêm yết và giao dịch trên UPCoM 1.109 tỉ đồng, chiếm tỉ trọng 36%; trái phiếu niêm yết là 933 tỉ đồng, chiếm đến 30%; còn lại là cổ phiếu chưa niêm yết, tài sản cơ sở cho hoạt động phòng ngừa rủi ro chứng quyền và chứng chỉ quỹ ETF.

|

Đầu tháng 4.2021, HSC đã phát hành thêm 152,52 triệu cổ phiếu cho cổ đông hiện hữu với mức giá 14.000 đồng/cổ phiếu (tỉ lệ thực hiện quyền 2:1). Số tiền dự kiến thu được từ đợt chào bán là 2.135,3 tỉ đồng, trong đó HSC sẽ bổ sung 1.495 tỉ đồng cho hoạt động giao dịch ký quỹ; bổ sung 427 tỉ đồng cho hoạt động bảo lãnh phát hành chứng khoán và còn lại 213,3 tỉ đồng bổ sung vốn cho hoạt động tự doanh.

Trước đó, HSC đã lấy ý kiến cổ đông bằng văn bản xin ý kiến về việc phát hành tăng vốn. Kết quả có 158,62 triệu phiếu biểu quyết tán thành phương án tăng vốn, tương ứng tỉ lệ 52% và còn lại gần 48% phiếu không có ý kiến. Hiện tại, HSC có vốn điều lệ gần 3.059 tỉ đồng. Nếu phát hành thành công, vốn điều lệ dự kiến tăng thành 4.584 tỉ đồng.

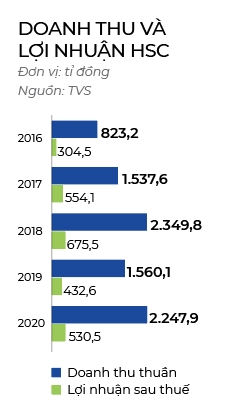

Năm 2020, HSC ghi nhận 530,5 tỉ đồng lợi nhuận sau thuế, tăng 23% so với năm trước và vượt 17% kế hoạch đề ra. Tính đến cuối năm 2020, dư nợ các khoản cho vay (chủ yếu margin) của HSC là 8.624 tỉ đồng. Danh mục tài sản FVTPL hơn 3.000 tỉ đồng, trong đó danh mục cổ phiếu niêm yết gần 1.100 tỉ đồng, chủ yếu là cổ phiếu trong VN30.

Lãnh đạo HSC cho biết, trong thời gian tới sẽ đẩy mạnh phát triển 2 lĩnh vực kinh doanh mũi nhọn là hoạt động ngân hàng đầu tư và quản lý tài sản. Trước đó, HSC đã hình thành mô hình kinh doanh mới là dùng nguồn vốn của Công ty để tư vấn phát hành, bảo lãnh phát hành trái phiếu, sau đó phân phối lại cho nhà đầu tư cá nhân.

Theo ông Đỗ Hùng Việt, nguyên Chủ tịch Hội đồng Quản trị HSC, ưu tiên lớn nhất trong việc phân bổ số tiền huy động là hoạt động cho vay ký quỹ với tổng số tiền sử dụng dự kiến 1.495 tỉ đồng. Khoảng 30% còn lại dùng cho hoạt động bảo lãnh phát hành chứng khoán (427 tỉ đồng) và hoạt động tự doanh (213 tỉ đồng).

|

Năm 2021, HSC đặt kế hoạch kinh doanh tham vọng với doanh thu 2.668 tỉ đồng và lợi nhuận trước thuế lần đầu tiên trên mốc ngàn tỉ đồng, ở mức 1.203 tỉ đồng, lần lượt tăng trưởng 68% và 82%. Kế hoạch này dựa trên dự báo thanh khoản thị trường với giá trị giao dịch bình quân ngày trên thị trường cơ sở đạt 15.133 tỉ đồng, nước ngoài chiếm 8% trong tổng giao dịch, phái sinh gần 200.000 hợp đồng/ngày. Thị trường tăng 7% trong quý I và dự báo tăng tốt trong quý II.

“HSC có định hướng chiến lược sẽ trở thành một ngân hàng đầu tư có đẳng cấp tại Việt Nam. Quản lý tài sản đang trên đường tạo lập tiền đề, cơ sở đi theo hướng đó”, lãnh đạo HSC cho biết.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)