Việt Nam có 37 ngân hàng thương mại và Chính phủ muốn đẩy mạnh M&A để tạo ra các ngân hàng lớn mạnh hơn và có khả năng cạnh tranh với các ngân hàng toàn cầu. Ảnh: Quý Hòa.

M&A ngân hàng: Đến sớm, chốt sớm

Thị trường tài chính vừa gây sự chú ý với thương vụ 4.300 tỉ đồng của Ngân hàng SeABank bán 100% vốn góp tại Công ty Tài chính PTF cho AEON Financial Service. Thương vụ này tiếp nối xu hướng đã diễn ra sôi động từ đầu năm đến nay. Trước đó, MB và HDBank cũng đã bán 49% công ty tài chính trực thuộc cho Shinsei Bank và Tập đoàn Saison của Nhật. SHB thì chuẩn bị chào bán 20% vốn cổ phần cho một đối tác chiến lược và hứa hẹn trở thành thương vụ bán vốn lớn được ghi nhận vào nửa đầu năm 2024.

Rốt ráo bán vốn

Ngoài các thương vụ liên quan mảng tài chính, nhiều ngân hàng cũng tìm kiếm thêm nhà đầu tư nước ngoài. Chẳng hạn, Ngân hàng Bưu điện Liên Việt (LPBank) sau khi đổi tên đang có kế hoạch phát hành 300 triệu cổ phiếu chào bán riêng lẻ cho nhà đầu tư nước ngoài trong năm nay. Vietcombank lên kế hoạch phát hành riêng lẻ 6,5% cho nhà đầu tư tài chính nước ngoài, với số lượng cổ phiếu phát hành là 307,6 triệu cổ phiếu, thực hiện trong năm 2023-2024.

|

Các thương vụ trên diễn ra trong bối cảnh xu hướng dòng vốn ngoại quay trở lại các thị trường cận biên và đang phát triển, trong đó Việt Nam là một điểm đến tiềm năng. Đáng chú ý, Việt Nam đang thực hiện tái cơ cấu các ngân hàng yếu kém và cũng bật đèn xanh cho nhà đầu tư nước ngoài tham gia vào lĩnh vực này. Đây chính là các thương vụ chuyển nhượng bắt buộc OceanBank, CB, DongABank và GPBank, bên cạnh các thương vụ thoái vốn của Petrolimex tại PG Bank hay VNPost tại Ngân hàng Bưu điện Liên Việt. Bên cạnh đó, trên thị trường hiện chỉ còn một số ngân hàng có tỉ lệ sở hữu nước ngoài rất thấp như SeABank, KienlongBank, PG Bank, VietABank, VietBank, Bac A Bank, Nam A Bank và BVBank...

Các thương vụ mua bán - sáp nhập sẽ giúp ngân hàng tăng vốn, cải thiện hệ số an toàn vốn (CAR), sẵn sàng cho tăng trưởng và đối phó với sự bất ổn trong thị trường tài chính và nợ xấu cao. Đây là các hoạt động ngày càng trở nên cấp thiết khi ngân hàng phải nhanh chóng gia cố bộ đệm trước những khó khăn của nền kinh tế ở thời điểm hiện tại cũng như những năm tới.

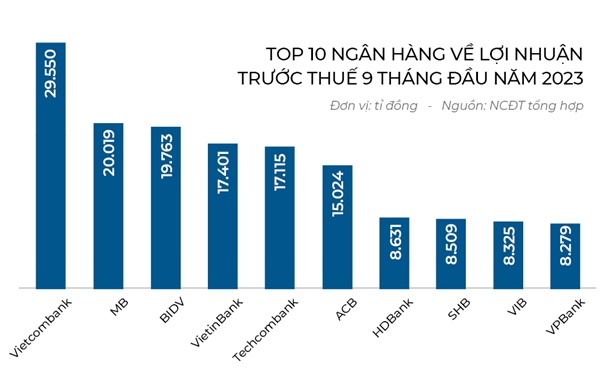

Lượng vốn điều lệ các ngân hàng dự kiến tăng thêm trong năm nay là 163.000 tỉ đồng, xô đổ kỷ lục 154.000 tỉ đồng trong năm 2022. Tuy nhiên, theo Tiến sĩ Cấn Văn Lực, Kinh tế trưởng Ngân hàng BIDV, hệ số an toàn vốn CAR của các ngân hàng Việt Nam cải thiện chậm và ở mức thấp so với khu vực là một trong những thách thức lớn. Trong khi các nước trong khu vực đã thực hiện áp dụng Basel III hoặc một phần của Basel III thì các ngân hàng thương mại Việt Nam mới trong giai đoạn triển khai Basel II.

|

Cửa M&A rộng hơn

Việt Nam có 37 ngân hàng thương mại và Chính phủ muốn đẩy mạnh M&A để tạo ra các ngân hàng lớn mạnh hơn và có khả năng cạnh tranh với các ngân hàng toàn cầu. Với Hiệp định EVFTA, Việt Nam đã cam kết xem xét cho phép 2 tổ chức tín dụng châu Âu được sở hữu tới 49% vốn điều lệ của 2 ngân hàng Việt Nam.

Ông Masataka “Sam” Yoshida, Giám đốc toàn cầu dịch vụ mua bán - sáp nhập (M&A) xuyên quốc gia của RECOF Corp (Nhật), cho biết thêm, các tổ chức tài chính lớn ở các nền kinh tế phát triển trong khu vực như Nhật, Hàn Quốc và Singapore đang phải đối mặt với những thách thức ở trong nước, bao gồm dân số giảm, tiềm năng tăng trưởng hạn chế và chính sách lãi suất thấp. Do đó, các tổ chức này đang nỗ lực thực hiện hoạt động M&A xuyên quốc gia, đặc biệt là ở khu vực Đông Nam Á, nhằm tìm kiếm tăng trưởng trong dài hạn.

“Sau khi nhận được giấy phép, ngoài việc cung cấp các khoản vay cá nhân, chúng tôi cũng dự định trong tương lai sẽ phát hành thẻ tín dụng”, ông Kenji Fujita, Chủ tịch kiêm Tổng Giám đốc AEON Financial Service, nói về việc nhận chuyển nhượng PTF từ SeABank. AEON Financial Service đang nhắm đến mảng cho vay tiêu dùng đang bùng nổ tại Việt Nam với tốc độ tăng trưởng bình quân khoảng 20%/năm.

Thực tế, các ngân hàng ngoại cũng theo chân các khoản đầu tư FDI ngày càng lớn vào thị trường Việt Nam để nắm bắt cơ hội tại một nền kinh tế tăng trưởng cao, có tầng lớp trung lưu ngày càng tăng. Ở góc độ nhà đầu tư, ông Andy Ho, Tổng Giám đốc Tập đoàn VinaCapital, cho rằng các lĩnh vực như ngân hàng, tiêu dùng và bất động sản rất hấp dẫn để đầu tư. 3 lĩnh vực này được coi là trụ cột của nền kinh tế, đang trong giai đoạn phục hồi và đều có sức hấp dẫn, vì đang ở giai đoạn đầu của chu kỳ phát triển, thể hiện ở tỉ lệ thâm nhập tương đối thấp của các sản phẩm và dịch vụ.

|

| Hình ảnh tại DongA Bank. Ảnh: Quý Hòa. |

Ví dụ, tỉ lệ thâm nhập của các sản phẩm ngân hàng bán lẻ vẫn còn khá thấp, người tiêu dùng được hưởng lợi từ thu nhập tăng và nhu cầu sở hữu nhà luôn hiện hữu. Những yếu tố trên cho thấy những ngành này sẽ tiếp tục duy trì triển vọng tăng trưởng doanh thu và lợi nhuận cao cả trong ngắn hạn lẫn dài hạn. “Khi nào kinh tế trở lại thời hoàng kim thì lúc đó sẽ là lúc ngành ngân hàng dẫn sóng”, bà Nguyễn Thị Phương Lam, Giám đốc Phân tích Công ty Chứng khoán Rồng Việt (VDS), nhận định.

Cánh cửa bán vốn cho cổ đông ngoại đang có cơ hội mở rộng hơn khi Ngân hàng Nhà nước có tờ trình Chính phủ về việc nâng tổng mức sở hữu cổ phần tối đa của nhà đầu tư nước ngoài tại các tổ chức tín dụng nhận chuyển giao bắt buộc từ 30% lên 49%.

Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, cho rằng: “Nhà đầu tư nước ngoài bỏ vốn vào ngân hàng Việt là điều tốt cho các ngân hàng nội. Việc tham gia của nhà đầu tư nước ngoài đã mang lại những thay đổi tích cực về tài chính, công nghệ, quản trị và điều hành tại các tổ chức tín dụng theo hướng tiếp cận gần hơn với các thông lệ, chuẩn mực quốc tế”

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)