Xi măng vào mùa M&A

Giai đoạn khó khăn nhất của các doanh nghiệp xi măng dường như đã qua, nhờ thị trường bất động sản xây dựng có dấu hiệu phục hồi trong 2 năm gần đây, lãi suất vay giảm cũng như chính sách đẩy mạnh xuất khẩu. Mặc dù vậy, sức ép cạnh tranh ngày một lớn cả trong lẫn ngoài nước sẽ buộc các doanh nghiệp trong ngành phải tìm hướng đi mới, trong đó M&A đang trở thành một trong những công cụ quan trọng nhất.

Kinh doanh khởi sắc

Tình hình hoạt động của các doanh nghiệp xi măng lớn niêm yết trên sàn trong 9 tháng đầu năm 2015 đã có dấu hiệu khởi sắc. Điển hình là Hà Tiên 1 với doanh thu 9 tháng tăng 13,6% so với cùng kỳ năm trước, đạt 5.571 tỉ đồng, trong khi lợi nhuận sau thuế gấp 5,8 lần, đạt 534 tỉ đồng. Kết quả kinh doanh của các doanh nghiệp khác như Xi măng Bút Sơn, Xi măng Bỉm Sơn, Vicem Hoàng Mai cũng khá lạc quan.

Theo ước tính của Bộ Xây dựng, năm 2015, tổng lượng xi măng bán được của các doanh nghiệp là 72 triệu tấn, tăng chỉ khoảng 1% so với năm trước. Lý do là mặc dù tiêu thụ trong nước khởi sắc hơn nhưng lượng xi măng xuất khẩu lại sụt giảm mạnh, đến 19% so với năm trước, do cạnh tranh ngày càng khắc nghiệt. Việc giá xuất khẩu thấp hơn giá bán trong nước cũng khiến doanh nghiệp hạn chế xuất khẩu để thu lợi nhiều hơn.

Đón đầu xu thế phục hồi của thị trường xây dựng, trong năm qua nhiều doanh nghiệp nội địa đã đầu tư thêm dây chuyền sản xuất mới. Xi măng Công Thanh, chẳng hạn, khai trương dây chuyền 2 với công suất 6 triệu tấn/năm tại Thanh Hóa. Tập đoàn Vissai đưa vào vận hành nhà máy Sông Lam 2 với công suất 600.000 tấn/năm (nhà máy này do Vissai mua lại của Tổng Công ty Xây lắp Dầu khí Việt Nam, sau đó tiến hành xây dựng lại). Tập đoàn Xuân Thành (nay đổi tên là Thai Group) cũng đã khởi công dự án có công suất lên tới 4,5 triệu tấn/năm. Tân Thắng khởi công nhà máy mới có công suất 2 triệu tấn/năm tại Nghệ An... Lượng cung mới từ các nhà máy này vào cuối năm 2017, đầu năm 2018 dự kiến sẽ lên đến 15 triệu tấn/năm.

Tiềm năng của ngành xi măng nhìn chung vẫn khả quan nhờ Việt Nam đang trong giai đoạn triển khai các dự án hạ tầng lớn về cầu đường, sân bay, bến cảng... Theo tính toán, từ nay đến năm 2030, số vốn để triển khai các dự án hạ tầng lên đến 220 tỉ đồng. Bên cạnh đó, nhu cầu xây dựng dân dụng, xuất khẩu cũng sẽ giúp doanh nghiệp hưởng lợi. Riêng năm 2016, dự kiến nhu cầu tiêu thụ xi măng vào khoảng 75-77 triệu tấn, tăng từ 4,5-7% so với năm 2015. Trong đó, tiêu thụ nội địa đạt khoảng 59-60 triệu tấn.

Nỗi lo giá điện

Mặc dù vậy, sức ép cạnh tranh trong ngành xi măng hiện vẫn rất lớn và buộc lĩnh vực công nghiệp này phải thay đổi để có thể thích nghi với thời cuộc. Đó là thách thức thừa cung. Mặc dù tiêu thụ xi măng trong 2 năm qua đã cải thiện nhưng vẫn còn khiêm tốn so với nguồn cung. Thậm chí, theo nghiên cứu của StoxPlus, có thể đến năm 2022, thị trường xi măng của Việt Nam mới đạt trạng thái cân bằng. Tình trạng thừa cung khiến các nhà máy không thể chạy hết công suất thiết kế, tạo sự lãng phí đầu tư đáng kể.

Hội nhập quốc tế ngày càng sâu rộng khiến cho xi măng Việt Nam chịu sức ép cạnh tranh gia tăng từ các doanh nghiệp ngoại. Các tên tuổi nước ngoài như Holcim (Thụy Sĩ), PT Semen (Indonesia), SCG (Thái Lan) đã hiện diện tại Việt Nam và đều có kế hoạch mở rộng thị phần trong các năm tới. Đó là chưa kể đến cạnh tranh từ các sản phẩm xi măng Trung Quốc.

|

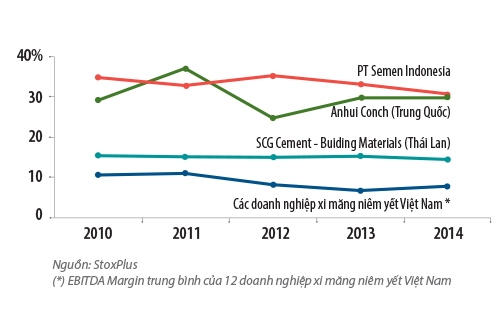

| Chỉ số EBITDA Margin của các doanh nghiệp xi măng trong nước so với các đối thủ trong khu vực châu Á |

Điểm yếu của các doanh nghiệp trong nước hiện nay là chi phí hoạt động quá cao. Tính toán của StoxPlus cho thấy biên lợi nhuận trước thuế, lãi phải trả và khấu hao trên doanh thu (EBITDA Margin) của các doanh nghiệp niêm yết đang thấp hơn đáng kể so với với các đối thủ nước ngoài khi chỉ đạt khoảng 7-8% vào cuối năm 2014. Với tổng số khoảng 60 doanh nghiệp xi măng như hiện nay và tới 45% số nhà máy có quy mô công suất dưới 1 triệu tấn/năm, tính phân mảnh của thị trường là khá cao, dẫn đến tình trạng thiếu hiệu quả cho ngành. Để cạnh tranh tốt hơn, các doanh nghiệp cần phải tái cấu trúc bộ máy hoạt động. Trong đó, M&A có thể là chìa khóa giúp họ cải thiện quy mô sản xuất, mạng lưới kinh doanh và tối ưu hóa chi phí.

Thực tế, xu thế M&A giữa các doanh nghiệp trong ngành đã bắt đầu dậy sóng trong năm 2015. Chẳng hạn, Xi măng Hoàng Long thâu tóm Xi măng Sài Sơn, Tổng Công ty Xi măng Việt Nam (Vicem) nhận sáp nhập Xi măng Hạ Long, Sông Đà, Sông Thao. Trước đó, Tập đoàn Viettel đã thâu tóm Xi măng Hạ Long và Xi măng Cẩm Phả.

Đầu năm 2015, Tập đoàn PT Semen lên tiếng thâu tóm thêm một doanh nghiệp tại Việt Nam, trong khi 2 doanh nghiệp nước ngoài là Holcim và Lafarge đã sáp nhập với nhau để tạo nên một thực thể duy nhất tại Việt Nam có công suất 6 triệu tấn/ năm. Dự kiến vào cuối năm 2016, Vicem cũng sẽ cổ phần hóa để cải thiện hiệu quả hoạt động.

Một thách thức khác là vấn đề tỉ giá. Ngân hàng Nhà nước vừa ban hành chính sách thiết lập tỉ giá theo cơ chế biến động theo ngày, chứ không cố định biên độ phá giá như các năm trước. Nghĩa là các doanh nghiệp xi măng có vay ngoại tệ lớn sẽ chịu rủi ro. Trong quý III/2015, việc tiền đồng bất ngờ giảm giá mạnh đã khiến lợi nhuận của các doanh nghiệp xi măng niêm yết như Bỉm Sơn, Bút Sơn bị ăn mòn đáng kể.

Giá điện theo lộ trình tăng cũng sẽ gây sức ép lên tình hình kinh doanh của các doanh nghiệp xi măng trong năm 2016 và các năm tiếp theo. Điều này là khó tránh khỏi khi bên cạnh lộ trình tự do hóa thị trường điện của Chính phủ, Tập đoàn Điện lực Việt Nam cho biết đang phải gánh khoản chi phí tăng thêm 2.000 tỉ đồng vào cuối năm 2015 cần phải tính vào giá điện.

Nguyễn Sơn

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)