Vì sao thị trường nước khoáng còn trầm lắng?

Thương vụ FIT Beverage thâu tóm nước khoáng khánh hòa (Vikoda) hay Masan mua lại nước khoáng Vĩnh Hảo được nhắc đến như tham vọng mở rộng tầm ảnh hưởng của các công ty nước khoáng nội địa. Mặc dù vậy, cho đến nay, thị trường nước khoáng lại khá trầm lắng so với sự sôi động của thị trường nước giải khát.

Có đến hơn 258 mỏ khoáng ở Việt Nam, nhưng chỉ có số ít thương hiệu nước khoáng khai thác thành công. Thị trường nước khoáng đóng chai lọt thỏm giữa ngành nước giải khát đóng chai. Mặc dù chiếm lĩnh thị trường về độ phủ lẫn thương hiệu trước đây, nhưng trong giai đoạn cạnh tranh bùng nổ, Nhà nước bắt đầu thoái vốn khỏi các công ty nước khoáng tạo điều kiện cho các công ty tư nhân tham gia mua bán và sáp nhập (M&A), thay đổi sản phẩm, cách làm thị trường. Công ty tích cực nhất trong thị trường này phải kể đến Masan. Năm 2013, Masan mua lại Nước khoáng Vĩnh Hảo. Cuối năm 2015, Masan mua lại Công ty Cổ phần Nước khoáng Quảng Ninh. Mục tiêu của Masan khi đó là trở thành công ty nước khoáng nội địa lớn nhất Việt Nam với hai cơ sở ở miền Trung và miền Bắc.

Trong khi đó, một người chơi khác cũng đặt niềm tin vào thương hiệu nước khoáng nổi tiếng cũng ở miền Trung là Công ty Nước khoáng Khánh Hòa (Vikoda) với nhãn hàng Đảnh Thạnh. FIT là một công ty niêm yết trên sàn chứng khoán, hoạt động theo mô hình công ty sở hữu tài sản (đầu tư nhiều ngành khác nhau) đã mua lại phần lớn cổ phần (FIT được phép mua lại trên 65% mà không cần công bố) của Vikoda khi doanh nghiệp này cổ phần hóa. Không chỉ 2 doanh nghiệp chuyên đi mua lại tài sản thâu tóm các công ty nước khoáng nội địa. Các công ty khác cũng sở hữu những thương hiệu nước khoáng địa phương. Chẳng hạn, Vital của Tập đoàn Bitexco, Nước khoáng Thạch Bích của Đường Quảng Ngãi (cũng sở hữu Vinasoy).

Tương tự việc FIT đổi tên Vikoda thành FIT Beverage, Masan tách mảng kinh doanh đồ uống thành công ty riêng là Masan Beverage với các sản phẩm khác là bia và cà phê. Masan lẫn FIT đều đặt kỳ vọng vào việc phát triển các dòng sản phẩm nước giải khát từ nền tảng là mỏ khoáng.

Nếu các công ty nội địa tập trung M&A các công ty sở hữu nguồn khoáng, thì ngược lại, công ty nước ngoài lại tập trung vào nhóm các công ty ngành hàng nước giải khát nói chung bằng phương thức M&A. Hệ quả cuối cùng là một số công ty bản địa thua lỗ và nay đã hoàn toàn về tay công ty nước ngoài, như trường hợp của Tribeco với UniPresident hay Interfoods với Kirin (Nhật). Xét về mặt sản phẩm, thị trường nước khoáng hấp dẫn không chỉ vì nguồn khoáng hạn chế, mà còn vì tính có lợi cho sức khỏe của người dùng. Nước khoáng thiên nhiên là cách thức marketing sản phẩm phù hợp với xu hướng ưa chuộng các sản phẩm có lợi cho sức khỏe. Qua đó, các nhà đầu tư sẽ mở rộng thị trường nước khoáng, lấn sân sang thị trường nước giải khát với quy mô lớn hơn. Điểm thứ 2 hấp dẫn ở ngành hàng nước khoáng đóng chai còn là tỉ suất sinh lợi hấp dẫn ở các công ty này. Chẳng hạn, tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) ở Vĩnh Hảo và Đảnh Thạnh nhiều năm liên tục lớn hơn mức 20%.

M&A sôi nổi ở các công ty nước khoáng được kỳ vọng sẽ tạo lập vị thế đáng kể giữa công ty nội địa và tập đoàn đa quốc gia. Tuy nhiên, trái với sự nhộn nhịp M&A trong 3 năm gần đây, thị trường nước khoáng đóng chai vẫn chưa sôi động. Chẳng hạn, sau khi trở thành công ty con của Masan vào năm 2013, không còn đột biến từ doanh thu tài chính, lợi nhuận của Vĩnh Hảo đi từ giảm đến âm do chi phí bán hàng tăng mạnh. Chỉ có Vikoda, doanh thu năm 2016 tăng đến 70% so với năm trước đó, trong khi đó sản lượng tăng hơn 30%. Tình hình kinh doanh khả quan là vì bên cạnh các thương hiệu nước khoáng truyền thống như Vikoda, Đảnh Thạnh, Vikoda ra mắt nhiều sản phẩm mới như nước khoáng vận động iSport, nước tăng lực khoáng iMen...

|

Thực tế, quan sát ở các siêu thị cho thấy sản phẩm chủ yếu là các loại nước giải khát ở phân khúc trà, cà phê uống liền, nước khoáng bổ sung vi chất, nước ngọt có gas, nước thể thao (nước tăng lực)... nhưng sản phẩm nước khoáng truyền thống thì thưa thớt dần. Một nguyên nhân là do sự cạnh tranh khốc liệt, không chỉ giữa các công ty nước khoáng sở hữu mỏ khoáng truyền thống với nhau. Khách hàng thậm chí ít người còn phân biệt nước khoáng có chứa khoáng chất (nằm trong danh mục nước phục vụ sức khỏe) và nước đóng chai tinh lọc. Đây cũng không phải là trận chiến giữa Thạch Bích, Vĩnh Hảo hay Đảnh Thạnh, mà còn có sự tham gia của Aquafina (Suntory PepsiCo), Lavie (Nestlé), Dasani (Coca-Cola) và rất nhiều sản phẩm nhập khẩu khác gần đây theo trào lưu tiêu dùng Hàn Quốc và Nhật. Cùng giai đoạn Masan rót vốn vào Vĩnh Hảo, năm 2012, Lavie cũng đầu tư thêm nhà máy 12 triệu USD, gấp đôi mức hiện hữu ở thời điểm đó.

Vì quy mô nhỏ và nằm rải rác, không đầu tư bài bản, việc các công ty nước khoáng nội địa bị các tập đoàn đa quốc gia nhanh chóng lấy lại thị phần là tất yếu. Bản thân các công ty nước khoáng này cũng có sản phẩm nước đóng chai (không phải là nước khoáng) nhưng lại khó cạnh tranh với sức mạnh tài chính của các công ty đa quốc gia. Theo báo cáo của Hiệp hội Bia Rượu Nước giải khát, đến thời điểm này, thị phần ngành nước giải khát hiện do Coca-Cola chiếm lĩnh trên 41% thị phần, PepsiCo khoảng 22,7%, trong khi Tân Hiệp Phát là 25,5%, số còn lại khoảng 10,5% thuộc về các cơ sở nhỏ lẻ khác.

Bản thân các công ty nước khoáng sau khi về với chủ mới đều ra mắt các dòng sản phẩm mới là nước khoáng có thêm phụ gia. Ví dụ như nước tăng lực, nước khoáng có hương chanh, xá xị... Mặc dù tỉ suất lợi nhuận của các sản phẩm này cao hơn nhưng cũng sẽ đối mặt với PepsiCo, Coca-Cola, URC và Tân Hiệp Phát. Nếu không có chiến lược đầu tư bài bản và sức mạnh tài chính, các thương hiệu nước khoáng truyền thống dễ bị chìm trong thị trường nước giải khát có sự cạnh tranh quá quyết liệt.

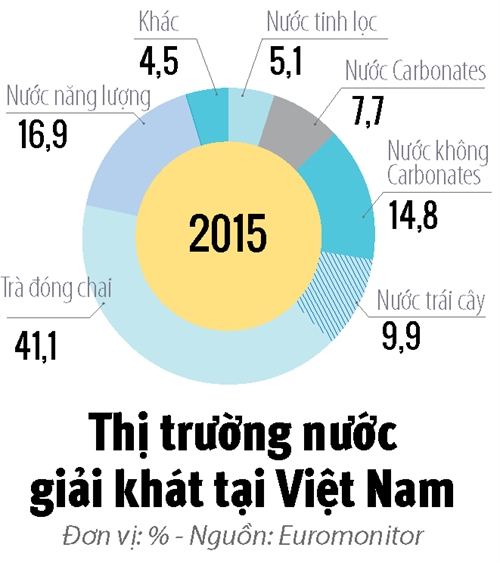

Một lý do quan trọng khác mà các doanh nghiệp lớn chưa mạnh dạn đầu tư mảng nước khoáng hậu thâu tóm là vì quy mô thị trường quá nhỏ. Lấy ví dụ như ở Masan. Với tiềm năng thị trường nước khoáng trong nước đạt khoảng 40.000 tỉ đồng, Masan ban đầu đặt mục tiêu cho Vĩnh Hảo đạt ít nhất 3.000 tỉ đồng trong vài năm tới (khi đó mới chỉ đạt 500 tỉ đồng). Thực tế báo cáo của ngành đồ uống Masan trong 9 tháng đầu năm 2016 cho thấy quy mô doanh thu chưa tới 1.000 tỉ đồng (đã bao gồm cả mảng bia). Còn theo số liệu của Euromonitor (2016), thị phần mảng nước uống đóng chai nhỏ hơn nhiều so với các mảng khác như nước tăng lực, nước có gas, nước trái cây và trà uống liền ở kênh bán hàng siêu thị, tạp hóa...

Thanh Phong

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)