Vì đâu Phú Tài bị “lãng quên”?

Phú Tài là doanh nghiệp tỉnh lẻ, chỉ tập trung bán ôtô tại vài showroom, chuyên khai thác chế biến đá và sản xuất đồ gỗ nội ngoại thất. Công ty chưa đẩy mạnh hoạt động đến các thành phố lớn như TP.HCM, Hà Nội và cũng ít có những phát ngôn, quảng cáo trên phương tiện truyền thông. Vì thế, ít ai ngờ cổ phiếu PTB của Phú Tài sau 5 năm lên sàn (từ năm 2011) đã vươn lên một đẳng cấp khác.

Từ một cổ phiếu có giá tham chiếu 20.000 đồng và hầu như ở dưới mức này suốt 3 năm, nhưng PTB đã tăng vọt lên 130.000 đồng/cổ phiếu (23.6.2016), chính thức gia nhập nhóm có thị giá lớn nhất thị trường. Đáng chú ý, sự bứt phá ngoạn mục của cổ phiếu PTB chỉ bắt đầu từ năm 2016. Sau 6 tháng, giá PTB đã tăng gấp đôi. Theo nhận định của chuyên viên môi giới thuộc Công ty Chứng khoán VNDirect (không muốn nêu tên), đà tăng cổ phiếu PTB có thể sẽ còn tiếp tục. Điều gì khiến cổ phiếu PTB của Phú Tài trở nên sáng giá như vậy?

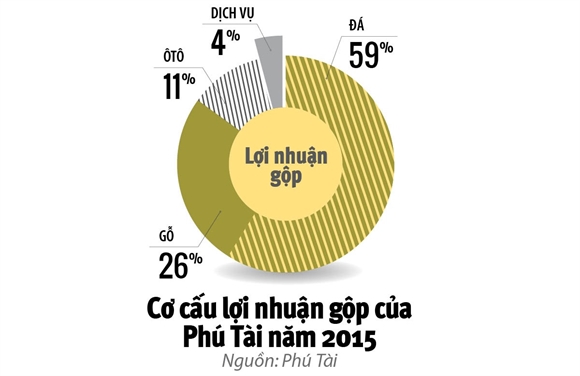

Đó là vì 3 mảng kinh doanh cốt lõi của Phú Tài trong năm 2015 đã phất lên như diều gặp gió. Theo ghi nhận từ VietcombankSC, mảng khai thác đá và sản xuất đồ gỗ của Phú Tài đã hưởng lợi từ sự bùng nổ xây mới nhà ở cao cấp và sự phục hồi của nền kinh tế châu Âu. Riêng mảng kinh doanh ôtô tăng trưởng theo xu hướng đột biến chung của thị trường. Vì thế, cả năm 2015 lần đầu tiên Công ty vượt mốc 3.000 tỉ đồng doanh thu thuần, còn lợi nhuận sau thuế đạt 183,4 tỉ đồng, tăng 51,4% so với cùng kỳ.

|

Các con số kinh doanh ấn tượng đã buộc giới phân tích lẫn nhà đầu tư phải soi kỹ hơn công ty có trụ sở ở Bình Định này. Họ nhận ra Phú Tài là một trường hợp bị lãng quên, bởi từ năm 2008, Phú Tài đã lọt vào nhóm doanh nghiệp có doanh thu ngàn tỉ đồng.

Thực ra, sự thờ ơ của thị trường cũng có lý do, vì cho đến thời điểm này, nguồn đóng góp chính vào doanh thu của Công ty vẫn là mảng kinh doanh xe Toyota. So với các doanh nghiệp cùng ngành như Savico, Hàng Xanh..., Phú Tài không có nhiều thế mạnh, trừ việc phân phối gần như độc quyền ở Đà Nẵng và Bình Định với tư cách đại lý chính hãng 3S (bán hàng, bảo hành bào trì và cung cấp phụ tùng chính hãng) của Toyota. Tuy nhiên, với chỉ 3 showroom, lại thêm chỉ kinh doanh xe Toyota thuộc phân khúc bình dân nên biên lợi nhuận trong ngành này của Phú Tài thấp hơn cả. Đóng góp của mảng kinh doanh xe vào lợi nhuận gộp của Phú Tài vì thế cũng không đáng kể, chỉ 11-12%.

Nhưng 2015 là năm bùng nổ của các nhà phân phối xe ôtô do nhu cầu tăng đột biến. Vì thế, hễ ai tham gia vào ngành này đều đạt con số doanh thu cao chót vót. Phú Tài cũng chứng kiến doanh thu ôtô tăng 46% so với cùng kỳ.

Dù cơn sốt trên thị trường ôtô hiện đã hạ nhiệt nhưng với tỉ lệ xe trên đầu người ở Việt Nam vẫn thấp (26 xe/1.000 dân) so với các nước khu vực ASEAN (80-140 xe/1.000 dân), giới đầu tư lạc quan mảng kinh doanh ôtô của Phú Tài nói riêng và của các công ty phân phối xe nói chung sẽ tiếp tục tăng trưởng trong thời gian tới.

Thực tế Phú Tài đã lấy hoạt động kinh doanh xe ôtô làm nguồn thu ổn định, để yên tâm tập trung cho các ngành mang lại lợi nhuận tốt hơn. Trong đó, ngành khai thác chế biến đá được Công ty kỳ vọng nhiều nhất. Cho đến nay, sau 12 năm cổ phần hóa từ một doanh nghiệp thuộc Bộ Quốc phòng, Phú Tài hiện là công ty đầu ngành trong lĩnh vực khai thác chế biến đá granite ở Việt Nam.

Đá ốp lát của Phú Tài hiện có thể đáp ứng được gần phân nửa nhu cầu cả nước. Sản lượng đá khai thác của Công ty dự kiến sẽ vẫn được đảm bảo nhờ lợi thế khai thác đá trên nhiều mỏ đá ở Bình Định. Ngoài ra, Phú Tài cũng sở hữu 2 mỏ đá ở Phú Yên và Đắk Nông. Các mỏ đá này có ưu thế chất lượng và còn thời gian khai thác khá dài. Tất cả tạo cho Bình Định nói chung và Phú Tài nói riêng lợi thế cạnh tranh.

|

| Xưởng đá granite của Phú Tài ở Bình Định - Ảnh: daknong.gov.vn |

Đá của Phú Tài không chỉ được tiêu thụ trong nước mà 42% doanh thu đến từ xuất khẩu, chủ yếu sang Thổ Nhĩ Kỳ. Sắp tới, khi giai đoạn 2 của nhà máy chế biến đá Đồng Nai đi vào hoạt động, nhu cầu đá granite trong nước ước tăng 20%/năm. Và đặc biệt, khi doanh thu xuất khẩu dự kiến tăng 50% nhờ Thổ Nhĩ Kỳ không áp thuế chống bán phá giá, Công ty Chứng khoán Thiên Việt (TVS) nhận định, doanh thu mảng đá của Phú Tài có thể tăng mạnh từ 30-35%.

Đối với ngành chế biến gỗ, Phú Tài thực hiện gia công các sản phẩm gỗ nội ngoại thất theo các đơn đặt hàng từ châu Âu, châu Mỹ. Tuy nhiên, xuất khẩu gỗ của Công ty chiếm tỉ trọng rất khiêm tốn, khoảng 8% tổng kim ngạch xuất khẩu gỗ của Việt Nam. Vì thế, để tăng hiệu quả kinh doanh và giảm rủi ro biến động giá cả, Phú Tài lấn sang cả kinh doanh gỗ nguyên liệu. Nhờ đó, Công ty hiện chỉ xếp sau Gỗ Trường Thành và Đức Long Gia Lai trong nhóm các doanh nghiệp gỗ niêm yết về tốc độ tăng trưởng doanh thu, biên lợi nhuận.

Điều nhà đầu tư kỳ vọng hơn trong mảng sản xuất gỗ của Phú Tài là ở kế hoạch mua lại 75% cổ phần Công ty Vina G7. Việc thâu tóm Vina G7 hứa hẹn giúp Phú Tài tăng tỉ trọng sản xuất đồ gỗ nội thất từ 30-40% lên 60%. Phú Tài còn có thể tận dụng lượng khách hàng của Vina G7. Tuy nhiên, do cần thời gian tái cấu trúc Vina G7 nên theo dự đoán của TVS, đóng góp của Vina G7 vào doanh thu của Phú Tài có thể chỉ bắt đầu từ năm 2017. Trước mắt, doanh thu và lợi nhuận gộp từ kinh doanh gỗ của Phú Tài dự đoán sẽ tăng trưởng nhờ vào việc nâng công suất nhà máy chế biến gỗ Thắng Lợi thêm 10%.

Về dài hạn hơn, triển vọng ngành gỗ của Phú Tài tiếp tục lạc quan bởi xuất khẩu gỗ của Việt Nam mới chỉ chiếm 2,7% tổng kim ngạch xuất khẩu gỗ toàn thế giới. Hàng loạt các hiệp định thương mại đã và sẽ được ký kết như Hiệp định Đối tác xuyên Thái Bình Dương (TPP), Hiệp định Thương mại tự do Việt Nam - EU, Hiệp định Đối tác Tự nguyện (VPA/FLEGT)…cũng sẽ hỗ trợ xuất khẩu cho Công ty.

Có thể thấy, từ sau khi Phú Tài thể hiện rõ chiến lược tiến công mạnh vào ngành khai thác chế biến đá và sản xuất đồ gỗ, tận dụng hiệu quả các lợi thế đã có, cổ phiếu PTB của Công ty đã được giới đầu tư định giá khác hẳn. Giá cổ phiếu PTB đã dần lột xác, từ mức 20.000 đồng, đạt tới 40.000-50.000 đồng (2014-2015), 60.000 đồng (cuối năm 2015, đầu năm 2016) và sau đó là vượt ngưỡng 100.000 đồng (từ cuối tháng 3.2016).

Nhà đầu tư chú ý đến cổ phiếu PTB còn vì khả năng sử dụng đòn bẩy tài chính của Phú Tài. Mặc dù nợ chiếm hơn phân nửa tổng tài sản và phần lớn là nợ ngắn hạn nhưng do được vay với lãi suất thấp (3,8% trong năm 2015), nguồn thu lại đa dạng nên Công ty không gặp rủi ro về thanh toán và ít bị áp lực trả nợ.

Đến nay, Phú Tài là một trong số ít các công ty niêm yết đạt chỉ số tài chính ROA (lợi nhuận/tài sản), ROE (lợi nhuận/vốn chủ sở hữu) thuộc tốp đầu thị trường và EPS (thu nhập trên mỗi cổ phiếu) cũng đạt trên 11.000 đồng.

Viết Nguyên

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)