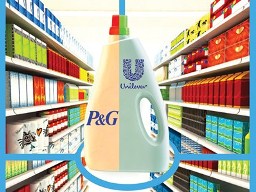

Unilever và P&G đều có lợi thế riêng tại Việt Nam

Unilever tạm chiếm ưu thế tại Việt Nam

Nếu dựa trên yếu tố thời gian, Unilever đã tham nhập thị trường Việt Nam vào năm 1994 (năm 1995 thành lập công ty liên doanh). Trong khi, năm 1995, P&G mới chính thức gia nhập thị trường.

Ông Nguyễn Trọng Tấn, Giám đốc Công ty LantaBrand, cho rằng, tại thị trường Việt Nam, Unilever có ưu thế hơn vì ngoài các mảng hóa mỹ phẩm, họ có thêm mảng thực phẩm.

Ở nhãn bột giặt, Unilever có vẻ vượt chội hơn P&G khi hai nhãn hiệu OMO, VISO có nhiều lợi thế về giá cũng như mức độ nhận diện của người tiêu dùng.

Hơn nữa, xét về độ phổ biến, Unilever có hệ thống phân phối khá rộng, nhất là ở vùng nông thôn. Đây là lợi thế để kích doanh số của Unilever tại thị trường Việt Nam.

Theo Nielsen Vietnam, thị trường nông thôn chiếm đến 47% giá trị của mặt hàng FMCG (doanh thu) và có triển vọng rất lớn. Nông thôn chiếm 74% tổng dân số và chiếm 2/3 doanh số các ngành kem đánh răng và sản phẩm giặt.

Còn ông Đoàn Đình Hoàng, chuyên gia tư vấn thương hiệu, lại nhận xét, về danh mục sản phẩm và độ phủ xem ra hai bên cũng tương đương. Trong khi đó, ở khâu truyền thông, các thông điệp mà Unilever phát đi có vẻ gần gũi với người Việt Nam hơn P&G.

Chẳng hạn, với nhãn bột giặt, OMO thường xuyên thay đổi đối thoại với người tiêu dùng còn Tide thì vẫn một thông điệp là "trắng như Tide". "Việc nhắc đi nhắc lại cùng một thông điệp chỉ thích hợp với các thị trường đã phát triển như Mỹ hay châu Âu", ông Hoàng

Sự áp đảo về mặt truyền thông cũng phần nào xuất phát từ chiến lược của hai bên. Theo đó, P&G đi theo chiến lược vùng còn Unilever lại xây dựng chiến lược riêng cho thị trường Việt Nam. Vì thế, ngân sách dành cho quảng bá sản phẩm sẽ có sự chênh nhau.

Cụ thể, năm 2002, xét trên kênh truyền hình Việt Nam, Unilever đứng đầu khi chi đến 60 tỷ đồng để quảng cáo, trong khi P&G đứng thứ 3 với 28 tỷ đồng.

Và gần đây nhất, theo khảo sát của Kantar Worldpanel, trong Top 20 hãng chi tiêu nhiều cho quảng cáo trong năm 2011 thì UnileverBestFood &Elida P/S Vietnam., Ltd đứng thứ 8, với kinh phí 8,621 triệu USD. P&G không có mặt.

Ngoài ra, trong Top 20 ngành hàng chi tiêu nhiều cho quảng cáo (năm 2011), mặt hàng Knorr của Unilever đứng thứ 2 (sau Dr.Thanh của Tân Hiệp Phát), với tổng kinh phí lên đến 6,94 triệu USD; trong khi, không ngành hàng nào của P&G lọt vào Top 20.

Cùng với chiến lược phủ khắp các kênh truyền thông, mở rộng hệ thống phân phối, doanh số của Unilever kể từ năm 1995 đến nay đã không ngừng tăng trưởng, từ 10 triệu USD đã lên đến 240 triệu USD trong năm 2002. Ước tính, mỗi năm, doanh số và lợi nhuận của Unilever tăng trưởng bình quân từ 30 - 35%.

Bên cạnh đó, những động thái về mặt đầu tư cũng đã thể hiện, Việt Nam là thị trường trọng điểm của Unilever khi họ đặt 5 nhà máy tại: Biên Hòa (Đồng Nai), huyện Củ Chi, quận Thủ Đức (TPHCM) và Hà Nội.

Song song với các nhà máy sản xuất, thông tin từ Ban Quản lý các Khu chế xuất - Khu công nghiệp TP.HCM, Unilever cũng đã chuẩn bị cho kế hoạch mở rộng đầu tư thêm 100 triệu USD tại Củ Chi thông qua việc đầu tư một nhà máy sản xuất hóa chất.

Về phía P&G, năm 2010, họ cũng đã đưa nhà máy sản xuất tã giấy tại Khu công nghiệp Việt Nam - Singapore (VSIP) II mở rộng vào hoạt động. Đây là một trong hai nhà máy mà P&G đầu tư ở Bình Dương để sản xuất các mặt hàng chăm sóc cá nhân, gia đình tại Việt Nam.

Các sản phẩm P&G có tính tập trung cao hơn và dần địa phương hóaTheo đánh giá chung, dù P&G tại Việt Nam có nhiều sản phẩm nhưng danh mục mang tính tập trung hơn so với Unilever cả về thông điệp chuyển tải lẫn công dụng của từng sản phẩm.

Ví dụ, trong mặt hàng dầu gội, P&G có thông điệp rất rõ ràng: Pantene (dưỡng tóc), Head&Shoulder (trị gàu), Rejoice được xem là sản phẩm để P&G không phải là sản phẩm chủ lực.

Tính tập trung này cũng là sự kế thừa của P&G toàn cầu. Cụ thể, P&G có đến hơn 300 nhãn hiệu (thuộc 5 mảng) nhưng họ chỉ tập trung phát triển 22 nhãn có doanh số 1 tỷ USD và 20 nhãn 500 triệu USD để tạo thành rổ sản phẩm có tính cạnh tranh cao.

Với Unilever tại thị trường Việt Nam, gần đây, họ cũng không mở rộng sản phẩm như trước và chỉ giữ lại những nhãn chính.

Động thái chuyển hướng sự quan tâm của P&G đối với các thị trường đang phát triển cũng đã dần địa phương hóa.

Ví dụ, với nhãn hàng nước xả Downy, theo ông Đoàn Đình Hoàng, các quảng cáo TVC đã gần gũi hơn với người Việt, trong khi đó, ở nhãn dầu gọi Head&Shoulder, P&G đã chọn những người nổi tiếng trong giới showbiz Việt chuyển tại thông điệp truyền thông, thay vì sử dụng TVC từ những thị trường khác sang phát tại Việt Nam như trước.

Nói về chiến lược tại thị trường Việt Nam, ông Emre Olcer, Tổng giám đốc P&G Việt Nam, cho rằng, kinh doanh của P&G Việt Nam đang rất tốt, P&G đã tăng trưởng 15 lần trong 10 năm qua và sẽ còn tiến xa hơn nữa.

Chiến lược của P&G là đầu tư nhiều hơn nữa trong việc tiếp cận người tiêu dùng Việt Nam. Đó cũng là lý do để các chuyên gia marketing cho rằng cuộc đối đầu giữa Unilever và P&G Việt Nam là khó đoán trước.

Nguồn Doanh nhân Sài Gòn

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)