Tại thời điểm cuối tháng 10/2022, người dân đang gửi hơn 5,66 triệu tỉ đồng ở các tổ chức tín dụng. Ảnh minh họa: Quý Hòa.

Trong tháng 10, hơn 21.577 tỉ đồng được người dân gửi vào tổ chức tín dụng

Sự mất cân đối giữa tăng trưởng tín dụng và tiền gửi đẩy tỉ lệ cho vay trên tiền gửi (LDR) của các ngân hàng niêm yết lên mức cao trong 10 năm trở lại đây, tiệm cận mức trần là 85%. Tuy nhiên, theo các ngân hàng thì tiền gửi đã ghi nhận sự hồi phục đáng kể từ cuối tháng 9/2022 nhờ vào mức lãi suất hấp dẫn hơn giai đoạn trước đó.

Về mặt bằng lãi suất, tình trạng khan tiền đã dẫn đến lãi suất huy động liên tục tăng. Cụ thể, trái ngược với tăng trưởng tín dụng cao, tăng trưởng tiền gửi vẫn ở mức thấp từ đầu năm, chỉ tăng 4,8% so với cuối năm 2021. Vì vậy, các ngân hàng thương mại đã phải đồng loạt tăng lãi suất huy động để thu hút dòng tiền nhàn rỗi.

|

Tại những ngân hàng thương mại cổ phần vừa và nhỏ, mức tăng lãi suất có thể lên đến 250 điểm đạt xấp xỉ 8,5%-9% cho kỳ hạn trên 12 tháng. Thậm chí có thời điểm, mức lãi suất huy động ở nhiều ngân hàng đã trên 10%, thậm chí lên tới 11-12% tùy vào hình thức cũng như quy mô của khoản tiền gửi. Nhiều ngân hàng như Techcombank còn có mức lãi suất tiền gửi không kỳ hạn ở mức trần là 1%/năm.

|

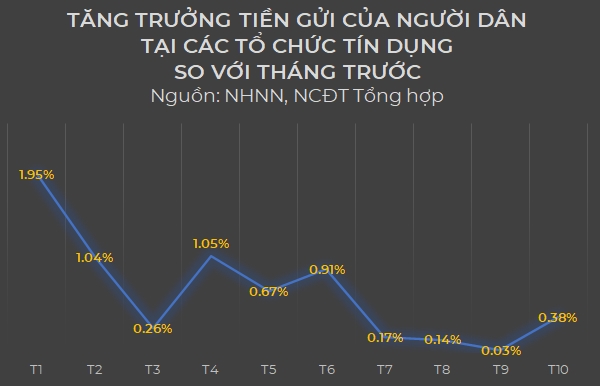

Số liệu từ Ngân hàng Nhà nước cho thấy, trong 3 tháng từ tháng 7 đến tháng 9, tốc độ tăng trưởng tiền gửi của người dân tại các tổ chức tín dụng luôn ở mức thấp. Đặc biệt là ở tháng 9/2022, chỉ có khoảng hơn 1.436 tỉ đồng được người dân gửi thêm vào các tổ chức tín dụng, mức thấp nhất trong năm 2022.

Đến tháng 10/2022, con số này đã có sự phục hồi đáng kể. Tại thời điểm cuối tháng 10/2022, người dân đang gửi hơn 5,66 triệu tỉ đồng ở các tổ chức tín dụng, tăng hơn 21.577 tỉ đồng so với tháng trước. Theo đánh giá của nhiều chuyên gia, việc thiếu hụt thanh khoản trong hệ thống ngân hàng cũng là một trong những nguyên nhân đẩy lãi suất huy động lên cao. Ngoài ra, không loại trừ khả năng từ sự kiện "SCB" đã ảnh hưởng nhiều đến tâm lý của nhà đầu tư, khiến lượng tiền gửi của người dân giảm xuống. Vì lẽ đó, ngân hàng phải tăng lãi suất để có thể huy động được tiền gửi.

Theo góc nhìn của Công ty Chứng khoán Mirae Asset, do các sự kiện bất thường có tầm ảnh hưởng lớn đến thị trường trái phiếu doanh nghiệp cũng như ngân hàng thương mại tầm trung, sẽ có rào cản để các ngân hàng thương mại nhỏ và vừa có thể huy động từ thị trường tiền gửi, đặc biệt là các ngân hàng yếu hay chưa có sự nhận diện thương hiệu tốt. Lo ngại mất tiền gốc sẽ cần được bù đắp bởi mức lãi suất hợp lý. Ngược lại, các ngân hàng lớn, đặc biệt là các ngân hàng quốc doanh sẽ có nhiều lợi thế trong việc huy động tiền gửi với mức chi phí huy động thấp hơn đáng kể.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)