Tạp Chí Tài Chính

Tín dụng tiêu dùng: Con dao hai lưỡi

VDSC đã mở đầu báo cáo của mình bằng nhận xét: “Sau nhiều thập kỷ khai thác triệt để công cụ tiền tệ nhằm thúc đẩy tăng trưởng kinh tế, những thước đo rủi ro tài chính ngày càng tiệm cận mức giới hạn đỏ.”

Dịch chuyển dòng vốn tín dụng sang khu vực hộ gia đình

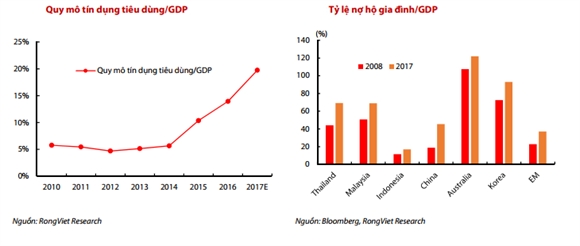

Trong bối cảnh khả năng hấp thụ vốn của các doanh nghiệp vẫn gặp nhiều khó khăn, việc dịch chuyển dòng vốn tín dụng sang khu vực hộ gia đình như một lời giải phù hợp trong trung hạn cho bài toán duy trì tăng trưởng kinh tế. Theo ước tính của VDSC, tín dụng tiêu dùng tăng trên 60% YoY trong năm 2017 và dự đoán sẽ tăng trưởng trung bình 30% trong 3 năm tới. Tính tới cuối năm 2017, quy mô tín dụng tiêu dùng/GDP đạt khoảng 19%.

Trong tương quan so sánh với các quốc gia khác trong khu vực, VDSC nhận thấy diễn biến trên là xu hướng tất yếu nhằm khai thác nguồn lực nội tại của quốc gia. Đáng chú ý nhất là bài học từ quốc gia láng giềng Trung Quốc. Trong bối cảnh dư nợ và nợ xấu của nước này tập trung phần lớn tại khối doanh nghiệp nhà nước, một phần dòng vốn tín dụng đã được điều tiết sang khu vực hộ gia đình. Tính tới hiện tại, tỷ trọng nợ khu vực gia đình/GDP của Trung Quốc năm 2017 đã gấp hơn 2,4 lần so với 10 năm trước đó.

Tác động tích cực tới tăng trưởng GDP trung hạn. Ở trên góc độ vĩ mô, VDSC đánh giá việc dịch chuyển dòng vốn tín dụng sang lĩnh vực hộ gia đình sẽ giúp (1) Thúc đẩy tăng trưởng kinh tế trong trung hạn và (2) Góp phần san sẻ rủi ro trong nền kinh tế. Cụ thể, tính tới 2016, đóng góp của tiêu dùng vào GDP Việt Nam đạt 71% và nằm trong top của khu vực Châu Á. Nhờ lợi thế dân số trẻ cùng xu hướng chi tiêu ngày càng mở, thị trường tiêu dùng Việt Nam đang gợi mở những trái ngọt cho các tổ chức tín dụng.

Theo khuyến nghị của IMF, việc tăng quy mô nợ hộ gia đình vẫn có tác động tích cực lên nền kinh tế khi tỷ trọng chiếm dưới 30% GDP và rủi ro khủng hoảng tài chính trong hệ thống ngân hàng gia tăng khi dư nợ hộ gia đình chiếm trên 70% GDP. Do đó, dư địa phát triển của ngành này vẫn còn khá lớn trong 3 năm tới.

Phân loại tín dụng tiêu dùng theo mục đích sử dụng, VDSC nhận thấy dòng vốn tín dụng tiêu dùng từ hệ thống ngân hàng hướng tới các khoản cho vay lớn như mua bán và sửa chữa nhà ở (54,3%) và phương tiện giao thông (9,4%).

|

Ở khía cạnh khác, dù hướng tới các khoản cho vay dưới chuẩn với giá trị nhỏ hơn, VDSC đánh giá cao vai trò và vị trí của các công ty tài chính nhằm thúc đẩy thị trường bán lẻ của Việt Nam. Hàng hóa tiêu dùng lâu bền như tivi, tủ lạnh,….chiếm 28% tổng giá trị cho vay của Công ty tài chính trong khi đó với tâm lý chi tiêu mở hơn, người dân sẵn sàng tiếp cận các dịch vụ vay mượn nhằm đáp ứng nhu cầu hoạt động học tập, du lịch và chữa bệnh.

Người tiêu dùng vay mượn quá mức

Những lợi ích luôn song hành cùng với những rủi ro. VDSC nhận diện rủi ro đầu tiên và đáng quan ngại nhất chính là khả năng người dân vay mượn vượt qua khả năng chi trả của bản thân. Theo số liệu thống kê, tăng trưởng tín dụng tiêu dùng Việt Nam năm 2017 tăng đột biến gần 60% so với năm 2017. VDSC dự đoán trong 3 năm tới, tốc độ tăng trưởng bình quân của lĩnh vực này lên tới 29-30%/năm.

Tính tới năm 2016, tỷ lệ tiết kiệm của Việt Nam chỉ đạt 29% GDP, khá thấp trong tương quan so sánh với các quốc gia trong khu vực. Dựa trên những phân tích về xu hướng hành vi tiêu dùng, VDSC nhận thấy tâm lý lạc quan thái quá vào khả năng thu nhập trong tương lai và họ sẵn sàng đánh đổi, vay mượn nhiều hơn cho chi tiêu ở thời điểm hiện tại. Điều này làm gia tăng quan ngại về khả năng trả nợ của người dân. Hơn thế nữa, những phân tích cho thấy nếu tăng chi tiêu dùng không gắn với tăng trưởng kinh tế thì sức khỏe của nền kinh tế sẽ yếu đi trông thấy trong dài hạn.

Theo VDSC, quy mô nợ sẽ gia tăng khi thế giới đang ở trong giai đoạn đầu của quá trình thắt chặt chính sách tiền tệ. Ví dụ, Hàn Quốc, nơi dư nợ hộ gia đình lên tới 1,3 nghìn tỷ USD tính tới tháng 9/2017, tăng lãi suất thêm 0,25% cơ bản sẽ khiến gánh nặng nợ của nước này gia tăng thêm 325 tỷ USD. Đi kèm với đó là những tác động tiêu cực tới tâm lý chi tiêu của người dân.

VDSC nhận định ngày càng nhiều lo ngại liên quan đến rủi ro tín dụng của Việt Nam sau nhiều thập kỷ khai thác triệt để công cụ tiền tệ nhằm thúc đẩy tăng trưởng kinh tế. Tính tới hiện tại, tổng quy mô tín dụng khu vực phi tài chính ước tính khoảng gần 290 tỷ USD, tương đương 133,8% GDP danh nghĩa của Việt Nam. Con số này tương đương với mức trung bình của các nước trong các nước mới nổi và cao hơn cả quốc gia đang gặp khủng hoảng Hy Lạp (122,3% GDP).

Một thước đo rủi ro tài chính khác, chỉ số chênh lệch tín dụng/GDP, một lần nữa cảnh báo những hậu quả Việt Nam sẽ phải đối mặt khi duy trì tốc độ tăng trưởng tín dụng cao. Tính đến hết quý I.2017, chỉ số chênh lệch tín dụng/GDP của Việt Nam đạt 10,4% và tiến sát mức đỉnh ghi nhận hồi cuối năm 2010. Theo khuyến cáo từ Ngân hàng thanh toán quốc tế (BIS), khả năng xảy ra khủng hoảng tài chính trong 3 năm tới sẽ tăng cao khi chỉ số trên vượt qua ngưỡng 10%.

Tính tới hết năm 2017, ước tính tín dụng toàn hệ thống tăng trưởng khoảng 19%/năm trong khi tăng trưởng huy động chỉ đạt 15-16%/năm. Đây cũng là xu hướng chung diễn ra trong 5 năm qua. Sự chênh lệch giữa tăng trưởng tín dụng và tăng trưởng huy động đang làm gia tăng quan ngại về rủi ro thanh khoản của hệ thống trước những biến động của thị trường.

Ngoài ra, VDSC còn lưu ý về rủi ro giá tài sản tăng (bất động sản và chứng khoán). Lấy ví dụ từ Trung Quốc, VDSC nhận thấy mức độ tương quan thuận chiều chặt chẽ giữa tốc độ tăng giá nhà tại các thành phố lớn và tốc độ tăng nợ hộ gia đình ở quốc gia này. VDSC quan ngại về dòng tín dụng chảy ra 2 kênh đầu cơ như chúng khoán hay bất động sản và cho rằng dòng vốn tín dụng chính là một trong những nguyên nhân tạo nên sự tăng trưởng của của 2 thị trường này.

VDSC kết luận tăng trưởng tín dụng tiêu dùng sẽ tác động tích cực tới tăng trưởng kinh tế trong 1-2 năm tới, việc đẩy mạnh tín dụng tiêu dùng cần tạo được động lực cho tổng cầu của nền kinh tế và thúc đẩy hoạt động sản xuất trong nước. Tuy nhiên, những rủi ro tiềm ẩn không thể bỏ qua khi hơn hơn 50% dòng vốn tín dụng tiêu dùng chảy vào khu vực có tính đầu cơ cao. Điều này góp phần tạo nên sai lệch trong cách tính toán và số liệu công bố về dòng vốn tín dụng bất động sản. Theo VDSC, diễn biến này cũng mang tới rủi ro khi các tài sản trên được mang đi thế chấp và các ngân hàng đánh giá quá cao mức độ tín nhiệm của người đi vay.

English

English

_211426573.jpg?w=158&h=98)