Thủy sản Hùng Vương: Phình to, nhiều mối lo

Mười năm trước, dù đỏ mắt nhà đầu tư cũng khó tìm ra được một công ty dạng holding (mua bán sáp nhập để tăng quy mô) ở Việt Nam. Tuy nhiên, theo thời gian, đi cùng sự lớn mạnh, phát triển ở nhiều doanh nghiệp, mô hình công ty hoạt động theo cấu trúc holding đã hình thành. Có thể kể ra các trường hợp của Hoàng Anh Gia Lai (HAGL), Masan (MSN), Thế giới Di Động, Công ty Đầu tư Hạ tầng Kỹ thuật TP.HCM (CII), PAN, Sơn Kim, Hùng Vương...

Thâu tóm đẩy quy mô

Cho đến nay, Hùng Vương là doanh nghiệp thủy sản duy nhất đi theo hình thức này. Nhưng nếu như PAN, Hoàng Anh Gia Lai... rời bỏ mảng chủ lực để tiến sang những vùng đất mới, thì Hùng Vương vẫn trung thành với ngành cốt lõi là nuôi trồng, chế biến, xuất khẩu cá tra.

Theo báo cáo thường niên 2015, trong 22 công ty con, liên doanh liên kết, đầu tư dài hạn ở Hùng Vương, phần lớn đều hoạt động trong ngành thủy sản. Có những đơn vị đạt vị thế đáng kể trên thương trường. Đơn cử, trước khi về một nhà với Hùng Vương, Xuất nhập khẩu Thủy sản An Giang (Agifish) từng là doanh nghiệp chủ lực trong lĩnh vực xuất khẩu thủy sản. Tuy nhiên, do đầu tư đa ngành, năm 2008 Agifish bắt đầu làm ăn sa sút. Chớp thời cơ, Hùng Vương nhảy vào thâu tóm doanh nghiệp tiềm năng này. Nắm quyền chi phối ở Agifish có ý nghĩa quan trọng đối với Hùng Vương. Theo phòng phân tích Công ty Chứng khoán Bảo Việt, với lợi thế dẫn đầu về xuất khẩu cá tra vào Mỹ và châu Âu và nhà máy chế biến cá chỉ hoạt động 40% công suất, Agifish đã giúp Hùng Vương đa dạng hóa thị trường xuất khẩu, gia tăng năng lực sản xuất cũng như nâng cao khả năng tự chủ về nguyên liệu.

Tương tự, thâu tóm Việt Thắng đã đem đến sự thay đổi mạnh mẽ ở Hùng Vương. Với 14% thị phần trong phân khúc thức ăn thủy sản, Việt Thắng đã giúp Hùng Vương tự chủ nguồn thức ăn. Cùng đó, hoạt động bán thức ăn chăn nuôi ra thị trường cũng đóng góp đáng kể vào cơ cấu doanh thu của Công ty. Để tránh những rủi ro có thể xảy đến nếu cá tra rơi vào thoái trào, Công ty còn tăng cường đầu tư vào các doanh nghiệp ngành tôm như Fimex (FMC), Tắc Vân. Trong đó, Fimex là một công ty nằm trong nhóm dẫn đầu các doanh nghiệp có kim ngạch xuất khẩu tôm lớn nhất Việt Nam. Tắc Vân tuy có quy mô nhỏ nhưng lại hoạt động thâm niên trong ngành tôm. Với sự hợp lực từ Fimex và Tắc Vân, Hùng Vương đã dấn bước vào ngành tôm một cách thuận lợi và ghi nhận 112 triệu USD kim ngạch xuất khẩu tôm ngay trong 9 tháng năm 2015, đóng góp 5% tổng kim ngạch xuất khẩu tôm toàn ngành.

Rõ ràng, chỉ sau vài năm đẩy mạnh M&A theo cả chiều dọc (cùng lĩnh vực) lẫn chiều ngang (chuỗi cung ứng), Hùng Vương đã đạt tới tầm vóc cao hơn. Từ chỗ chỉ là doanh nghiệp có vốn điều lệ lúc mới cổ phần là 120 tỉ đồng (năm 2007), Hùng Vương hiện đã dẫn đầu ngành xuất khẩu thủy sản về quy mô vốn góp chủ sở hữu lên tới 2.270,3 tỉ đồng. Doanh thu cũng tăng vượt bậc, từ 8 tỉ đồng lúc mới thành lập (năm 2003) đạt tới hàng chục ngàn tỉ đồng mỗi năm. Vùng nuôi cá cũng mở rộng lên gần 500 ha. Năng lực chế biến cá của Hùng Vương tăng vọt lên hàng trăm ngàn tấn/năm. Đặc biệt, cùng với C.P Việt Nam, Masan Nutri-Science và Greenfeed, Hùng Vương lọt vào tốp các doanh nghiệp dẫn đầu về sản xuất thức ăn chăn nuôi.

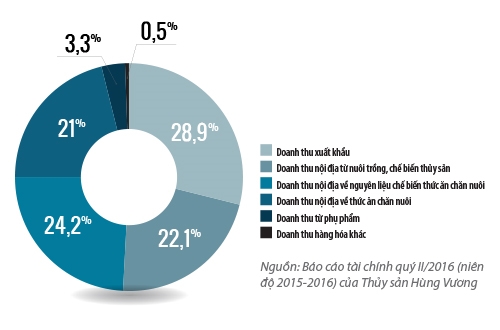

|

| Cơ cấu doanh thu hiện tại của thủy sản Hùng Vương |

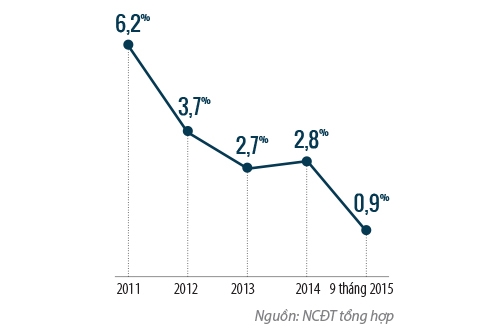

Tuy nhiên, cũng chính những hoạt động M&A rầm rộ mà sức khỏe tài chính của Hùng Vương hiện gặp khó khăn. Theo báo cáo tài chính gần nhất, dù doanh thu thuần trong 3 tháng đầu năm nay của Công ty đạt 5.400 tỉ đồng, tăng 73% so với cùng kỳ nhưng lãi sau thuế lại giảm mạnh 75%, còn 12,3 tỉ đồng. Không chỉ vậy, biên lợi nhuận ròng cũng về mức rất thấp, chỉ đạt 0,2%. Trong khi con số này của cùng kỳ năm ngoái là 1,6% và trung bình ngành là 3-4%.

Nợ gánh hai vai

Sự sa sút về lợi nhuận được nhìn nhận là do ảnh hưởng của gánh nợ nần. Tính đến cuối tháng 3 năm nay, nợ phải trả của Hùng Vương đã hơn 13.000 tỉ đồng, chiếm 80% tổng tài sản. So với các doanh nghiệp cùng ngành có nợ chỉ khoảng 50-60% tổng tài sản, Công ty sử dụng đòn bẩy tài chính cao hơn. Vì thế, chi phí lãi vay của Hùng Vương trong quý vừa qua đã lên đến hàng trăm tỉ đồng. Cùng đó, khả năng thanh toán cũng suy giảm, với hệ số thanh toán ngắn hạn giảm từ 1,27 lần (năm 2012) xuống còn 1,12 lần (năm 2015).

Nhưng ông Dương Ngọc Minh, Chủ tịch kiêm Tổng Giám đốc Hùng Vương, nêu quan điểm: “Khi quá trình đầu tư chưa hoàn tất và có nhiều dự án chưa đi vào hoạt động thì lợi nhuận thấp là dễ hiểu”. Ông Minh cũng cho biết thêm, Công ty đang tìm cách để vừa vẫn tăng doanh thu, vừa giảm nợ. Bằng chứng là Hùng Vương đã giảm được 300 tỉ đồng nợ vay ngắn hạn. Công ty cũng đang tái cơ cấu lại nợ theo hướng tăng nợ trung dài hạn, đồng thời dự kiến phát hành 1.000 tỉ đồng trái phiếu không chuyển đổi trong năm nay.

Báo cáo tài chính bán niên 2015-2016 cũng cho thấy, Công ty đã kịp cải thiện tình trạng dòng tiền kinh doanh từ âm sang dương bằng cách gia tăng các khoản phải trả lên hơn 2 lần. Hùng Vương còn tìm sự trợ lực từ nguồn vốn ngân hàng, giúp hoạt động trả nợ cũng như đầu tư mới vẫn diễn ra như dự tính.

Hùng Vương đã đặt mục tiêu doanh thu đến năm 2018 là 35.000 tỉ đồng, tức tăng gấp đôi hiện tại. Ngoài ra, Công ty tích cực đầu tư để đón đầu cơ hội khi các hiệp định TPP, FTA với châu Âu, liên minh thuế quan và thị trường ASEAN mở rộng.

Đó là chiến lược đã được Công ty triển khai vài năm trở lại đây. Chỉ tính riêng từ năm 2015 đến nay, theo chia sẻ từ ông Dương Ngọc Minh, Công ty đã rót hơn 2.000 tỉ đồng đầu tư mở rộng quy mô. Trong đó, nguồn tiền dành nhiều nhất cho nâng công suất nhà máy ở Việt Thắng (VTF). Ngoài ra, Hùng Vương cũng mạnh tay cho đầu tư trại heo giống và trại heo bố mẹ của Việt Thắng. Hùng Vương cũng mở rộng hai nhà máy chế biến cá tra ở Sa Đéc và Bến Tre, nhà máy thức ăn chăn nuôi tại Long An với công suất 500.000 tấn/ năm; mở rộng diện tích cá tra ở Agifish (AGF), Hùng Vương và Fimex...

Sự tăng tốc đầu tư của Hùng Vương, trải rộng trên nhiều lĩnh vực, đặt trong bối cảnh áp lực nợ nần và lợi nhuận bị ăn mòn khiến giới đầu tư ít nhiều e ngại về tính hiệu quả trong đầu tư ở công ty này. Tuy nhiên, tại Đại hội đồng cổ đông năm 2016, ông Dương Ngọc Minh vẫn tin tưởng vào con đường đang đi. Trưởng phòng phân tích ở một công ty chứng khoán lớn tại TP.HCM xác nhận: “Các hoạt động đầu tư ở Hùng Vương đều có tính toán”. Bằng chứng, việc đầu tư mạnh vào Agifish, Việt Thắng, Fimex đã giúp Hùng Vương đạt mục tiêu tạo chuỗi sản xuất khép kín.

Nhờ quy trình sản xuất khép kín mà Hùng Vương đã tự chủ được vùng nguyên liệu và nguồn thức ăn thủy sản, đáp ứng các điều kiện về truy xuất nguồn gốc, tiết giảm các chi phí, tăng sức cạnh tranh. Cũng nhờ M&A với các doanh nghiệp cùng ngành mà vị thế xuất khẩu thủy sản của Hùng Vương, nếu tính chính xác, chỉ đứng sau Vĩnh Hoàn.

Lợi thế cộng hưởng từ các công ty như Fimex, Agifish đã giúp Hùng Vương đa dạng hóa thị trường, từ đó linh hoạt trong điều chỉnh cơ cấu xuất khẩu, đảm bảo tăng trưởng doanh thu. Chẳng hạn, ở những thời điểm xuất khẩu sang Mỹ gặp khó do vướng rào cản từ thuế chống bán phá giá, Hùng Vương đã đẩy mạnh xuất khẩu sang châu Âu, châu Á và Trung Đông… M&A cũng đã giúp Hùng Vương xuất khẩu thêm tôm, ngoài cá. Sắp tới, Công ty dự kiến sẽ xuất khẩu cá Alaska pollak (cá minh thái). Đây là loại cá cho giá trị thương phẩm cao, được tiêu thụ rộng rãi và đang cạnh tranh mạnh mẽ với cá tra/basa. Nhưng nguyên liệu cá Alaska pollak lớn nhất thế giới lại nằm ở Nga. Theo ông Dương Ngọc Minh, Hùng Vương dự kiến mua 51% vốn ở Công ty Thủy sản Nga (RFC) vào cuối tháng 7 này là vì lý do trên. Nhưng hơn hết, nhờ nắm 5% thị phần phân phối cá ở Nga, RFC có thể giúp Hùng Vương thâm nhập thị trường Nga, từng rất quan trọng với Công ty nhưng từ năm 2014 bị trở ngại do bối cảnh bất lợi.

|

| Tỷ suất lợi nhuận sau thuế/doanh thu thuần của thủy sản Hùng Vương |

Thông qua M&A, Hùng Vương còn đa dạng hóa được nguồn thu. Các lĩnh vực như chế biến cá tra xuất khẩu, kinh doanh thức ăn chăn nuôi, kinh doanh nguyên liệu thức ăn chăn nuôi của Hùng Vương hiện đóng góp ngang bằng nhau, chiếm khoảng 25-29% doanh thu. Trong 3-5 năm tới, theo phân tích của các công ty chứng khoán, cơ cấu này có thể thay đổi khi những lĩnh vực mới như chăn nuôi heo, kho lạnh… tạo ra lợi nhuận.

Thực tế, những ngành Hùng Vương dồn lực đầu tư đều hứa hẹn tiềm năng. Chẳng hạn, thức ăn chăn nuôi là ngành có quy mô doanh thu 6 tỉ USD và nhu cầu luôn tăng 13-15%/năm. Theo dự báo của Hiệp hội Thức ăn chăn nuôi Việt Nam, đến năm 2020, thị trường cần 25-26 triệu tấn thức ăn chăn nuôi. Lợi thế cho Hùng Vương còn là kết hợp bán hàng ra bên ngoài với tiêu thụ nội bộ, đang chiếm 36% sản lượng bán ra.

Riêng trong chăn nuôi heo, Hùng Vương mạnh dạn bởi nhìn thấy triển vọng từ thị trường đông dân nhưng chỉ mới tiêu thụ 200 gram thịt heo/người/năm. Tương tự, Công ty dự kiến chi 1.500 tỉ đồng cho đầu tư kho lạnh với sức chứa 60.000 tấn khi thấy tiềm năng của một thị trường sẽ cần thêm 500.000 tấn kho lạnh trong 5 năm tới. Đối với những lĩnh vực không liên quan đến ngành nghề cốt lõi như gạo, bất động sản, bảo hiểm… Hùng Vương đầu tư thận trọng biểu hiện qua nguồn tiền rót cho các hoạt động này gần như không đáng kể.

Nhưng sức mạnh từ M&A này có thể bị lung lay nếu quản trị ở Hùng Vương gặp trục trặc. Hiện tại, khi nhìn vào bộ máy nhân lực chủ chốt ở Hùng Vương lẫn các công ty con, giới đầu tư có phần e ngại vì không có gương mặt mới và vì tình trạng kiêm nhiệm chức vụ khá phổ biến trong khi quy mô công ty ngày càng phình to. Chẳng hạn, ông Dương Ngọc Minh giữ chức Chủ tịch kiêm Tổng Giám đốc ở Hùng Vương kể từ khi thành lập đến nay. Ngoài ra, ông Minh cũng có mặt trong Hội đồng Quản trị của Agifish. Riêng ông Hà Việt Thắng vừa là thành viên Ban quản trị Việt Thắng, vừa là Phó Chủ tịch ở Hùng Vương, Fimex, Lâm thủy sản Bến Tre (FBT).

Tuy nhiên, với thực trạng Hùng Vương vẫn đang tiếp tục mở rộng đầu tư và tái cấu trúc hoạt động sang cả những lĩnh vực như chăn nuôi heo, bán lẻ trong khi bộ máy quản trị chưa có sự chuyển biến, nhiều nhà phân tích đánh giá Hùng Vương có thể gặp rủi ro về quản trị. Cũng cần so sánh là trong khi đi những bước tương tự như Hùng Vương, nghĩa là tạo chuỗi khép kín, tấn công thêm ngành mới, đẩy mạnh M&A và chú ý vào khâu phân phối, Vĩnh Hoàn mới đây đã có sự thay đổi đáng kể về quản trị khi chọn ra Tổng Giám đốc mới và có chiến lược sắp xếp lại, thu hút người tài về nắm giữ các vị trí quản lý chủ chốt.

Điều khiến nhà đầu tư bớt lo là những lãnh đạo ở Hùng Vương và các công ty thuộc Hùng Vương đều có thâm niên hàng chục năm trong ngành thủy sản. Ngoài ra, các gương mặt điều hành như ông Hồ Quốc Lực ở Fimex, ông Nguyễn Quang Hiền ở Việt Thắng, ông Nguyễn Văn Ký ở Agifish đều có kinh nghiệm quản lý không dưới 5 năm. Nghĩa là họ có khả năng am tường, sâu sát tình hình kinh doanh, các biến động thị trường cũng như văn hóa của Công ty. Về trung hạn, những nhà máy chế biến mới cũng được kỳ vọng sẽ làm tăng sản lượng cá tra xuất khẩu của Hùng Vương.

Ngọc Thủy

English

English

_17154588.png)

_399399.jpg?w=158&h=98)

_221453960.jpg?w=158&h=98)