Thương vụ chưa có tiền lệ: Ngân hàng ngoại bán cho nội

Dữ liệu về 22.000 khách hàng của Ngân hàng Commonwealth Bank of Australia chi nhánh TP.HCM (CBA) đang được chuyển giao dần cho VIB. Ngân hàng này dự kiến khai trương văn phòng giao dịch mới ở trụ sở của tổ chức tín dụng nước ngoài vừa được mua lại. Thương vụ này được xem là chưa có tiền lệ khi một ngân hàng nội mua lại một phần hoạt động của tổ chức tín dụng nước ngoài, vốn đồng thời là cổ đông chiến lược (hiện giữ 20% vốn điều lệ của VIB).

Xuất thân từ xứ sở Kangaroo, CBA thành lập văn phòng đại diện ở Hà Nội vào năm 1994, còn chi nhánh ở TP.HCM bắt đầu hoạt động vào năm 2008. CBA thực tế là chú Kangaroo lựa chọn thay thế cho ANZ Việt Nam được bán cho Ngân hàng Shinhan (Hàn Quốc) gần đây.

Các chi nhánh của ngân hàng ngoại thường tập trung phục vụ cho doanh nghiệp bản xứ đầu tư tại thị trường Việt Nam. Chẳng hạn như Shinhan mua lại ANZ Việt Nam được đánh giá là thương vụ “hợp thời”, khi dòng tiền từ Hàn Quốc đổ về ngày càng nhiều hơn. Hàn Quốc hiện là quốc gia dẫn đầu về lượng vốn FDI đầu tư vào Việt Nam. Trong khi đó, theo chia sẻ của đại diện VIB, CBA sở hữu danh mục chủ yếu là khách hàng cá nhân và doanh nghiệp vừa và nhỏ.

Việc rút lui của các ngân hàng ngoại đang được đồn đoán sẽ trở thành làn sóng. Có ý kiến cho rằng lý do là vì thị trường ngân hàng hiện tại đang kém hấp dẫn. Gần đây, báo cáo kinh tế vĩ mô quý II/2017 của Viện Nghiên cứu Kinh tế và Chính sách (VEPR) cho biết tính hấp dẫn của hoạt động kinh doanh ngân hàng Việt Nam đang suy giảm qua tình trạng nhiều ngân hàng ngoại thoái vốn và thu hẹp hoạt động, vì rủi ro xử lý nợ xấu và hạn chế về mặt quản trị.

Tuy nhiên, Việt Nam đang có những bước tiến mới trong quá trình xử lý nợ xấu, như Nghị quyết nợ xấu mới ban hành gần đây, hay việc xử lý các ngân hàng có khoản nợ khổng lồ như Sacombank đang được thúc đẩy nhanh chóng.

|

Hiện tại, một câu hỏi lớn được đặt ra là những tổ chức tín dụng nước ngoài như CBA có gì để tạo ra giá trị cộng hưởng trong thương vụ với VIB? Theo ông Hàn Ngọc Vũ, Tổng Giám đốc VIB, cái được là dữ liệu khách hàng, bao gồm hoạt động cho vay, huy động, mở rộng mạng lưới chi nhánh và đội ngũ kinh doanh của CBA. Thêm vào đó, trong bối cảnh nguồn thu ngân hàng nội phụ thuộc nhiều vào hoạt động tín dụng và những rủi ro nợ xấu, hoạt động phi tín dụng trở nên đặc biệt hấp dẫn trong thời gian gần đây.

“Một điều rất quan trọng nữa là khác với phần lớn các ngân hàng hoạt động ở Việt Nam, CBA TP.HCM có tỉ lệ thu nhập ngoài lãi rất lớn, chiếm tới 40% thu nhập. Toàn bộ hệ thống sản phẩm, dịch vụ, bộ máy kinh doanh và doanh thu này sẽ được chuyển về cho VIB”, ông Vũ cho biết.

Thông thường, có hai lý do để các công ty nội địa mua lại đơn vị kinh doanh nước ngoài, một là để nhắm đến thị trường nước bản xứ, hai là quảng bá cho thương hiệu của mình. Đích nhắm đến của các thương vụ M&A như Vinamilk mua lại nhà máy sữa ở Mỹ chẳng hạn, thường là nhắm đến thị trường các nước xung quanh, nhưng với VIB, điều này khó khả thi. Khác với Sacombank mở thị trường ở Campuchia, VIB là ngân hàng có quy mô tương đối nhỏ so với các ngân hàng đã mở thị trường. Lãnh đạo VIB cho biết sẽ tiếp quản các dịch vụ từ Úc, nhận bàn giao các sản phẩm dịch vụ phục vụ du học, kiều hối, định cư giữa hai quốc gia. Dù vậy, “trong ngắn hạn, thương vụ này không mang nhiều ý nghĩa cho việc mở rộng hoạt động của VIB ra khu vực châu Á - Thái Bình Dương”, ông Vũ cho biết.

|

Theo đại diện VIB, thương vụ này mang lại mức độ tập trung cao hơn cho mối quan hệ hợp tác của hai ngân hàng tại thị trường Việt Nam. Với VIB, lợi ích về việc tăng quy mô được nhắc đến nhiều, còn với CBA Việt Nam, lãnh đạo ngân hàng ngoại này chia sẻ việc thoái vốn sẽ giúp CBA tập trung nguồn lực trong vai trò là cổ đông chiến lược của VIB. Mặt khác, tổ chức tín dụng nước ngoài này cũng úp mở về công ty phát triển giải pháp ứng dụng công nghệ cho mô hình ngân hàng điện tử.

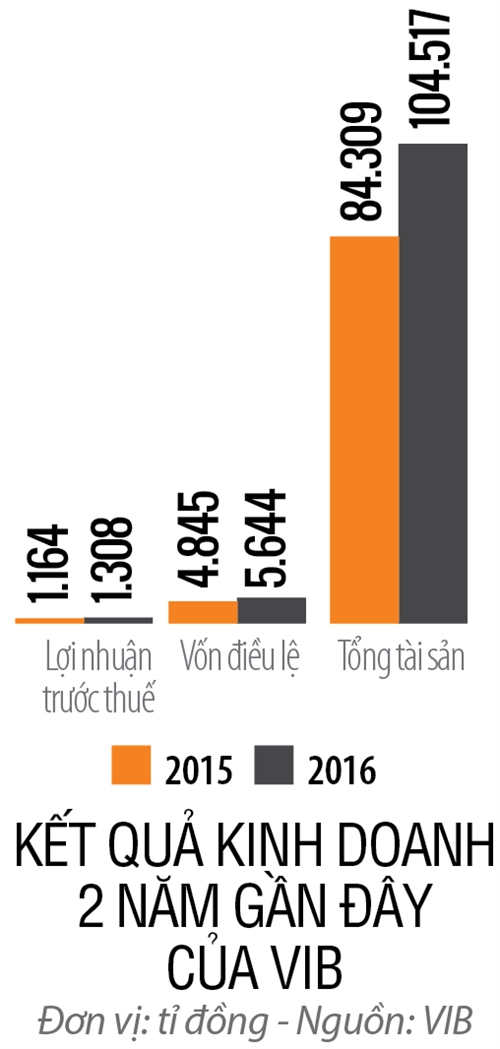

Theo báo cáo tài chính quý I/2017, tỉ lệ giá trị khoản mục chứng khoán đầu tư trên tổng tài sản của VIB là 25,81%. Dù vậy, nhiều năm gần đây VIB tập trung quảng bá cho mảng bán lẻ là trọng tâm chiến lược của mình. Năm ngoái, tốc độ tăng trưởng tín dụng của VIB ở mức 25%, còn trong 6 tháng đầu năm nay là 15,7%.

“Mảng ngân hàng bán lẻ của chúng tôi luôn tăng trưởng cao hơn tốc độ này. Hoạt động mua lại nói trên là hệ quả chứ không phải là tiền đề cho định hướng phát triển ngân hàng bán lẻ của VIB”, ông Vũ nói.

Hoạt động M&A của các ngân hàng nội trong thời gian tới dự kiến sẽ còn tiếp tục sôi động, bởi số lượng ngân hàng nội địa vẫn còn lớn và những khoản nợ xấu tồn đọng ở các ngân hàng chưa giải quyết hết một lúc. CBA có vẻ như là một lựa chọn “an toàn” đối với VIB trong bối cảnh áp lực M&A ngân hàng nội địa có quy mô nhỏ, nợ xấu nhiều và chưa có minh bạch.

Theo đại diện VIB, hiện Ngân hàng chưa có kế hoạch cụ thể về việc tìm ngân hàng nội để tiến hành M&A nhưng vẫn để mở cơ hội. “VIB cởi mở nhìn nhận những cơ hội M&A nhưng chúng tôi chỉ làm việc với các ngân hàng có tính minh bạch cao”, ông Đặng Khắc Vỹ, Chủ tịch Hội đồng Quản trị Ngân hàng VIB, chia sẻ tại Đại hội cổ đông thường niên gần đây.

Thiên Phong

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)