Nhiều lo ngại cho rằng lãi suất tiền gửi tăng dẫn đến áp lực tăng lãi suất cho vay trong thời gian tới Ảnh: Quý Hòa

Thế khó của chính sách tiền tệ

Dư địa điều chỉnh chính sách tiền tệ hạn hẹp trong bối cảnh áp lực lạm phát đang gây khó khăn cho chính sách điều hành tiền tệ.

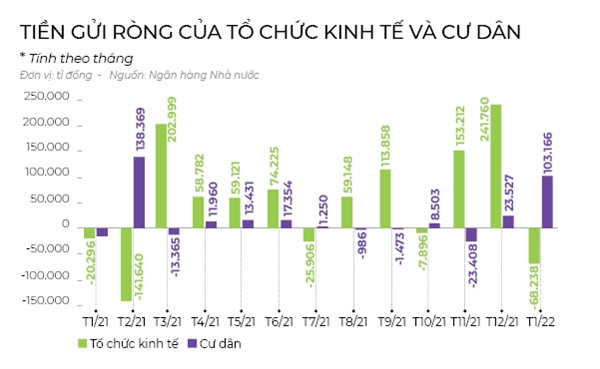

Theo Ngân hàng Nhà nước, trong tháng 1, tiền gửi của dân cư tại các tổ chức tín dụng tăng vọt hơn 103.000 tỉ đồng lên hơn 5,4 triệu tỉ đồng, tương đương tăng 1,95%. Cả tiền gửi và tiền mặt trong lưu thông đều mở rộng trong tháng 1 đã giúp tốc độ tăng trưởng cung tiền lần đầu tiên vượt tốc độ tăng tín dụng (2,49%) kể từ tháng 2/2021.

Xu hướng này trở nên đáng chú ý vì đây là tháng tăng mạnh nhất của tiền gửi dân cư trong 10 tháng trở lại đây. Tiếp theo đó, tiền gửi của dân cư tại các tổ chức tín dụng trong 3 tháng đầu năm vẫn duy trì xu hướng tăng mạnh. Theo Tổng cục Thống kê, đến cuối tháng 3, tăng trưởng tín dụng toàn nền kinh tế đạt 4,03%. Việc nhiều ngân hàng tăng lãi suất huy động có thể tạo nên lực hút hấp dẫn dòng tiền gửi về ngân hàng thời gian qua. Cụ thể, có nhiều ngân hàng niêm yết lãi suất cao nhất trên 7%/năm, một số nơi có thể đạt trên dưới 7,5%/năm.

Cùng với xu hướng này, nhiều lo ngại cho rằng lãi suất tiền gửi tăng dẫn đến áp lực tăng lãi suất cho vay trong thời gian tới. Thực tế, theo phân tích của Công ty Chứng khoán SSI, lãi suất cho vay liên ngân hàng kỳ hạn ngắn đã duy trì trên 2%/năm trong 7 tuần liên tiếp, tăng gấp đôi so với cuối năm 2021, hay tăng gấp 5-6 lần so với cùng thời điểm năm 2021.

|

Tuy nhiên, nhiều phân tích cho thấy, lãi suất huy động có nhích nhẹ nhưng lãi suất cho vay sẽ ổn định. Bởi vì, đây là thời điểm Ngân hàng Nhà nước khuyến khích các ngân hàng tiết giảm chi phí để giảm lãi suất cho vay. Bên cạnh đó, tín dụng từ đầu năm không thuận lợi như dự kiến ban đầu nên các ngân hàng vẫn phải cạnh tranh lãi suất để thu hút khách hàng vay.

Mặc dù vậy, việc cung tiền mở rộng mạnh trong bối cảnh sức ép lạm phát gia tăng khiến dư địa nới lỏng chính sách tiền tệ bị thu hẹp, gây khó khăn cho chính sách quản lý hiện tại. Theo kịch bản điều hành giá của Bộ Tài chính vừa xây dựng, với các kịch bản xăng dầu khác nhau, lạm phát có thể lên đến từ 3,6-4,3%. Ngoài ra, nhiều nguyên liệu nhập khẩu tăng giá cũng tạo áp lực lớn đối với chi phí sản xuất, giá thành sản phẩm, đẩy mặt bằng giá hàng hóa tiêu dùng lên cao. Việt Nam có độ mở nền kinh tế lớn nên nguy cơ nhập khẩu lạm phát rất cao. Trong bối cảnh mặt bằng lãi suất trên thế giới tăng cộng áp lực lạm phát lớn, chính sách tiền tệ đứng trước nhiều áp lực, nhất là công cụ lãi suất.

|

‘’Hiện tại, lạm phát đang là rủi ro lớn nhất của chính sách tiền tệ, diễn biến cung tiền và tín dụng cần được theo dõi sát trong thời gian tới nhằm đảm bảo lạm phát vẫn trong tầm kiểm soát’’, báo cáo của Công ty Chứng khoán Rồng Việt đánh giá. Thực tế, nếu không có biện pháp kịp thời để ổn định giá các mặt hàng thiết yếu, thì lạm phát sẽ tăng nhanh, khiến việc phục hồi kinh tế gặp khó khăn.

Tiến sĩ Cấn Văn Lực, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, cho biết đa số các nước trên thế giới bắt đầu tăng lãi suất. Cục Dữ trữ Liên bang Mỹ (FED) chỉ nâng 0,25 điểm phần trăm lãi suất cơ sở thấp hơn so với dự báo nâng 0,5 điểm phần trăm trước khi xảy ra chiến sự. Vì vậy, Việt Nam cũng sẽ phải cân nhắc chính sách lãi suất thế nào cho phù hợp, vừa đảm bảo kiểm soát lạm phát vừa đảm bảo hỗ trợ phục hồi tăng trưởng.

Trong khi đó, theo nhận định của Tiến sĩ Lê Xuân Nghĩa, nguyên Phó Chủ tịch Ủy ban Giám sát Tài chính Quốc gia, để kiềm chế lạm phát, chính sách tiền tệ cần được thắt chặt lại, lãi suất cần phải tăng lên. Nhưng điều này lại ảnh hưởng lớn đến quá trình phục hồi sản xuất của doanh nghiệp.

Báo cáo của Công ty Chứng khoán VNDirect cho rằng, Ngân hàng Nhà nước sẽ cắt giảm thêm các lãi suất chính sách chủ chốt, nhưng sẽ không nâng lãi suất điều hành trong 6 tháng đầu năm nay, nhằm hỗ trợ nền kinh tế phục hồi. Dự báo Ngân hàng Nhà nước sẽ hỗ trợ thị trường thông qua các hoạt động như bơm thanh khoản tiền đồng, mua vào ngoại hối hay nâng trần tăng trưởng tín dụng cho các ngân hàng thương mại.

Nhiều đề xuất cũng cho rằng Ngân hàng Nhà nước có thể vẫn giữ nguyên lãi suất điều hành, song song đó là sử dụng nhiều công cụ để hỗ trợ thanh khoản cho hệ thống ngân hàng có điều kiện duy trì mặt bằng lãi suất ở mức hợp lý. “Đối với tín dụng, tăng trưởng nên duy trì ở mức 14%, tối đa lên 15% để vừa hỗ trợ phục hồi vừa đảm bảo khả năng hấp thụ của nền kinh tế”, Tiến sĩ Cấn Văn Lực tư vấn.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)