Tăng trưởng tín dụng yếu cũng đóng góp đáng kể vào sự suy giảm chất lượng tài sản. Ảnh: TL.

Thận trọng với chất lượng tài sản ngân hàng

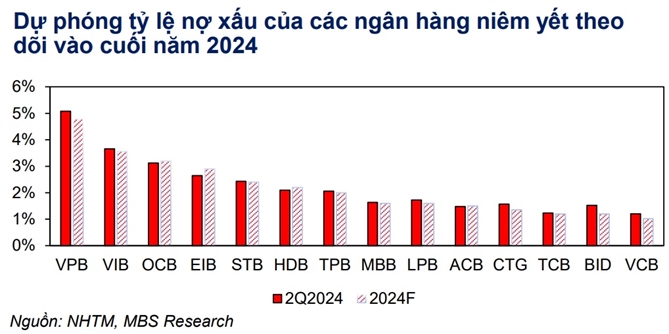

Chất lượng tài sản của các ngân hàng niêm yết suy giảm nhẹ trong quý II/2024 so với quý trước. Nợ xấu và nợ nhóm 2 đạt lần lượt 2,21% và 1,81%, lần lượt tăng 4 điểm cơ bản và giảm 29 điểm cơ bản so với quý trước (số liệu từ báo cáo của Công ty Chứng khoán MB).

So với cuối 2023, mức này lần lượt tăng 28 điểm cơ bản và giảm 13 điểm cơ bản. Tỉ lệ bao phủ nợ xấu (LLR) tại cuối quý II/2024 đạt 81,5%, giảm 6% so với quý trước và 13,2% so với cuối 2023.

|

“Nợ nhóm 2 suy giảm đi cùng với LLR giảm theo nhưng tỉ lệ nợ xấu vẫn đang trong xu hướng tăng cho thấy áp lực gia tăng nợ xấu trong những quý tới là vẫn còn lớn. Ngoài ra, tăng trưởng tín dụng yếu trong 6 tháng đầu năm 2024 (đạt 6,0% so với cuối 2023 toàn hệ thống) cũng đóng góp đáng kể vào sự suy giảm chất lượng tài sản”, MBS nhận định.

Trong nửa cuối năm 2024, MBS dự báo biên lãi thuần (NIM) của hầu hết các ngân hàng sẽ đi ngang hoặc giảm nhẹ so với nửa đầu năm khiến thu nhập hoạt động của các ngân hàng giảm tốc. Do đó, các ngân hàng sẽ không còn nhiều dư địa cho việc trích lập dự phòng cũng như xử lý nợ xấu, từ đó tỉ lệ nợ xấu của các ngân hàng tại cuối năm 2024 sẽ nhích nhẹ so với cuối quý II/2024. Tỉ lệ bao phủ nợ xấu cũng được dự báo sẽ giảm nhẹ do các phần lớn trích lập sẽ được dùng để xử lý nợ xấu.

|

Cũng ở góc nhìn về chất lượng tài sản ngân hàng, Trung tâm Phân tích của Công ty Chứng khoán Agribank (Agriseco Research) đánh giá, các ngân hàng có vốn Nhà nước vẫn duy trì bộ đệm dự phòng vững chắc. Đối với các ngân hàng đã công bố số liệu bán niên, tỉ lệ dự phòng bao nợ xấu đã giảm từ mức bình quân 79% thời điểm đầu năm xuống 68% thời điểm 30/6/2024.

Đáng chú ý, chất lượng tài sản có sự phân hóa rõ giữa các nhóm ngân hàng. Cụ thể, nhóm ngân hàng quốc doanh có tỉ lệ bao phủ nợ xấu cao như Vietcombank (212%), BIDV (132%), Vietinbank (113%) và Agribank (114%) trong khi hầu hết các ngân hàng thương mại cổ phần tư nhân có bộ đệm giảm như Techcombank, LPBank, MBBank, HDBank, VPBank,...

“Chúng tôi thận trọng với chất lượng tài sản của toàn ngành khi kinh tế vẫn cần thêm thời gian cải thiện, thậm chí kéo dài tới năm 2025”, Agriseco Research nhận định.

Đồng thời, tổ chức này cho rằng chất lượng tài sản sẽ có sự phân hóa giữa các ngân hàng. Cụ thể, nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải. Trong khi nhóm ngân hàng có tỉ trọng tín dụng doanh nghiệp cao (bao gồm trái phiếu doanh nghiệp) và có tỉ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024 - 2025.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)