Taxi: Cuộc chiến 1 mất, 1 còn

Sau hai ngày gây ầm ĩ dư luận vì hành động dán decal chống Uber, Grab (ngày 8-9.10), Vinasun cuối cùng cũng gấp rút tháo bỏ toàn bộ các biểu ngữ này. Tuy nhiên, sự kiện trên càng cho thấy mức độ khốc liệt trong cuộc đối đầu giữa taxi truyền thống và taxi công nghệ.

Bị đẩy vào ngõ cụt?

Thực ra, trước Vinasun, đã có một số hãng taxi truyền thống như Sao Đỏ, Mỹ Đình cũng dán decal lên xe phản đối sự hiện diện của Uber, Grab. Chẳng hạn, Sao Đỏ đã dán decal với thông điệp “Đi taxi truyền thống là bảo vệ nguồn tài chính quốc gia”. Nhưng chưa ai tấn công trực diện vào Uber, Grab như Vinasun và cũng chỉ có động thái của Vinasun là vấp phải sự chỉ trích kịch liệt từ cộng đồng xã hội. Hầu hết mọi ý kiến đều cho rằng, hành động của Vinasun là phản tác dụng. Tuy nhiên, ở phương diện khác, đây có thể xem như giọt nước tràn ly khi taxi truyền thống đang bị đẩy vào ngõ cụt của cuộc chiến sinh tử với taxi công nghệ.

Tình thế này đảo lộn hoàn toàn so với khoảng 3-4 năm trở về trước. Thời điểm đó, taxi truyền thống, với những tên tuổi như Vinasun, Mai Linh, Hoàng Long, Thành Công… đã thống lĩnh thị trường. Một thời gian dài, các hãng taxi đã ăn nên làm ra. Điển hình năm 2014, Vinasun đạt doanh thu hơn 3.700 tỉ đồng, tăng trưởng gần 20%, còn lợi nhuận sau thuế tăng xấp xỉ 40% so với cùng kỳ.

Sang giai đoạn 2015-2016, sự xuất hiện rầm rộ của Uber, sau đó là Grab đã làm thay đổi cục diện. Theo báo cáo tài chính, 6 tháng đầu năm 2017, mảng kinh doanh taxi của Mai Linh đã thua lỗ 48 tỉ đồng sau một năm 2016 lỗ gần 84 tỉ đồng. Riêng kinh doanh của Vinasun tiếp tục suy giảm gần 16% về doanh thu và giảm hơn 32% về lợi nhuận sau thuế. Tại Đại hội đồng cổ đông năm 2017, ông Đặng Phước Thành, Chủ tịch Hội đồng Quản trị Vinasun, đã bức xúc nhấn mạnh, đây là cuộc chiến không cân sức và không công bằng. Sự bức xúc của ông Thành có lý do khi tài sản trên thị trường chứng khoán của ông cũng “bốc hơi” khoảng 302 tỉ đồng tính từ đầu năm 2017 đến nay.

|

| Taxi truyền thống phải co cụm trước sự cạnh tranh của Uber và Grab. Ảnh: Sơn Phạm |

Trên thực tế, như chia sẻ của ông Trần Bằng Việt, cựu lãnh đạo một doanh nghiệp kinh doanh taxi, từ trước đến nay, các hãng taxi truyền thống hoạt động không hề nhận được ưu đãi nào. Thậm chí, với đặc thù ngành nghề, taxi truyền thống còn phải chịu sự quản lý trực tiếp lẫn gián tiếp của nhiều cơ quan nhà nước... Taxi cũng là một trong những ngành cần đến nhiều loại giấy phép nhất. Tất cả đẩy chi phí của các hãng taxi lên cao.

Cho đến bây giờ, những quy định, luật lệ dành cho taxi truyền thống vẫn duy trì. Trong khi đó, vì là công ty công nghệ, điều kiện để Grab, Uber hoạt động dễ dàng hơn. Grab cũng được quyền xây dựng điều kiện hợp đồng với các tài xế, tự tính giá cước..

Những khác biệt này đã giúp Uber, Grab có lợi thế vượt trội để thực thi mô hình kinh doanh tiết giảm chi phí, không phải đầu tư xe và chi rất ít cho bảo hiểm. Ngoài ra, vì không có dấu hiệu nhận dạng nên Grab, Uber hoạt động dễ dàng hơn, như chạy được trên những tuyến phố và trong những giờ cấm taxi ở Hà Nội. Đặc biệt, dưới sự hậu thuẫn tài chính hùng mạnh từ công ty mẹ ở nước ngoài, cả Uber, Grab đều có khả năng chấp nhận lỗ lớn để triển khai khuyến mãi, quảng cáo, hạ thấp giá cước. Theo Hiệp hội Taxi Hà Nội, năm 2016, Grab Việt Nam báo lỗ 443 tỉ đồng.

Trong một môi trường như vậy, theo ông Trần Bằng Việt, kể cả khi các hãng taxi truyền thống đầu tư được thiết bị, hệ thống điều phối tương tự Uber, Grab thì vẫn không thể đấu lại hai hãng này. Taxi truyền thống bị lép vế hoàn toàn trước Uber và Grab là tình trạng đã xảy ra ở nhiều nơi trên thế giới chứ không phải riêng ở Việt Nam. Rõ ràng, khó lòng mong đợi taxi truyền thống và Uber, Grab sẽ chung sống hòa bình với nhau.

|

Hụt hơi bám đuổi

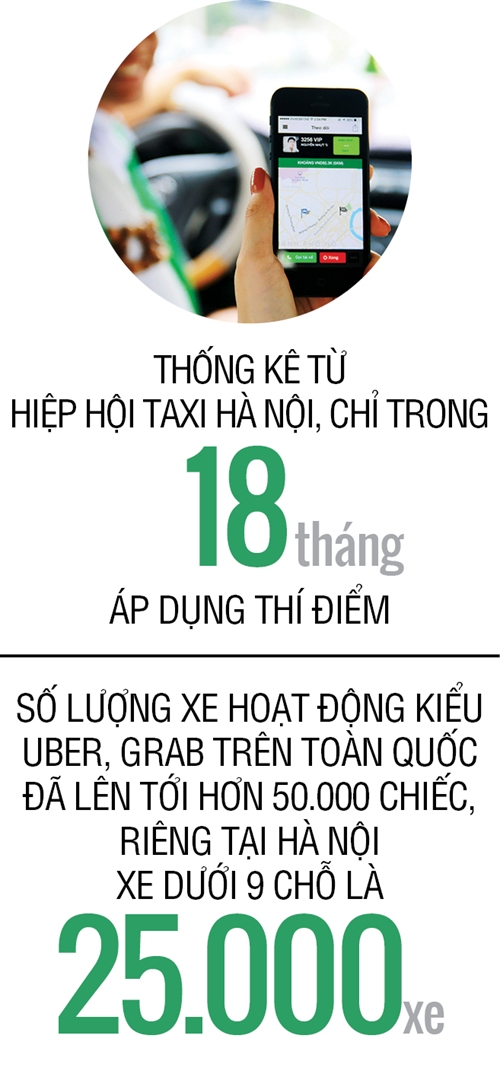

Theo Quyết định 24 của Bộ Giao thông Vận tải về thí điểm mô hình ứng dụng công nghệ vào trong quản lý và kết nối hoạt động vận tải hành khách, thời hạn thí điểm chỉ 2 năm (1.2016-1.2018) và giới hạn ở 5 tỉnh thành là Hà Nội, TP.HCM, Đà Nẵng, Khánh Hòa, Quảng Ninh. Bộ cũng yêu cầu các địa phương này thống kê, rà soát số lượng tham gia, đồng thời dừng cấp phép thí điểm mới.

Như vậy, về mặt chính sách, Việt Nam chưa thực sự mở bung cánh cửa đối với dịch vụ taxi công nghệ. Tuy nhiên, với những khác biệt và ưu thế về vốn, dịch vụ, loại hình kinh doanh, Uber, Grab đang đánh bật các hãng taxi truyền thống ra khỏi sân chơi. Điểm nương tựa cho các hãng taxi truyền thống bây giờ là các bến bãi ở sân bay, nhà ga, là nhóm khách hàng doanh nghiệp hoặc khách hàng chưa biết nhiều về sử dụng smartphone, không thích bị tiết lộ thông tin cá nhân. Nhưng phân khúc này lại không đủ cứu các hãng taxi truyền thống khỏi tình hình kinh doanh ảm đạm. Đặc biệt hơn, với biên lợi nhuận ròng trong kinh doanh taxi liên tục giảm, về dưới 5% vào năm 2016, Vinasun càng mất động lực theo đuổi mô hình taxi truyền thống.

Trên thực tế, các hãng taxi truyền thống đều ít nhiều ý thức môi trường kinh doanh nay đã khác. Điều này đã và đang đòi hỏi các hãng taxi truyền thống phải tích cực thay đổi, lột xác từ bên trong. Vinasun (V.Car) và 6 hãng taxi trong nước khác gồm Mai Linh (Mailinh Car), Vận tải 57 Hà Nội (Thành Công Car), Linh Trang (LB.Car), Ngôi Sao (Vic.Car), Sun Taxi (S.Car), Công ty Hợp tác và Đầu tư Phát triển (Home Car) đã kịp xin giấy phép thí điểm ứng dụng công nghệ để có thể hoạt động trong điều kiện tương tự như Uber, Grab.

Đồng thời, Vinasun tìm cách ước lượng giá trước như Uber, Grab, tiến hành giảm nhân sự gần một nửa, chuyển đổi hình thức kinh doanh sang cho thuê hàng ngàn xe... Vinasun cho biết sẽ đầu tư thêm tối thiểu 750 xe và thanh lý 1.050 xe cũ, nhằm đảm bảo chất lượng phục vụ. Đặc biệt, Công ty nhượng quyền được 4.000 xe và phát triển thêm khách hàng sử dụng thanh toán online, kết hợp với các ứng dụng thanh toán khác. Theo đánh giá chung, mức độ nhận diện thương hiệu của Vinasun tốt, thị phần trên 45% cho thấy khả năng cạnh tranh về giá cước và gia tăng lợi nhuận trong tương lai vẫn còn nhiều tiềm năng. Công ty phải học hỏi về công nghệ, dịch vụ thì mới có thể gia tăng cạnh tranh được. Còn nếu cạnh tranh về giá, Vinasun không đủ năng lực. Các cổ đông của Vinasun còn gợi ý Công ty nên ra ứng dụng gọi xe ôm.

Bất ngờ là ý tưởng này lại được đối thủ Mai Linh thực hiện trước với ứng dụng M.Bike. Mặc dù vậy, đây có thể chỉ là giải pháp tình thế của hãng taxi màu xanh. Mọi phân tích cho thấy, Mai Linh không có ưu thế trong cuộc chiến mới này. Báo cáo tài chính 2016 của Mai Linh cho biết số lượng xe của Uber và Grab đã lên trên 25.000 xe và thu nhập bình quân đầu xe Mai Linh giảm 10,7%, từ 1,3 triệu đồng xuống 1,18 triệu đồng/ngày trong năm 2016. Hai con số tỉ lệ nghịch này càng khiến Mai Linh quyết tâm hơn cho ứng dụng công nghệ gọi xe.

|

| Dịch vụ xe ôm của Mai Linh nếu có ra mắt cũng sẽ phải đối đầu với cả Uber và Grab. Ảnh: T.L. |

Với mục tiêu giành lại thị phần từ Uber và Grab, Mai Linh công bố việc đưa dịch vụ M.Bike, M.Bike Premium và M.Bike Delivery vào ứng dụng Mai Linh Online từ cuối tháng 9 vừa qua. Ông Hồ Huy, Chủ tịch Hội đồng Quản trị kiêm Tổng Giám đốc của Mai Linh, từng tuyên bố: “Nói một cách nghiêm túc là phải học 2 sản phẩm Uber và Grab”. Dịch vụ M.Bike ra mắt và có mức giá tương đồng với Grab và Uber, được chạy thử nghiệm tại Hà Nội, dự kiến mở rộng ra cả nước.

Tuy nhiên, mô hình taxi công nghệ còn khá mới đối với Mai Linh, vốn có hệ thống vận hành nặng nề và chi phí hoạt động cao. Tình hình tài chính yếu kém của Mai Linh cũng là một rủi ro lớn khi phải chạy đua cùng 2 startup Grab và Uber. Theo Business Insider, với mô hình kinh doanh dựa trên nhu cầu thị trường (on-demand economic), Uber và Grab ứng dụng công nghệ để kết nối nhu cầu của thị trường với nguồn cung dịch vụ bằng cách nhanh chóng nhất. Mô hình này sẽ giúp Công ty cân bằng lượng cung và cầu thông qua số lượng đối tác.

Chỉ đóng vai trò là trung gian, các công ty có thể giải quyết bài toán về lượng cung vượt quá nhu cầu. Đây là vấn đề Mai Linh gặp phải cách đây vài năm do đầu tư vào các khu vực ngoài TP.HCM, Hà Nội và Đà Nẵng. Khi nhu cầu vượt nguồn cung, nguồn cung được mở rộng nhanh chóng với vốn đầu tư rẻ bằng cách tìm thêm đối tác. Trên thực tế, khi số lượng đối tác phát triển quá nhanh như Grab và Uber tại Việt Nam, mô hình này tạo ra sự canh tranh giữa các đối tác của một công ty. Lợi ích sẽ thuộc về Grab và Uber. Vì chất lượng dịch vụ và hiệu quả công việc sẽ là mấu chốt cạnh tranh của các đối tác. Với hệ thống chấm điểm trên cả tài xế lẫn khách hàng, thái độ của tài xế và khách hàng đều được tích cực cải thiện.

|

Theo luật chơi mới

Điển hình như mảng xe ôm công nghệ, Uber và Grab đã tăng trưởng rất nhanh chỉ sau hơn một năm xuất hiện. Theo ông Nguyễn Tuấn Anh, Chủ tịch của Grab, số lượng xe ôm của Grab đã lên đến 50.000, trong khi con số này là 20.000 cách đây 5 tháng. Khiêm tốn hơn, xe ôm của Uber là hơn 20.000 theo cựu Giám đốc Điều hành của Uber là Đặng Việt Dũng cho biết vào cuối tháng 5 vừa qua. Việc tăng trưởng nóng đã tạo nên sự canh tranh gay gắt giữa các tài xế cùng công ty, thu nhập tài xế giảm xuống và tỉ lệ đào thải cao.

Tuy chia sẻ cùng một nhóm khách hàng mục tiêu, các hãng truyền thống như Mai Linh và Vinasun đầu tư lớn vào tài sản cố định và vận hành một bộ máy hoạt động nặng nề. Dòng vốn đầu tư của Uber và Grab tập trung phần lớn vào các chiến lược thu hút khách hàng để giành thị phần. Trong khi các tài sản cố định chiếm tỉ trọng không nhỏ trong vốn đầu tư. Đơn cử là Mai Linh sở hữu 14.358 chiếc xe vào cuối năm 2016, dự kiến sẽ tăng lên 15.839 chiếc vào cuối năm 2017 theo báo cáo tài chính của Công ty.

Thị trường taxi ứng dụng lại được kiến tạo bởi Grab và Uber bắt đầu từ 3 năm trước, chứ không phải do các hãng taxi truyền thống. Ngoài giành thị phần của các công ty và xe ôm truyền thống, các công ty này còn góp phần mở rộng nhu cầu trị trường, bằng các chiến lược cạnh tranh lẫn nhau về giá cả để thu hút thêm khách hàng mới, hoặc các chương trình mời thêm người tham gia vào ứng dụng để có tiền thưởng cho khách hàng hiện tại.

Thị trường vận chuyển hành khách bằng ứng dụng của Mai Linh bắt đầu qua Mai Linh Online nhưng không thực sự thu hút được sự chú ý của khách hàng. Ghi nhận thị trường cho thấy, phần lớn hành khách vẫn đón xe theo phương pháp truyền thống. Phần mềm ứng dụng là cốt lõi trong dịch vụ của Uber và Grab, nhưng chỉ là dịch vụ cộng thêm của Mai Linh. Riêng về mảng vận tải hành khách ứng dụng, Mai Linh là “lính mới” so với Uber và Grab.

Về tài chính, Uber chưa từng công bố số liệu chính thức. Theo số liệu thống kê không chính thức bởi Business Insider, mặc dù có doanh thu gộp ấn tượng, đạt đến 5,4 tỉ USD năm 2016, nhưng chi phí hoạt động của Uber lớn hơn nhiều, nên vẫn lỗ từ khi bắt đầu hoạt động đến nay. Tại Việt Nam, Uber và Grab vẫn chi tiền để mua thị phần và hoàn toàn chưa có lãi. Dù là công ty thành công về mặt thị phần nhất nhưng Grab vẫn lỗ. Tuy nhiên, Grab mới đây đã huy động 2,5 tỉ USD để mở rộng thị phần và phát triển mảng thanh toán qua di động.

|

Khoản đầu tư để tranh thị phần cùng Grab và Uber sẽ làm Mai Linh và Vinasun thêm hụt hơi trong cuộc bám đuổi. Đặc biệt, có thể khiến các khoản thua lỗ của Mai Linh thêm trầm trọng. Mai Linh đang trong tình trạng lãi vay và chi phí hoạt động tăng không ngừng dù tình hình kinh doanh sụt giảm. Kinh doanh trái ngành vốn là nguyên nhân thua lỗ chính. Mai Linh Group tiếp tục lỗ lũy kế 759 tỉ đồng trong 2 quý đầu năm 2017. Mảng kinh doanh chính là dịch vụ taxi cũng lỗ 48 tỉ đồng. Lãi trong các năm vừa rồi phần lớn đến từ hoạt động thanh lý taxi. Với các khoản nợ phải trả đã chiếm 89,7% tổng tài sản và gấp 8,7 lần vốn chủ sở hữu, rủi ro tài chính của Mai Linh là khá lớn. Để có thể tranh giành thị phần vận tải công nghệ với Grab và Uber, Mai Linh cần có năng lực để chấp nhận khoản lỗ tương đương hoặc lớn hơn các đối thủ, như Grab lỗ 443 tỉ đồng năm 2016, vì thị trường vốn khắc nghiệt, đã đi vào giai đoạn nhu cầu bão hòa.

Mới đây, Bộ Tài chính cho biết, khi chỉ xác định được doanh thu nhưng không xác định được chi phí thì việc áp dụng thu thuế đối với Uber theo tỉ lệ phần trăm trên doanh thu là hợp lý. Làm sao để các hãng vận tải hành khách không theo tuyến của Việt Nam trụ vững trước sức mạnh từ các hãng quốc tế như Uber, Grab? Tất nhiên, ai có giá cước rẻ, dịch vụ tốt sẽ là người thắng cuộc. Đồng thời, cần phải tạo môi trường cạnh tranh bình đẳng cho các loại hình taxi. Tiến sĩ Lê Đăng Doanh, nguyên Viện trưởng Viện Quản lý Kinh tế Trung ương, cho rằng cần môi trường tạo điều kiện cho những đột phá của doanh nghiệp, tiếp thu công nghệ mới hiệu quả hơn đối với người dân và kinh tế hơn.

Theo ông Trần Bằng Việt, Nhà nước cần trợ lực để ít nhất 2-3 hãng nội địa sống được. Đây cũng là lý do một số ý kiến cho rằng, các hãng trong nước nên đầu tư mạnh hơn cho vận động hành lang để nhận được hậu thuẫn về chính sách. Từ kinh nghiệm các nước, có thể thấy, Nhà nước có nhiều phương thức để can thiệp, tác động. Đơn cử, trước tình trạng taxi truyền thống lũ lượt nằm bãi, dù không cấm đoán nhưng Chính phủ Singapore cũng đã kiềm chế sự phát triển quá mạnh của Uber, Grab bằng các điều kiện bắt buộc. Chẳng hạn, tài xế Uber, Grab phải tham gia khóa học mất hơn 335SGD kéo dài 95 giờ và chỉ có giá trị trong 3 năm

Thái Lan và Hồng Kông về danh nghĩa không cấm việc sử dụng các ứng dụng di động như Uber hay Grab. Thậm chí, Thái Lan còn đưa ra ứng dụng riêng để gọi xe (Taxi Ok) từ tất cả các hãng taxi truyền thống trong nước. Nhưng hai quốc gia này lại không cho phép xe cá nhân để vận chuyển hành khách. Điều này đã gián tiếp chặn đường sống của Uber, Grab tại Thái Lan, Hồng Kông.

Trung Quốc có giải pháp khác hơn khi tạo điều kiện, thúc đẩy cho các công ty nội địa lớn mạnh, đủ sức cạnh tranh được với Uber, Grab. Đến nay, Didi của Trung Quốc không chỉ phát triển thần tốc mà còn đẩy Uber ra khỏi thị trường. Năm ngoái, Didi đã mua lại Uber Trung Quốc với giá 35 tỉ USD, trở thành công ty chiếm 90% thị phần đặt xe qua ứng dụng từ smartphone ở Trung Quốc. Hay ở Indonesia, Go-Jek, công ty khởi nghiệp trị giá hàng tỉ USD đã đánh bại được Uber, Grab ngay tại sân nhà khi đạt 40 triệu lượt tải với 10 triệu người sử dụng trung bình mỗi tuần, chiếm 50% hoạt động vận tải của Indonesia.

Những bài học, kinh nghiệm từ các nước trong ứng xử trước Uber, Grab và tìm giải pháp cho taxi truyền thống rõ ràng có thể giúp Việt Nam cân nhắc tham khảo. Hiện tại, chủ trương của Việt Nam là siết lại hoạt động taxi, đồng thời đưa Uber, Grab vào khuôn khổ. Tuy nhiên, để tạo sân chơi sòng phẳng, lành mạnh hơn cho các bên, ông Trần Bằng Việt đề xuất, Nhà nước có thể triển khai một số giải pháp. Đó là cần cấp hạn ngạch và giới hạn số lượng xe cho mỗi hãng theo tỉ lệ như nhau; áp dụng chính sách thuế đồng nhất cho các bên; thiết lập trung tâm tính cước điện tử để giám sát mọi giao dịch vận chuyển phát sinh trong nước, đảm bảo minh bạch doanh thu. Các cơ quan quản lý cũng nên tính đến biện pháp quản lý sao cho các bên, kể cả khi áp dụng khuyến mãi không được đưa giá cước dưới giá thành. Và nếu các hãng lỗ liên tiếp 2-3 năm thì cần có chế tài như tạm dừng hoạt động một thời gian...

Về vấn đề này, Tiến sĩ Vũ Thành Tự Anh, Giám đốc Trường Chính sách công và Quản lý thuộc Đại học Fulbright, cũng cho rằng, chống lại xu thế công nghệ là chống làn sóng đang lên của thế giới và chắc chắn sẽ thất bại. Vấn đề không phải siết chặt Grab, Uber mà doanh nghiệp Việt buộc phải chấp nhận cái mới, giải phóng cái cũ mới có thể cạnh tranh được.

Ngọc Thủy - Bảo Ngọc

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)