Sơn Phạm

Tăng VAT, tăng rủi ro

Tăng thuế giá trị gia tăng (VAT) không chỉ khiến người nghèo thêm phần thiệt thòi mà còn có những hệ lụy không nhỏ cho nền kinh tế.

Lý giải thiếu sót

Bộ Tài chính đề xuất tăng VAT đối với đa số mặt hàng tiêu dùng từ 10% hiện nay lên 12% vào năm 2019 và nhiều loại hàng hóa ưu tiên như nước sạch, thiết bị y tế, giáo dục từ 5% lên 10%. Đề xuất này nhận được nhiều ý kiến phản biện rằng không nên tăng ngân sách bằng cách tăng thu từ dân. Đặc biệt khi người nghèo sẽ chịu phần thiệt thòi nhất bởi họ sử dụng 70-80% thu nhập vào tiêu dùng là chính như tiền thực phẩm, giáo dục, y tế, lãi ngân hàng... Theo chuyên gia kinh tế Tiến sĩ Bùi Trinh, cơ hội có được thu nhập từ ngoài sản xuất của hầu hết người lao động là không nhiều, chênh lệch thu nhập bình quân đầu người/tháng của nhóm thu nhập cao so với nhóm thu nhập thấp năm 2010 là 9,2 lần, năm 2012 là 9,4 lần và năm 2016 khoảng 10 lần. Chênh lệch giàu nghèo ngày càng bị kéo giãn, người nghèo sẽ càng nghèo và những rủi ro bất ổn cần phải tính đến.

Mâu thuẫn hơn khi dư luận nhận thấy, cũng chính trong chủ trương sửa đổi một số điều của các luật thuế, thuế thu nhập cá nhân được điều chỉnh ở mức dễ chịu hơn với những người trung lưu và giàu có. Còn đối với những cá nhân, hộ kinh doanh, tổng doanh thu 100 triệu đồng/năm sẽ phải đóng thuế thu nhập cá nhân, tương đương người bán phở chỉ cần bán được 10 tô/ngày sẽ phải chịu trách nhiệm tài chính này. Tiến sĩ Bùi Trinh trao đổi với NCĐT, ông liên tục khẳng định “không tăng thuế là tốt nhất”. Còn nếu đây là mệnh lệnh buộc phải làm, sẽ là phi lý và vô cảm khi ưu ái người giàu mà nghiệt ngã với những kẻ nghèo khó hơn.

Giải thích lý do tăng thuế đối với nhóm hàng đang chịu VAT 10%, Bộ Tài chính cho rằng, trong bối cảnh nợ công tăng cao tại các quốc gia, kể cả các nước đã phát triển, các quốc gia có xu hướng cơ cấu lại thu ngân sách nhà nước theo hướng tăng cường nguồn thu từ thuế gián thu. Giả sử lý luận trên là đúng, khi những dự án đắp chiếu làm tiêu tán cả ngàn tỉ đồng như trường hợp 12 đại dự án của ngành công thương mới đây, hay những kịch bản Vinalines, Vinashin vẫn còn khiến dư luận choáng váng, đổ gánh nặng này lên người dân có phần chưa hợp lý. Nợ công ở Việt Nam do việc sử dụng nguồn lực kém hiệu quả. Nếu vấn đề này không được giải quyết rốt ráo, đóng thuế không còn là yêu nước mà lại biến tướng thành... mảnh đất dung dưỡng những sai phạm.

Tiến sĩ Bùi Trinh cho rằng không hiểu tại sao những nhà quản lý trong lĩnh vực thuế lại có cách tiếp cận vấn đề kỳ lạ như vậy. “Bản chất VAT là một dạng khế ước giữa dân và Nhà nước. Người dân nộp thuế để được phục vụ. Người dân hiện nay đã hài lòng với thái độ phục vụ tại các cơ quan công quyền chưa khi vẫn tồn tại những vụ việc như làm giấy khai sinh, giấy chứng tử phải vòng đi vòng lại mấy lần. Nếu ngân sách đang khó khăn, tại sao phải nuôi một bộ máy quá cồng kềnh với những hiệp hội như Lương thực, Mía đường, Cà phê Cacao... khi đã có các Bộ quản lý? Sao không nghĩ tới giảm chi mà chỉ nghĩ tới tăng thu?”, vị chuyên gia thẳng thắn đặt vấn đề.

|

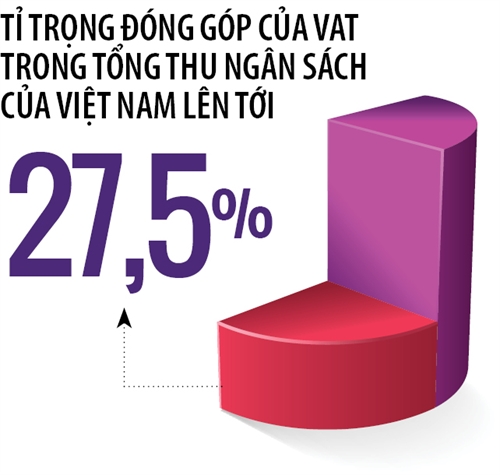

Tiếp tục với giải thích thứ hai của Bộ Tài chính, thống kê về mức thuế suất của 112 nước, có 88 nước có mức thuế suất từ 12-25%. Bỏ qua những phản bác kiểu “con gà, quả trứng’’ rằng thu nhập trên đầu người, phúc lợi xã hội... của chúng ta có ngang bằng thế giới hay không mà VAT cứ mải miết đuổi theo các nước khác? Theo số liệu của Tiến sĩ Vũ Thành Tự Anh, Giám đốc Nghiên cứu của Chương trình Giảng dạy Kinh tế Fulbright, hiện tỉ trọng đóng góp của VAT trong tổng thu ngân sách của Việt Nam chiếm tới 27,5%. Với mức thuế suất trung bình cao hơn, tại các nước EU, VAT chỉ chiếm trung bình 21,4% tổng thu ngân sách.

Điều này cần phải được mổ xẻ ở bối cảnh những ưu đãi vô tiền khoáng hậu trong chính sách cho các doanh nghiệp đầu tư nước ngoài, thậm chí cả doanh nghiệp như Formosa vẫn được duy trì. Ngay tại bản đề xuất sửa đổi, giấc mơ ô tô vẫn tiếp tục với đề xuất ưu đãi thuế cho linh kiện, phụ tùng ô tô sản xuất trong nước. Nếu doanh nghiệp Việt chưa đủ năng lực (điều gần như chắc chắn), phần ưu đãi lại dành cho khối FDI.

Kỳ vọng khó thành

Việc tăng thuế tiêu dùng nếu đồng hành với cắt giảm thuế thu nhập có thể lý giải được. Tuy nhiên, nếu tăng thuế tổng thể chỉ để bù đắp cho chi tiêu công lại là không thuyết phục dư luận. Nhìn nhận vấn đề ở góc độ vĩ mô, Tiến sĩ Bùi Trinh cảnh báo những hệ lụy nếu đề xuất tăng VAT được thực hiện. Thứ nhất, về khả năng tăng trưởng GDP. Theo lý thuyết, GDP được tính bằng tổng giá trị gia tăng (VA) cộng với thuế sản phẩm (trong đó có VAT)..., như vậy, có vẻ như khi thuế gián thu tăng, GDP sẽ tăng. Tuy nhiên, tiêu dùng Việt Nam tính theo GDP là vào khoảng 82%. Khi thuế tăng lên, giá sản phẩm tăng lên, người dân buộc phải lựa chọn giải pháp thắt lưng buộc bụng. GDP sẽ bị ảnh hưởng trực tiếp, nhiều khả năng là giảm so với kỳ vọng.

Thứ hai, tăng VAT sẽ dẫn đến chỉ số giá sản xuất (PPI) của nền kinh tế tăng lên khiến cho chỉ số giá tiêu dùng (CPI) cũng tăng theo. Mục tiêu kiềm chế lạm phát của Chính phủ chắc chắn sẽ bị ảnh hưởng nặng nề và ngay trong trường hợp này, GDP cũng không thể tăng ngay trong chu kỳ sản xuất đầu tiên, chắc chắn sẽ gặp khó khăn về tăng trưởng ở những chu kỳ tiếp theo do ảnh hưởng lan tỏa của việc tăng giá và sức mua của người dân.

Thứ ba và quan trọng nhất là hệ lụy lâu dài từ quyết sách này. Theo số liệu từ bảng cân đối liên ngành (I/O) mới nhất của Việt Nam do Tổng cục Thống kê công bố, thu nhập từ sản xuất trong giá trị tăng thêm chỉ bằng 94% tiêu dùng cuối cùng. Như vậy, để có thể tiêu dùng và một phần để dành, người dân đã cần một lượng thu nhập từ ngoài sản xuất, từ sở hữu và chuyển nhượng các khu vực thể chế khác. Nếu tiếp tục bị đánh thuế kiểu này, nhiều khả năng dẫn tới thu nhập khả dụng sẽ càng thấp đi, năng lực đầu tư sẽ càng nhỏ lại. Cộng với các yếu tố đầu vào của sản xuất cũng tăng lên như xăng, điện..., chu kỳ sản xuất tiếp theo chắc chắn sẽ bị ảnh hưởng.

Nói cách khác, nếu GDP có tăng tức thời thì sẽ càng ngày càng giảm đi trong các chu kỳ sản xuất sau đó. Lựa chọn tăng VAT tưởng dễ dàng nhất lại trở thành lựa chọn rủi ro nhất.

Hoàng Hạnh

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)