Tại sao ngân hàng đua nhau giảm lãi suất?

Chỉ mới hồi tháng 8, các ngân hàng còn điều chỉnh tăng nhẹ lãi suất, nhưng bây giờ những ngân hàng lớn chiếm hơn 50% thị phần lại đồng loạt giảm lãi suất huy động trong bối cảnh thị trường đang tiến gần đến thời điểm cuối năm, là lúc các hoạt động kinh tế diễn ra sôi động nhất. Tại Vietcombank, mới hồi tháng 7 còn tăng mức lãi suất huy động thì nay lại giảm lãi suất ở hầu hết các kỳ hạn. Động thái tương tự cũng diễn ra gần như đồng thời ở 3 ngân hàng thương mại cổ phần thuộc sở hữu nhà nước khác là BIDV, VietinBank và Agribank.

Một số ý kiến cho rằng đợt giảm lãi suất này dường như mang màu sắc hành chính hơn là mang tính thị trường. Bởi lẽ, các ngân hàng này từng “nhóm họp” để cùng nhau giảm lãi suất, lần gần đây nhất là vào tháng 4 sau ý kiến chỉ đạo của Ngân hàng Nhà nước về việc xem xét giảm lãi suất cho vay để hỗ trợ doanh nghiệp.

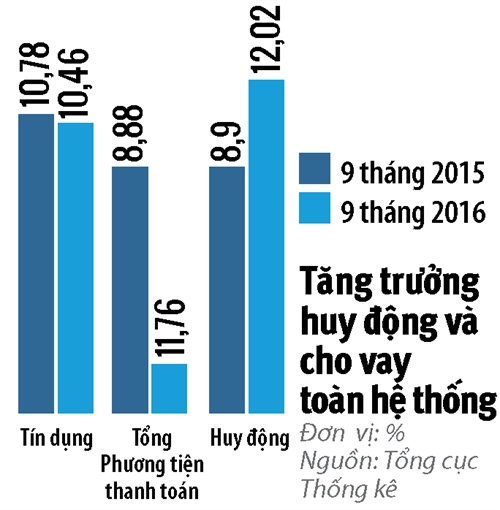

Thực ra, các ngân hàng giảm lãi suất, một phần vì thanh khoản đang dồi dào. Có thể thấy điều này qua việc tốc độ tăng trưởng huy động tiếp tục cao hơn tốc độ rót vốn ra nền kinh tế (12% so với 10,46% tính đến ngày 20.9.2016, theo Tổng cục Thống kê). Ở khía cạnh khác, dòng tiền ở các ngân hàng dư thừa là bởi Ngân hàng Nhà nước liên tục mua vào USD, qua đó trực tiếp bơm tiền đồng ra thị trường. Kể từ đầu năm đến nay, Ngân hàng Nhà nước đã mua vào gần 11 tỉ USD, tương ứng hơn 245.000 tỉ đồng được cung cấp ra thị trường.

Một tín hiệu khác cho thấy thanh khoản vẫn dồi dào là lãi suất liên ngân hàng vẫn ở mức thấp (0,5%). “Khi gặp khó khăn thanh khoản, các tổ chức tín dụng có thể vay trên thị trường liên ngân hàng, mà không cần phải huy động từ thị trường dân cư. Điều này đã ổn định được mặt bằng lãi suất huy động, giảm áp lực tăng lãi vay”, Phó Thống đốc Nguyễn Thị Hồng chia sẻ trong buổi họp báo chính phủ thường kỳ gần đây.

|

Trên thực tế, các dấu hiệu hiện tại cho thấy lãi suất tuy có giảm do dư thừa thanh khoản nhưng chưa thực sự bền vững. Tiền vào hệ thống ngân hàng dù nhiều hơn nhưng phần lớn là kỳ hạn ngắn, trong khi cho vay ra là kỳ hạn dài hơn. Mất cân đối về kỳ hạn đi kèm với tỉ giá trung tâm được điều chỉnh giảm trong nhiều phiên gần đây cho thấy lãi suất giảm vẫn chưa thực sự là tín hiệu bền vững. Các cơ quan quản lý hiện chờ đợi các ngân hàng nhỏ hơn “đồng thanh tương ứng” thực hiện hạ lãi suất. Gần đây có Ngân hàng Liên Việt tiếp bước, trong khi các ngân hàng còn lại vẫn chưa có phản ứng gì. Theo Phó Tổng Giám đốc một ngân hàng cổ phần có trụ sở ở TP.HCM (không muốn nêu tên), việc giảm lãi suất còn tùy thuộc vào sức khỏe và nhu cầu gọi vốn của từng ngân hàng.

Vậy ai được lợi khi các ngân hàng thừa tiền, hay nói đúng hơn chính sách nới rộng hơn của cơ quan quản lý? Đứng về phía chính phủ, có thể thấy sau tháng 9 đầu năm, tổng khối lượng phát hành trái phiếu chính phủ đạt 254.434 tỉ đồng, tức hoàn thành trên 100% kế hoạch đặt ra trong năm 2016. Bộ Tài chính thậm chí còn điều chỉnh kế hoạch phát hành thêm 31.000 tỉ đồng trong quý IV này (trước đó cũng đã điều chỉnh tăng thêm 30.000 tỉ đồng), kèm theo lãi suất trúng thầu vẫn tiếp tục giảm liên tiếp. Những điều đó cho thấy trái phiếu chính phủ vẫn là địa chỉ đáng tin cậy với khối ngân hàng, đặc biệt là khi khối này đang thừa tiền.

Với thị trường dân cư, lãi suất huy động giảm khiến người gửi tiền không mấy hào hứng, trong khi người đi vay lại vui mừng, vì kỳ vọng chi phí vốn bình quân của ngân hàng giảm xuống sẽ góp phần hạ lãi suất đầu ra. Tuy nhiên, công thức tính lãi suất cho vay phần lớn phụ thuộc vào lãi suất huy động kỳ hạn lớn hơn 12 tháng, vốn vẫn duy trì mức cũ. Nhìn lại ở những ngân hàng công bố giảm lãi suất, mức lãi suất kỳ hạn ngắn giảm nhiều hơn là lãi suất kỳ hạn dài.

Với khối thương mại quốc tế, tiền đồng rẻ hơn sẽ tạo điều kiện để đẩy mạnh xuất khẩu. Hơn nữa, trong bối cảnh lạm phát còn thấp, tỉ giá đang ổn định, giảm lãi suất cũng là để đối phó trước với xu hướng tỉ giá giảm sẽ ảnh hưởng đến xuất khẩu (do USD lên giá). Nhưng ở khía cạnh khác, tiền đồng “rẻ” hơn thì nhu cầu nắm giữ USD càng tăng lên. Nhìn vào bài học đồng USD, khi giá trị nắm giữ USD không còn nữa (lãi suất là 0%), đã có những trường hợp ngân hàng cố gắng lách luật để thu hút người gửi ngoại tệ.

Nhìn về tương lai, mặt bằng lãi suất liệu có ổn định khi chỉ còn 3 tháng để đẩy dòng tiền ra thị trường gần với mức đạt được trong 9 tháng qua nhằm đảm bảo mục tiêu tăng trưởng tín dụng 20%? Sức cầu tiền đồng và USD cũng sẽ đồng loạt tăng lên vào dịp cuối năm. Thực ra, kịch bản dư thừa thanh khoản vẫn nằm trong tay Ngân hàng Nhà nước khi cơ quan này có những công cụ có thể giúp giữ vững thanh khoản cho hệ thống ngân hàng.

Nhưng trên thực tế, thanh khoản dường như chưa phải là yếu tố quyết định cuối cùng đến lãi suất, mà đó còn là các khoản nợ xấu chưa xử lý triệt để. Các ngân hàng vẫn cần tiền mặt và các khoản lợi nhuận kinh doanh để xử lý các khoản nợ xấu này. Và trong thời gian đó, hẳn các ngân hàng đều rất thận trọng trong chuyện cho vay.

Thanh Phong

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)