Sức mạnh của 4 biểu tượng ngành

Có 4 công ty đại diện cho 4 ngành công nghiệp của Việt Nam đã liên tục trụ hạng 5 năm liên tiếp trong bảng xếp hạng 50 công ty kinh doanh hiệu quả nhất Việt Nam (top 50) của NCĐT, được chứng minh qua những con số tài chính ấn tượng. Nếu so với các doanh nghiệp công nghiệp hàng đầu thế giới có tuổi đời hàng trăm năm, thì các doanh nghiệp Việt Nam vẫn còn khá non trẻ nhưng vô cùng sung sức. Họ đang bước đi nhanh chóng và dẫn đầu trong các ngành, trở thành biểu tượng mới của lớp doanh nghiệp nội địa, có khả năng cạnh tranh sòng phẳng với các đối thủ nước ngoài. Họ là ai và điều gì đã làm nên sức mạnh cho các công ty này?

Vingroup: Nhanh - Nhiều - Nhất

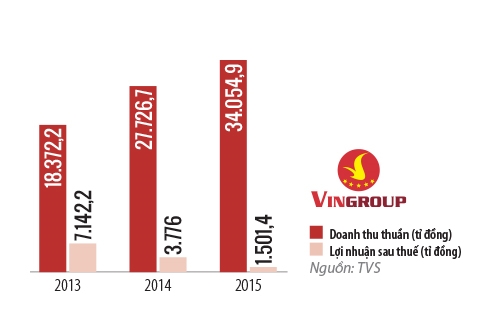

Hiếm có doanh nghiệp nào duy trì được đà tăng trưởng nhanh như Vingroup trong giai đoạn 2011-2015, thậm chí ngay cả khi họ phải đối mặt với sự đóng băng của thị trường địa ốc kéo dài suốt giai đoạn này. Theo tính toán của NCĐT, tốc độ tăng trưởng doanh thu trung bình trong 5 năm qua của Vingroup đã lên đến 112%, đạt con số hơn 34.000 tỉ đồng và chỉ số lợi nhuận trên vốn chủ sở hữu (ROE) trung bình trong cùng giai đoạn đạt tới 17,23%, một con số đáng mơ ước của nhiều doanh nghiệp trong ngành. Đây cũng là doanh nghiệp đã thu hút được 300 triệu USD từ quỹ đầu tư tư nhân hàng đầu thế giới Warburg Pincus, hay trước đó là huy động thành công 300 triệu USD vốn trái phiếu quốc tế.

Bên cạnh đà tăng trưởng nhanh, Vingroup còn mở rộng khá nhiều lĩnh vực kinh doanh ngoài bất động sản, nhà ở như du lịch, nông nghiệp, bán lẻ, thương mại điện tử, giáo dục, y tế, chăm sóc sắc đẹp, trở thành một trong những tập đoàn có quy mô đầu tư nhiều và lớn nhất trên thị trường chứng khoán. Khi nhìn vào chiến lược của Vingroup, có thể nhận thấy 3 điểm mạnh góp phần làm nên thương hiệu này.

Điểm mạnh trước hết của Vingroup là khả năng triển khai và hoàn thành nhanh chóng các dự án, từ khâu giải phóng mặt bằng cho đến hoàn thiện dự án, đặc biệt là tốc độ hoàn thành trong thời gian ngắn các dự án Vincom miền Nam và Vinhomes Central Park. Điều này xuất phát từ năng lực quản trị dự án theo chuẩn quốc tế của Vingroup, cũng như đội ngũ thầu, thi công hàng đầu Việt Nam. Điều này càng đặc biệt hơn với dự án The Landmark 81, tháp cao nhất Việt Nam của Vingroup với nhà thầu được chọn cũng dẫn đầu ngành thầu là CotecCons.

Điểm mạnh thứ 2 nằm ở tài chính. Trước hết, Vingroup được biết đến là tập đoàn có khả năng huy động vốn quy mô lớn với chi phí phải chăng và quyết đoán trong hàng loạt thương vụ mua bán và sáp nhập (M&A) gần đây, mà đình đám nhất là thương vụ với chuỗi siêu thị của Vinatex hay thương vụ bán cổ phần thương mại Vincom Center A trị giá hơn 470 triệu USD. Ngoài ra, các sáng kiến về tài chính của Vingroup còn thể hiện qua việc bán các sản phẩm bất động sản nghỉ dưỡng ở khu vực Nha Trang và Phú Quốc. Theo đó, người mua có thể xem bất động sản nghỉ dưỡng là một kênh đầu tư với lãi suất hấp dẫn, được cam kết mạnh mẽ về lợi tức và bảo dưỡng, so với các loại hình đầu tư tài chính khác như đầu tư cổ phiếu, trái phiếu hay gửi tiết kiệm ngân hàng. Đây cũng là lý do góp phần đưa Vingroup trở thành công ty bất động sản có khả năng bán hàng nhanh và hiệu quả.

|

Điểm mạnh thứ 3 nằm ở việc tạo ra các dấu ấn vượt trội và tiên phong trong kiến trúc bất động sản. Dấu ấn của tập đoàn này trải rộng khắp Việt Nam, từ Quảng Ninh đến các tỉnh thành xa xôi phía Nam như An Giang, Kiên Giang hay Hậu Giang. Các công trình Vingroup mang tính biểu tượng kiến trúc, thuộc tầm trung thượng lưu của nền kinh tế mới nổi như tòa tháp cao nhất 81 tầng (dự án Vinhomes Central Park), Trung tâm thương mại Vincom Đồng Khởi, khu dân cư cao cấp ven sông Sài Gòn Vinhomes Golden River, Royal City, Times City, Vincom Bà Triệu, Vinpearl Nha Trang, Vinpearl Đà Nẵng Resort & Villas hay gần đây nhất là công viên thú hoang dã đầu tiên tại Việt Nam Vinpearl Safari Phú Quốc.

Trải qua gần 16 năm, Vingroup hiện là doanh nghiệp tư nhân Việt Nam với giá trị vốn hóa trên thị trường chứng khoán lên tới hơn 5 tỉ USD (tính vào tháng 7.2016). Vingroup cũng là doanh nghiệp bất động sản duy nhất 5 năm liên tiếp có mặt trong Top 50. Những năm gần đây, Vingroup còn mạnh dạn đầu tư vào các ngành mang xu thế của thời đại như thương mại điện tử (À Đây Rồi) với mục tiêu trở thành “Alibaba của Việt Nam”, hay đầu tư vào nông nghiệp công nghệ cao, cửa hàng tiện lợi và hệ thống bán lẻ điện máy mang tên VinPro. Các mảng kinh doanh mới phù hợp với hệ sinh thái mà Vingroup muốn xây dựng và mang tính hỗ trợ lẫn nhau. Các hoạt động trên sẽ tạo dòng tiền thường xuyên giúp hạn chế tính chu kỳ của mảng nhà ở, dù đồng thời cũng đòi hỏi vốn đầu tư lớn và tính cạnh tranh rất cao.

Hòa Phát: "Phá bĩnh" thị trường

Cả khu vực và thế giới hiện đang dấy lên một nỗi lo ngại về việc thép giá rẻ của Trung Quốc sẽ tràn ngập khắp nơi. Trong 6 tháng đầu năm, lượng thép nhập khẩu vào Việt Nam đã lên đến hơn 9,6 triệu tấn thép, tăng tới 48% về quy mô so với cùng kỳ năm trước, trong đó thép các loại từ Trung Quốc chiếm đến 60%. Thực trạng này khiến nhiều doanh nghiệp trong ngành lao đao. Nhưng Tập đoàn Hòa Phát, doanh nghiệp thép tư nhân lớn nhất Việt Nam hiện nay, trở thành một ngoại lệ.

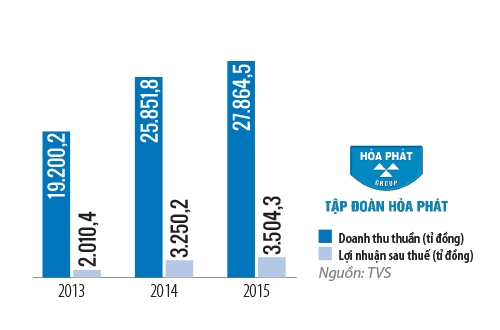

Hòa Phát là cái tên duy nhất trong ngành thép đã 5 năm liên tiếp nằm trong Top 50. Tăng trưởng doanh thu trung bình của Hòa Phát trong 5 năm 2011-2015 lên đến 14%, ROE trung bình khá cao (21,5%) và giá cổ phiếu đã tăng trưởng gần gấp đôi trong giai đoạn này. Chỉ tính riêng trong 2015, doanh thu thuần đã gần 28.000 tỉ đồng với lợi nhuận đạt tới 3.400 tỉ đồng.

Cũng giống như Vingroup, Hòa Phát đã khá thành công trong việc triển khai chiến lược phát triển, trong đó lấy thép làm ngành kinh doanh cốt lõi. Hơn hẳn các đối thủ khác, Hòa Phát đã xây dựng một chuỗi giá trị của ngành khá hoàn chỉnh: từ quặng sắt, than, phôi thép, thép thành phẩm cho đến hệ thống phân phối. Điều này mang lại lợi thế cạnh tranh về giá so với các đối thủ trên thị trường như Thép Pomina, VnSteel và Hoa Sen. Trong đó, phôi thép của Hòa Phát không những sử dụng cho Công ty mà còn bán cho các doanh nghiệp khác trong ngành. Chỉ riêng 6 tháng đầu năm nay, Hòa Phát đã bán được khoảng 140.000 tấn phôi cho các nhà máy cán thép trong nước.

|

Ăn theo thị trường bất động sản phục hồi mạnh mẽ, không ngạc nhiên khi các sản phẩm thép xây dựng của Hòa Phát đã có một năm ăn nên làm ra và hiện đang chiếm khoảng 20% thị phần (thống kê của Công ty Chứng khoán BIDV). Với nhu cầu xây dựng thường được đẩy cao vào các tháng cuối năm nhờ địa ốc và các dự án cơ sở hạ tầng siêu lớn, sản lượng tiêu thụ sắt thép xây dựng của Hòa Phát dự kiến sẽ còn tiếp tục tăng trưởng mạnh.

Bên cạnh đó, sản lượng ống thép của Hòa Phát cũng duy trì được lợi thế cạnh tranh khi đang so kè quyết liệt với Tập đoàn Hoa Sen (thị phần Hòa Phát khoảng 22,3% so với 22,56% của Hoa Sen, theo thống kê của Hiệp hội Thép Việt Nam quý I/2016). Đồng thời, Hòa Phát còn nằm trong số 3 doanh nghiệp xuất khẩu thép của Việt Nam được Bộ Thương mại Mỹ áp thuế chống bán phá giá chỉ khoảng 0,38% đối với ống thép, thấp hơn rất nhiều so với mức 113,18% của các doanh nghiệp thép khác.

Nhờ thực thi chiến lược đa ngành có chọn lọc, từ chỗ là một doanh nghiệp chuyên kinh doanh máy móc xây dựng (năm 1992), Hòa Phát đã trở thành tập đoàn tư nhân đa ngành với thế kiềng 3 chân gồm thép, nội thất và bất động sản. Trong đó, thép hiện là mảng kinh doanh cốt lõi, đóng góp khoảng 78-80% tổng doanh thu và lợi nhuận của Công ty. Điểm mạnh của Hòa Phát nằm ở đội ngũ lãnh đạo năng động, năng lực quản trị hiệu quà và hơn thế nữa còn có tư duy sáng tạo. Bên cạnh việc chủ động chuyển mình sang sử dụng công nghệ lò cao có hiệu năng tốt hơn so với lò điện truyền thống, các nhà lãnh đạo Hòa Phát còn mạnh dạn dấn thân vào các cuộc phiêu lưu mới.

Mới đây, Hòa Phát đã khởi động nhà máy tôn mạ màu tại Hưng Yên với công suất 400.000 tấn/ năm và dự kiến sẽ đi vào hoạt động vào đầu năm 2018. Tập đoàn còn thử sức ở mảng thức ăn chăn nuôi với mục tiêu sẽ sản xuất được 1 triệu tấn vào năm 2020. Dĩ nhiên, cuộc phiêu lưu mới cũng đi kèm những thách thức đáng kể khi gặp phải sự cạnh tranh quyết liệt của các đối thủ khác đã thành danh trên thị trường. Tuy nhiên, với kinh nghiệm hàng chục năm, trong đó có trải qua hai biến động lớn là khủng hoảng châu Á 1997 và khủng hoảng toàn cầu 2008 -2009, Hòa Phát dường như đã được tôi luyện để vượt qua các thách thức này.

Cao su Đà Nẵng: Giữ chặt "đại bản doanh"

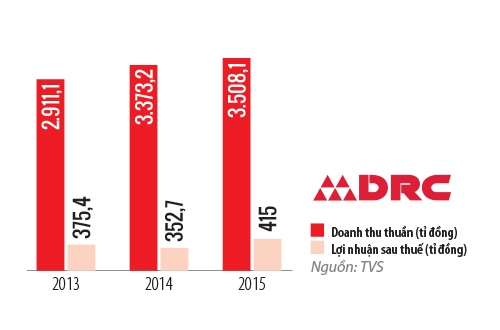

Cao su Đà Nẵng (DRC) là cái tên gây bất ngờ khi 5 năm liền trong Top 50 của NCĐT, bởi đây là doanh nghiệp “tỉnh lẻ”, địa bàn kinh doanh chủ yếu ở khu vực miền Trung.

Tính tập trung cao là một trong những điểm nổi bật nhất trong chiến lược của DRC. Mặc dù DRC phân phối sản phẩm trên khắp cả nước nhưng miền Trung mới là khu vực kinh doanh chính của công ty này (chiếm 48,5% doanh thu). Qua từng năm, tỉ trọng này được nâng lên, cho thấy sự kiên định và bước chân vững chắc của DRC ở miền Trung. Cao su Đà Nẵng đang chiếm ưu thế ở phân khúc lốp tải nhẹ và xe đặc chủng. Hầu hết các đơn vị sản xuất và lắp ráp ôtô trong nước như ôtô Trường Hải, TMT, Hoa Mai, Chiến Thắng, Đô Thành đều sử dụng sản phẩm lốp của DRC. Đặc biệt, nhà máy của DRC gần công ty sản xuất ôtô Trường Hải nên chi phí vận chuyển cũng giảm và dễ tiếp cận khách hàng hơn. Chính vì thế, gần như 100% sản lượng sản xuất của DRC đều được tiêu thụ, bất chấp áp lực cạnh tranh từ đối thủ.

DRC đang tìm cách đẩy mạnh xuất khẩu như một cách tận dụng cơ hội từ các hiệp định thương mại tự do và thúc đẩy tăng trưởng. Trước mắt, săm lốp của DRC đã xuất đi 33 nước, thâm nhập cả vào những thị trường khó tính như Mỹ. Ở khu vực ASEAN, DRC đều có nhà phân phối chính thức. Năm 2015, xuất khẩu của DRC đã đạt trên 20 triệu USD, chiếm 13% doanh thu của Công ty.

Dù là doanh nghiệp chịu nhiều rủi ro về biến động giá nguyên liệu nhưng DRC lại nổi bật về khả năng quản lý chi phí. DRC hiện là đơn vị có khả năng quản lý chi phí tốt nhất trong các doanh nghiệp sản xuất săm lốp niêm yết. Nếu như tỉ lệ giá vốn trên doanh thu của các công ty trong ngành xấp xỉ 80% thì con số này của DRC chỉ ở mức 71,8%. Chi phí quản lý và bán hàng của DRC chỉ bằng một nửa so với Casumina. DRC cũng cho thấy khả năng vượt trội về quản lý hàng tồn kho. Vòng quay hàng tồn kho của DRC nhanh hơn CSM và SRC cũng như càng lúc càng cải thiện qua từng năm, từ 3,03 lần năm 2014 lên 3,36 lần năm 2015.

|

Lợi thế của DRC còn đến từ sự hậu thuẫn của Tập đoàn Hóa chất Việt Nam (Vinachem). Vinachem hiện là cổ đông lớn nhất, nắm 50,51% cổ phần ở DRC. Với quyền sở hữu chi phối, Vinachem giữ vai trò quyết định ở DRC cũng như dùng quyền ảnh hưởng của mình tại các doanh nghiệp săm lốp khác (cùng nắm 51% ở Casumina và Cao su Sao Vàng) để can thiệp, hỗ trợ cho DRC.

Vì cùng thuộc sở hữu bởi Vinachem nên 3 công ty trong ngành săm lốp là Cao su Đà Nẵng và Casumina, Cao su Sao Vàng không kình địch nhau trên thương trường. Điều này ít nhiều lý giải vì sao trong ngành săm lốp lại có sự phân chia thị trường yên bình. Sự nâng đỡ của Vinachem cho DRC cũng được nhìn nhận ở khía cạnh tài chính. Theo báo cáo tài chính năm 2015, các hợp đồng vay ngân hàng dưới 1 năm của Vinachem chỉ phải trả lãi suất 5,5-6%/năm.

DRC có thể sẽ gặp thử thách khi sản phẩm lốp radial của DRC phải cạnh tranh với lốp radial trong nước lẫn các công ty nước ngoài như Bridgestone, Michelin, Kumho. Hoặc nếu Vinachem rút dần sở hữu ở DRC, những lợi thế do Vinachem mang lại cho DRC có thể sẽ suy giảm. Tuy nhiên, đây chỉ là lo ngại trong dài hạn vì vài năm tới, tình trạng cầu vượt cung trong sản xuất lốp radial vẫn diễn ra. Riêng Vinachem chưa hề bày tỏ ý định sẽ rút vốn khỏi các công ty săm lốp.

Container Việt Nam: Mở nhưng khép kín

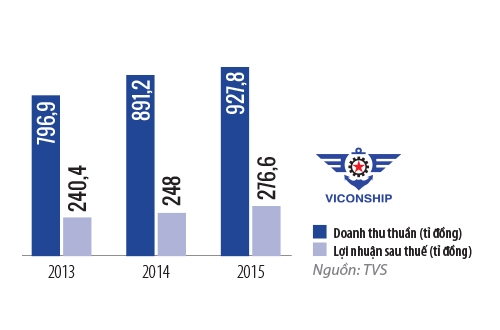

Hơn 30 năm trước, Container Việt Nam (Viconship - VSC) khởi sự với ngành bốc xếp vận tải bằng container, khai thác cảng, kinh doanh kho bãi. Đến nay, Công ty cũng chỉ tập trung vào những mảng này. Nhờ trung thành với ngành cốt lõi và chỉ đầu tư vào đây, VSC đã đạt những lợi thế như xây dựng được mô hình hoạt động khép kín (gồm bốc xếp, kho bãi, đại lý tàu, vận chuyển, logistics và sửa chữa tàu...), nắm 12% thị phần ở khu vực Cảng Hải Phòng xét về sản lượng container. Đây cũng là địa bàn chính của VSC kể từ khi thành lập.

Thực tế, hướng kinh doanh tập trung và khép kín của VSC đã giúp Công ty thoát khỏi tình cảnh ảm đạm của ngành vận tải biển. Cụ thể, trong khi 94 hãng vận tải container thua lỗ hoặc đứng trên bờ phá sản, VSC là một trong 4 doanh nghiệp hiếm hoi của ngành có lãi. Thậm chí, từ năm 2004 đến nay, bất chấp tình hình kinh doanh có nhiều biến động, VSC vẫn duy trì đà tăng trưởng liên tục, đều đặn cả về doanh thu lẫn lợi nhuận sau thuế.

Đó cũng là nhờ VSC đã biết linh hoạt trong các mảng hoạt động của mình. Chẳng hạn, năm 2015, khai thác cảng là nguồn đóng góp chính, chiếm hơn 61% doanh thu cho VSC. Cũng trong năm này, VSC đã tận dụng nhu cầu đột biến về container lạnh để gia tăng biên lợi nhuận gộp. Tính ra, biên lợi nhuận gộp của VSC xấp xỉ 40%, chỉ đứng sau Cảng Đình Vũ (DVP) và Cảng Đoạn Xá (DXP).

|

Sang năm 2016, kinh doanh của VSC dự báo vẫn khả quan dù nhu cầu container lạnh đã không còn đột biến và cảng Green Port càng lúc càng phơi bày bất lợi về vị trí không thuận tiện cũng như không đón được các tàu trọng tải lớn (trên 10.000 DWT). Bởi thế, VSC đã đầu tư và đưa vào hoạt động cảng mới VIP Green. Cảng này khắc phục được nhược điểm về tải trọng tàu cập bến cũng như tối đa hóa được doanh thu và lợi nhuận. Công ty Chứng khoán Bảo Việt ước tính, VIP Green có thể giúp tăng 28% về doanh thu và đóng góp 49 tỉ đồng lợi nhuận ròng ngay trong năm 2016 cho VSC.

VSC hiện đang dẫn đầu về khối lượng tài sản khi nắm giữ 2 cảng Green Port và VIP Green với tổng công suất thiết kế là 800.000 TEU. Ngoài ra, VSC còn sở hữu khoảng 20.000 m2 kho CFS và 400.000 m2 bến bãi container cùng đội xe 140 đầu kéo. Với tài sản đồ sộ và sẽ còn gia tăng qua từng năm, VSC dễ dàng triển khai các chiến lược kinh doanh khép kín, linh hoạt cũng như tạo lợi thế cạnh tranh riêng biệt.

Do lịch sử hình thành sớm hơn các doanh nghiệp cảng biển tại khu vực cảng Hải Phòng nên lượng khách hàng của Công ty đa phần là khách hàng truyền thống và lâu năm. Công ty không phải quá tốn kém chi phí marketing hay chào hàng. Trong tìm kiếm khách hàng mới, VSC cũng không gặp nhiều khó khăn. Bằng chứng là khi khách hàng lớn Evergreen chuyển sang sử dụng VIP Green, tháng 4.2016, Green Port đã tìm được 3 khách hàng mới thay thế.

Cũng nhờ hoạt động lâu năm, VSC xây dựng được cho mình uy tín và thương hiệu vững chắc. Nhờ vậy, khách hàng tin tưởng và chấp nhận cho VSC sử dụng vốn. Theo báo cáo tài chính năm 2015, trong cơ cấu nợ ngắn hạn của VSC, khoản phải trả người bán chiếm hơn phân nửa. VSC hiện đứng đầu các doanh nghiệp cùng ngành về nợ. Tuy nhiên, nhờ hệ số nợ trên tổng tài sản của VSC chỉ ở mức 36% và đa số vay dài hạn nên VSC không gặp áp lực về nợ. Sắp tới đây, để đầu tư cảng VIP Green, VSC dự kiến vay thêm ngân hàng khoảng 700 tỉ đồng. Nhưng với lãi vay ưu đãi khoảng 6,8%/năm, giới phân tích đánh giá, VSC vẫn đảm bảo được khả năng thanh toán khi đến hạn.

Đáng chú ý, khi Hiệp định Đối tác xuyên Thái Bình Dương (TPP) cũng như các hiệp định tự do thương mại khác có hiệu lực, nhu cầu vận chuyển, lưu trữ hàng hóa dự báo sẽ còn tăng mạnh. Nghiên cứu của Viện Nghiên cứu Kinh tế Quốc tế Peterson chỉ ra, hoạt động xuất khẩu của Việt Nam khi tham gia TPP có thể tăng trưởng đến 30%. Tác động này cùng với những thay đổi về môi trường pháp lý và thủ tục hành chính càng mở ra cơ hội tăng trưởng lớn cho ngành dịch vụ cảng biển và logistics. Với tiềm năng đó, VSC có nhiều cơ sở để kỳ vọng vào những bứt phá mới trong tương lai.

Nguyễn Sơn - Ngọc Thủy

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)