Ảnh: Quý Hòa

Sự phân hóa giữa các ngân hàng ngày càng gia tăng

Nhóm ngành ngân hàng tiếp tục là một điểm sáng của thị trường chứng khoán Việt Nam trong năm 2019 vừa qua khi nhiều ngân hàng công bố mức lợi nhuận cao nhất từ trước đến nay. Nhiều ngân hàng đạt lợi nhuận ngàn tỉ đồng năm 2019, trong đó có Sacombank, TPBank, OCB, VietinBank, VPBank, Vietcombank... mặc dù tăng trưởng tín dụng của ngành chỉ đạt 12,1%, thấp hơn mục tiêu 14% do Ngân hàng Nhà nước đề ra. Sự tăng trưởng lợi nhuận còn nhờ vào việc kiềm chế chi phí hoạt động và chi phí dự phóng, cùng với đó là gia tăng tỉ lệ thu nhập lãi cận biên (NIM).

Động lực tăng trưởng

Ông Nirukt Sapru, Tổng Giám đốc Ngân hàng Standard Chartered Việt Nam, cũng lạc quan về ngành ngân hàng Việt Nam. “Theo dự đoán của chúng tôi, từ nay đến năm 2020, lĩnh vực ngân hàng ở Việt Nam sẽ tiếp tục được củng cố. Tuy lợi nhuận và vốn đầu tư phần nào vẫn hạn chế, song những yếu tố nền tảng cơ bản của các ngân hàng đã được cải thiện trong những năm gần đây. Chúng tôi kỳ vọng xu hướng này sẽ còn tiếp diễn cho tới năm 2020 giúp cải thiện hơn nữa sự ổn định của hệ thống”, ông Nirukt Sapru cho hay.

|

Theo Công ty Chứng khoán Maybank Kim Eng, động lực tăng trưởng của ngành ngân hàng trong năm 2020 sẽ đến từ những quy định hợp lý của Chính phủ, tăng trưởng tín dụng và biên lợi nhuận. Chỉ tiêu tăng trưởng tín dụng toàn ngành năm 2020 tiếp tục ở mức 14%, với mức nợ xấu phấn đấu ở mức dưới 2%. Nhu cầu tín dụng được dự báo sẽ tiếp tục đến từ mảng sản xuất, xây dựng và cho vay tiêu dùng. NIM được dự báo sẽ vẫn ổn định ở mức an toàn 3,5-4%, cùng với chi phí vốn thấp và thu nhập từ bancassurance giúp ngân hàng duy trì mức tăng trưởng lợi nhuận từ 15-30%.

SSI Research dự báo lãi trước thuế năm 2020 của các ngân hàng có thể tăng 22,5% nhờ sự phục hồi tại một số ngân hàng, bancassurance và thu nhập từ phí. Trong đó, các ngân hàng được dự báo có mức tăng trưởng lợi nhuận tốt nhất bao gồm Vietcombank, BIDV, VPBank, MBB và Techcombank. Một động lực tăng trưởng tín dụng khác cho năm 2020 là cho vay cá nhân, đặc biệt tại các ngân hàng quốc doanh như BIDV, VietinBank và Vietcombank, những bên có cơ cấu cho vay bán lẻ tương đối thấp hơn so với các ngân hàng tư nhân. Với 12 ngân hàng niêm yết lớn nhất, tỉ lệ cho vay bán lẻ trên tổng tín dụng đã tăng từ 32,2% trong năm 2017 lên 35,5% trong năm 2018 và lên tới khoảng 40% đến cuối quý III/2019.

Vietcombank có bứt phá mạnh mẽ về lợi nhuận, xử lý nợ xấu trong năm 2019. Ông Nghiêm Xuân Thành, Chủ tịch Hội đồng Quản trị Vietcombank, cho biết, ngân hàng này đặt mục tiêu tăng trưởng lợi nhuận trước thuế năm 2020 tăng 15% tương đương khoảng 26.565 tỉ đồng. Tổng tài sản và huy động vốn tăng 12%, tín dụng tăng 14%, nợ xấu dưới 0,8%.

Một số ngân hàng cũng có tiềm năng tăng trưởng mạnh với mô hình kinh doanh đặc biệt và lợi thế cạnh tranh khác biệt so với các ngân hàng khác. Tiêu biểu có thể kể đến VPBank với FE Credit. Theo JP Morgan, việc sở hữu công ty tài chính tiêu dùng có thị phần lớn nhất Việt Nam - FE Credit là yếu tố chính thúc đẩy tỉ lệ thu nhập lãi cận biên (NIM) của VPBank ở mức cao so với trung bình ngành (9,6%). Các khoản vay tiêu dùng chiếm 57% tổng dư nợ của ngân hàng và tạo ra lợi thế cạnh tranh cốt lõi cho VPBank.

Yếu tố Basel II

Tuy nhiên, đi kèm với đó là rủi ro rất lớn về hoạt động kinh doanh khi Ngân hàng Nhà nước đã quyết định siết chặt cho vay tiêu dùng, ảnh hưởng không nhỏ đến tình hình kinh doanh của FE Credit. Một ngân hàng khác cũng đáng lưu ý là Techcombank với mảng trái phiếu tiềm năng ở thị trường Việt Nam. Với vị thế dẫn đầu thị trường trong phân phối trái phiếu, Techcombank có được nhiều lợi ích như nguồn thu từ phí phát hành, phí phân phối, lợi tức và tăng vốn. Ngoài ra, Ngân hàng Nhà nước gần đây cũng đang có động thái xem xét giảm dự trữ bắt buộc.

Tuy nhiên, việc giảm dự trữ bắt buộc sẽ không giải phóng một nguồn tín dụng lớn ra thị trường như lý thuyết thường thấy. Đặc thù ngân hàng Việt Nam đều có một mức trần tăng trưởng tín dụng, do đó việc giảm dự trữ bắt buộc sẽ không giúp ngân hàng “bơm” thêm tiền ra thị trường mà chỉ giúp giảm chi phí vốn do tận dụng được nhiều hơn nguồn vốn tiền gửi.

|

Tiến sĩ Võ Trí Thành, Phó Viện trưởng Viện Nghiên cứu Quản lý Kinh tế Trung ương, đánh giá lợi nhuận ngành ngân hàng dần cải thiện trong bối cảnh kinh tế tăng trưởng, nhất là sau giai đoạn ngành đẩy mạnh tái cơ cấu. Tuy nhiên, nợ xấu vẫn là mối lo đối với hoạt động ngân hàng. Bởi vì, thực chất, các khoản nợ xấu bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) sau 5 năm sẽ quay lại ngân hàng và buộc ngân hàng dùng nguồn lợi nhuận để tăng trích lập dự phòng.

Việc thắt chặt quy định áp dụng Basel II được nhận định sẽ làm tăng chi phí cho các ngân hàng. Ngoài ra, một đợt hình thành nợ xấu mới đang quay trở lại, do nợ xấu mới từ các khoản vay tiêu dùng, hoặc từ nợ xấu cũ đã được tái cơ cấu, nay được định giá lại.

|

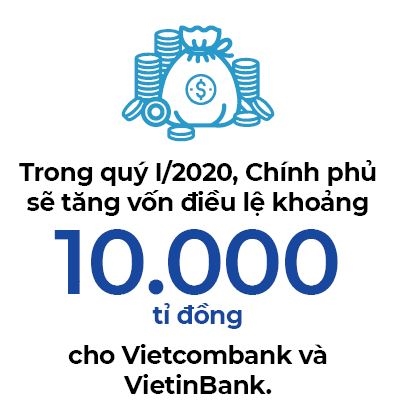

Mặc dù vậy, việc thắt chặt các quy định sẽ mang lại nhiều lợi thế cho các ngân hàng đã áp dụng tiêu chuẩn thành công tiêu chuẩn này. Thực tế, các ngân hàng tuân thủ Basel II có tăng trưởng tín dụng trung bình là khoảng 13,8%, cao hơn nhiều so với mức 9,54% của toàn hệ thống đến cuối quý III/2019. Trong quý I/2020, Chính phủ sẽ tăng vốn điều lệ khoảng 10.000 tỉ đồng cho Vietcombank và VietinBank. Còn với Agribank, toàn bộ lợi nhuận nộp ngân sách trong năm 2020 sẽ được dùng để tăng vốn điều lệ.

“Ước tính tình hình này sẽ tiếp diễn vào năm 2020, vì các ngân hàng đáp ứng tiêu chuẩn Basel II sẽ tiếp tục được cấp thêm hạn mức tín dụng và giành được nhiều thị phần hơn so với các đối thủ nhờ vốn tự có và sức khỏe tài chính mạnh mẽ hơn”, báo cáo của SSI Research viết.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)