PNB đang chuẩn bị cho quá trình sáp nhập với STB. Quá trình hoàn tất thương vụ M&A này làcâu chuyện dài mà người ngoài khó thể biết sâu được. Tuy nhiên, nhìn dưới góc độ tài chính, nhiềungười sẽ phải thốt lên đây là cuộc hôn nhân của 'hoàng từ ếch và công chúa'.

Tại sao lại là hoàng tử ếch?

Có thể khẳng định, PNB chưa bao giờ chính thức rơi vào nhóm những ngân hàng yếu kém nhưng điềubiến PNB trở thành 'hoàng tử ếch' đó chênh lệch giữa thực lực tài chính của 2 ngân hàng này.

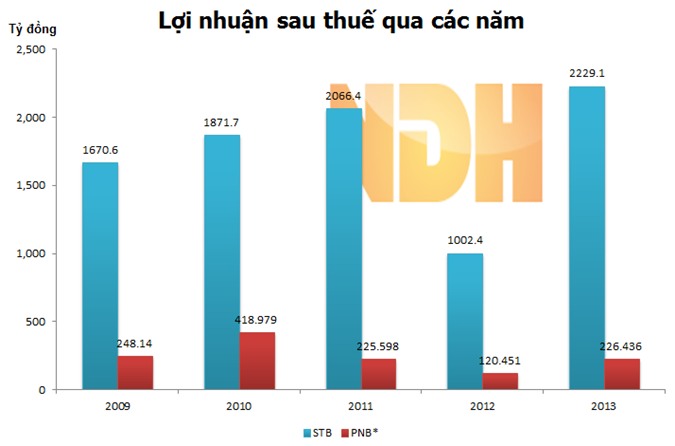

*: PNB mới có BCTC đến quý 3/2013

Với quy mô tổng tài sản lớn hơn 2 lần, lợi nhuận của STB gấp PNB từ 7-8 lần.Tính đến, hết năm 2013, lợi nhuận sau thuế của STB là gần 2.230 tỷ đồng. Trong khi đó, hiện PNBchưa công bố lợi nhuận cả năm nhưng tính đến hết tháng 9/2013, lợi nhuận của ngân hàng đạt khoảng226,43 tỷ đồng. Nếu không có gì bất ngờ đột biến, lợi nhuận của PNB sẽ thua STB 7-8 lần còn nếuthua lỗ quý 4 thì chênh lệch có thể lên đến 9-10 lần.

Không chỉ thua kém về giá trị tuyệt đối của lợi nhuận, ngay cả các chỉ số sinh lời như NIMvà ROE của PNB cũng không thể so với STB.

Theo số liệu của CTCK Vietcombank, tỷ lệ thu nhập lãi thuần (NIM- thước đo quantrọng về hiệu quả cho vay) của STB dẫn đầu và vượt cả những ngân hàng lớn như ACB, MBB, VCB,CTG.

Còn theo ước tính của Người Đồng Hành, NIM của STB thường xuyên đạt được quanh mức 5%, năm2013 là 4,97%. Trong khi đó, NIM của PNB hiếm khi vượt quá được 1%, thậm chí trong năm 2012, NIMchỉ đạt -0,59%.

Trong thương vụ PVCombank, ROE là mộttrong những yếu tố đẩy PVFC rời sàn sau hợp nhất với Western Bank do không đạt được 5%.

Trong khi đó, ROE thì có vẻ bớt chênh lệch hơn. Theo ghi nhận, STB thường xuyêncó được ROE ở mức 15% trong khi PNB có thể đạt ROE đến 6-7% nếu kết quả khả quan hơn trong quý 4.Tuy nhiên, trong khoảng 5 năm đổ lại, chỉ có đúng năm 2010, ROE của PNB đạt trên 10% còn lại đa sốđều chỉ từ 5-8%.

Duy nhất, tỷ lệ nợ xấu của PNB tỏ ra vượt trội so với STB. Tính đến hết tháng9/2013, tỷ lệ nợ xấu của PNB là 3,8%. Nếu không trích lập và phát sinh thêm nhiều nợ xấu, tỷ lệ nơxấu của PNB thậm chí còn tăng mạnh hơn và vượt xa tỷ lệ nợ xấu của STB chỉ là 1,5%.

STB được gì?

Thông thường, động cơ thường thấy trong các thương vụ M&A là tạo ra một hợp thể (synergies) cósức mạnh lớn hơn và điều này cũng khá đúng với trường hợp của STB và PNB.

Nếu thương vụ thành công, ngân hàng sau sáp nhập có vốn điều lệ gần 16.500 tỷ đồng (bằng tổng vốnđiều lệ hiện tại của Sacombank 12.425 tỷ đồng và Phương Nam 4.000 tỷ đồng).

Tổng tài sản khoảng 240.000 tỷ đồng đưa quy mô ngân hàng sau hợp nhất vượt qua ACB, MBB, EIB,Techcombank và sẽ chỉ đứng sau "4 ông lớn quốc doanh".

Tuy nhiên, lựa chọn PNB thay vì một ngân hàng có quy mô và trình độ tương xứng là một điều cầnxem lại bởi khoảng cách chênh lệch giữa 2 ngân hàng đã nêu ở trên.

Trước mắt, trong quá trình sáp nhập, STB sẽ phải giải quyết các vấn đề về mặt hệ thống, cơ cấunhân sự, quyền lợi cho cổ đông 2 bên...

Ngoài ra, vấn đề xử lý nợ xấu cũng rất quan trọng. Liệu nợ xấu của PNB chỉ ở mức 3,8% hay lớn hơnnhiều? Đây cũng là vấn đề đã xảy ra trong quá trình sáp nhập HBB và SHB. Khi đó, sau khi có báo cáokiểm toán để chuẩn bị sáp nhập, giới đầu tư mới biết tỷ lệ nợ xấu tại HBB lên đến16% và nếu trích lập đủ thì tỷ lệ này có thể lên đến 32%.

Như vậy, trong thương vụ này, 'nàng công chúa' STB có vẻ sẽ phải chịu nhiều thiệt thòi. Trongkhi đó, bên có lợi là PNB và các cổ đông của họ.

English

English

_211426573.jpg?w=158&h=98)