Sự eo hẹp của thanh khoản hệ thống dẫn tới nhiều ngân hàng thương mại đã có động thái tăng lãi suất huy động trên thị trường. Ảnh: Quý Hòa

Rủi ro vẫn hiện hữu trên thị trường tiền tệ

Số liệu công bố của Tổng cục Thống kê cho thấy kinh tế Việt Nam quý III/2018 tăng trưởng ở mức 6,88% so với cùng kỳ năm trước, cao hơn mức tăng trưởng quý II là 6,73%. Song, Viện trưởng Viện Nghiên cứu Kinh tế và Chính sách (VEPR) , PGS.TS Nguyễn Đức Thành, hôm 10.10, nói đã “xua tan các nhận định về tính giảm dần của tăng trưởng các quý trong năm 2018”.

Thế nhưng, TS Thành cũng cảnh báo những rủi ro có thể tác động lên thị trường tài chính, tiền tệ của Việt Nam vẫn hiện hữu, trong bối cảnh ASEAN có nhiều diễn biến mới, tăng trưởng của châu Âu chậm lại, đặc biệt là xung đột thương mại Mỹ và Trung Quốc chưa có dấu hiệu giảm nhiệt.

Ngoại hối biến động mạnh

Theo VEPR, việc Cục Dự trữ liên bang Mỹ (FED) tăng lãi suất lần thứ ba trong quý III cùng với những diễn biến căng thẳng thương mại Mỹ-Trung đã đẩy giá trị đồng USD tăng mạnh, làm cho các đồng tiền khác, trong đó có VND mất giá so với USD. Theo đó, tỷ giá giao dịch tại các ngân hàng thương mại vào thời điểm cuối quý III đạt 23.390 VND/USD, tăng hơn 1,7%, so với thời điểm cuối quý II.

Trong khi đó, tỷ giá trung tâm của Ngân hàng Nhà nước lại không thay đổi nhiều. Tại thời điểm cuối quý III, tỷ giá trung tâm ở mức 22.717 VND/USD, chỉ tăng 0,3% so với cuối tháng 6. Chính mức tăng chênh lệch đã dẫn tới thực tế là tỷ giá giao dịch của ngân hàng thương mại đã tiến tới rất sát mức biên độ trần 3% mà Ngân hàng Nhà nước đặt ra.

|

Cũng trong quý III, thặng dư thương mại đạt hơn 2 tỷ USD, đồng thời lượng vốn FDI tiếp tục giải ngân khá đã góp phần cùng với chính sách tiền tệ của Ngân hàng Nhà nước giữ cho tỷ giá hối đoái không thay đổi quá mạnh.

Tuy nhiên, theo số liệu từ Công ty Chứng khoán HSC, Ngân hàng Nhà nước đã phải bán ra hơn 3,7 tỷ USD từ tháng 7 tới hiện tại để ổn định tỷ giá. Trong thời gian tới nếu đồng USD tiếp tục tăng giá, việc Ngân hàng Nhà nước phải tiếp tục bán ra ngoại tệ hoặc nâng lãi suất để giữ giá đồng nội tệ có thể sẽ xảy ra, dẫn tới nhiều rủi ro cho khu vực doanh nghiệp.

Theo TS Thành, việc không có số liệu chính thức về dự trữ ngoại hối kể từ tháng 7 đặt ra những lo ngại từ công chúng về mức độ can thiệp trên thị trường ngoại hối và không gian chính sách còn lại khi dự trữ ngoại hối bị bào mòn.

Việc thông tin không minh bạch có thể tạo ra sự lo ngại của công chúng và có thể dẫn tới một cuộc đầu cơ hy vọng tỷ giá lên cao, khiến việc can thiệp càng trở nên tốn kém. Điều này cũng đặt ra yêu cầu Ngân hàng Nhà nước cần công khai số liệu với công chúng hơn để tăng tính minh bạch và uy tín điều hành thị trường của mình.

Thanh khoản hẹp, lãi suất tăng mạnh

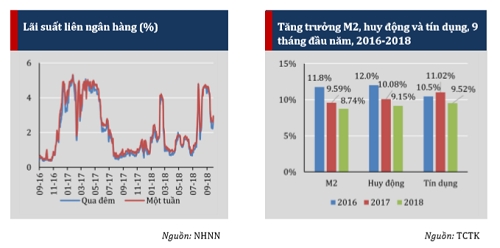

Số liệu Tổng cục Thống kê cho thấy, tính tới thời điểm 20.9.2018, tăng trưởng tín dụng đạt mức 9,52% so với tháng 12.2017, thấp hơn so với cùng kỳ hai năm trước, năm 2016 là 10,46% và 2017 là 11,02%. Cạnh đó, tăng trưởng huy động vốn của các ngân hàng thương mại đạt 9,15%, cũng thấp hơn so với cùng kỳ hai năm trước.

Theo TS Thành, chênh lệch lãi suất huy động và tín dụng là một trong những nguyên nhân dẫn tới hiện tượng thanh khoản hệ thống eo hẹp trong quý III/2018. Ngoài ra, việc Ngân hàng Nhà nước bán ra ngoại tệ để bình ổn tỷ giá cũng làm cho tổng phương tiện thanh toán tăng chậm hơn, dẫn tới thanh khoản eo hẹp.

Một hệ quả tất yếu là lãi suất trên thị trường liên ngân hàng bị đẩy lên cao, đặc biệt trong khoảng thời gian từ giữa tháng 8 tới giữa tháng 9. Lãi suất kỳ hạn qua đêm và một tuần nhiều thời điểm đã tiệm cận mức 4,70%, cao hơn khá nhiều cả hồi cận Tết Nguyên đán 2018.

Viện trưởng VEPR cho rằng, sự eo hẹp của thanh khoản hệ thống dẫn tới nhiều ngân hàng thương mại đã có động thái tăng lãi suất huy động trên thị trường. Lãi suất liên ngân hàng chỉ giảm từ giữa tháng 9 và kết thúc quý III ở mức 2,89% và 2,95% lần lượt với kỳ hạn qua đêm và một tuần.

Thêm nữa, trong quý III, Thống đốc Ngân hàng Nhà nước đã ra Chỉ thị 04 với định hướng kiểm soát chặt tín dụng trong các lĩnh vực rủi ro như bất động sản hay BOT và tập trung vào lĩnh vực sản xuất. “Động thái siết tín dụng này khiến cho mục tiêu tăng trưởng tín dụng 17% của năm 2018 là khó khả thi khi 9 tháng mới chỉ tăng 9,52%”, TS Thành nhận xét.

Dù vậy, theo TS Thành, đây có thể là việc làm cần thiết để kìm hãm sự tăng trưởng quá nóng trong lĩnh vực như bất động sản cũng như kiểm soát lạm phát. Đồng thời, do tăng trưởng kinh tế nhiều khả năng vượt xa chỉ tiêu 6,5-6,7% Quốc hội đặt ra, các ngân hàng thương mại không còn chịu áp lực phải bơm tiền ra để kích thích nền kinh tế.

|

Đồng USD ngày càng mạnh lên khi FED liên tục nâng lãi suất, khiến cho tỷ giá VND/USD sẽ tiếp tục có những biến động tương đối mạnh như thời gian qua. TS Thành cảnh báo, việc tiếp tục sử dụng dự trữ ngoại hối hoặc nâng lãi suất để ổn định giá trị đồng VND trong ngắn hạn đều có thể dẫn tới những rủi ro cho nền kinh tế.

Theo ông, trên thực tế lượng dự trữ ngoại hối của Việt Nam còn tương đối mỏng tính theo tuần nhập khẩu, nên việc can thiệp có quy mô hạn chế. Tiếp đó, việc tăng lãi suất sẽ dẫn tới những hệ lụy cho doanh nghiệp trong năm 2019 và 2020. Do đó, việc chủ động giảm giá VND một cách khéo léo giữa mức mất giá của Nhân dân tệ so với USD là cần thiết để Việt Nam thích ứng trong xung đột thương mại Mỹ - Trung.

Ngoài ra, Việt Nam cần tranh thủ nỗ lực tạo thêm dư địa chính sách để tăng sức chịu đựng trước những rủi ro sắp tới từ môi trường toàn cầu. Đó là việc tiếp tục giảm thâm hụt ngân sách, tăng thặng dư thương mại, cải thiện môi trường kinh doanh và thủ tục hành chính, sắp xếp lại bộ máy nhà nước.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)