Proconco: Miếng ngon khó nuốt?

Không phải cứ rót vốn vào các công ty tốt là có thể an tâm chờ thành quả. Trường hợp Tổng Công ty Thủy sản Việt Nam (Seaprodex) triệu tập Ðại hội Cổ đông bất thường (24.8.2015) và quyết định thoái vốn khỏi Công ty Cổ phần Việt-Pháp sản xuất thức ăn gia súc (Proconco) là minh chứng cho thấy mọi đầu tư luôn có rủi ro.

Seaprodex đã rót vốn và trở thành cổ đông chính của Proconco kể từ khi Proconco mới chuyển đổi từ hình thức liên doanh sang công ty cổ phần (năm 2008). Proconco là doanh nghiệp chỉ đứng sau CP Group, Cargill về thị phần thức ăn chăn nuôi tại Việt Nam và nổi danh với thương hiệu cám Con Cò suốt hơn 20 năm qua. Sản phẩm của Proconco được phân phối trên khắp 63 tỉnh thành, tới hơn 500 điểm bán hàng. Nhiều năm qua, Proconco đạt doanh thu trên 10.000 tỉ đồng và tăng trưởng đều đặn với tốc độ trung bình khoảng 25% mỗi năm.

Kết quả kinh doanh ấn tượng này cùng vị thế của Proconco trong ngành thức ăn chăn nuôi đã giúp khoản đầu tư của Seaprodex tại Proconco tỏa sáng. Cuối năm 2014, giá trị đầu tư vào Proconco của Seaprodex đạt gần 582 tỉ đồng tính theo giá trị sổ sách, chiếm hơn 50% tổng giá trị các khoản đầu tư của Công ty. Vì thế, dù không tiết lộ mức cổ tức chi tiết nhưng nhìn vào con số 210 tỉ đồng doanh thu cổ tức năm 2014 của Seaprodex, nhà đầu tư có thể hiểu mức đóng góp từ khoản đầu tư tại Proconco là không nhỏ. Nhờ nguồn thu này, Seaprodex bù đắp được những khoản lỗ do giá vốn hàng bán cao hơn doanh thu thuần. Theo báo cáo tài chính năm 2014, đầu tư vào Proconco còn giúp Seaprodex gia tăng giá trị đầu tư lên thêm 174,7 tỉ đồng nhờ được chia cổ phiếu thưởng gấp đôi.

Vì thế, một số cổ đông đã bất ngờ khi biết Seaprodex sẽ bán toàn bộ 34,9 triệu cổ phần Proconco, tương đương 17,47% vốn tại Proconco. Họ phản đối quyết liệt, thể hiện trong việc 21% cổ phần có quyền biểu quyết không đồng ý thông qua quyết định trên. Bởi điều này đồng nghĩa Seaprodex sẽ từ bỏ quyền lợi của mình tại Proconco, không còn là cổ đông lớn thứ 3 tại Proconco nữa. Cổ đông Nguyễn Khái Hưng còn nhấn mạnh, ông quan tâm và mua cổ phần Seaprodex trong đợt IPO cuối năm 2014 là vì Seaprodex có đầu tư vào Proconco. Theo ông, đây là khoản đầu tư tốt và Seaprodex nên tiếp tục duy trì miếng bánh này. Phía Seaprodex cũng thừa nhận, Công ty thấy tiếc khi phải rút lui nhưng Seaprodex cần thoái vốn nếu muốn đảm bảo tốt nhất quyền lợi cổ đông.

|

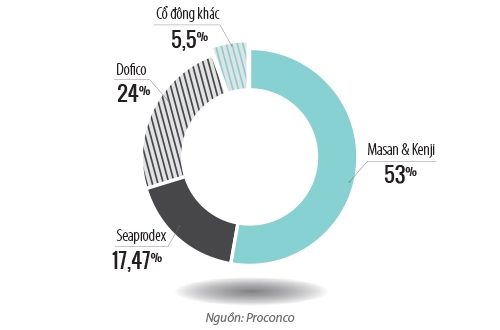

| Cơ cấu cổ đông của Proconco |

Theo nhận định của Seaprodex, kể từ khi Masan quay trở lại đầu tư vào Proconco, tình hình ở Proconco đã có những chuyển biến về chiến lược phát triển, hướng đến mô hình 3F (Feed-Farm-Food). Với định hướng mới này, nhóm Masan dự kiến sẽ liên kết sáp nhập Proconco với Công ty Dinh dưỡng Nông nghiệp Quốc tế (ANCO) và cổ đông của Proconco sẽ không nhận được cổ tức trong vòng 5 năm tới.

Những ý định này sẽ sớm được triển khai một khi Masan gia tăng thêm quyền chi phối ở Proconco. Nguồn tin của Seaprodex cho biết, Tổng Công ty Công nghệ Thực phẩm Đồng Nai (Dofico - cổ đông lớn thứ 2 của Proconco), đang nắm 24% vốn ở Proconco đã chủ trương thoái 17,5% vốn tại Proconco. Nếu Masan tiến hành mua lại số cổ phần này, nhóm cổ đông Masan sẽ nâng tỉ lệ sở hữu tại Proconco từ mức 53% lên 70% vốn điều lệ và toàn quyền quyết định mọi chiến lược ở Proconco. Nghĩa là giá trị đầu tư của Seaprodex ở Proconco sẽ suy giảm một nửa dưới tác động của sáp nhập. Khi đó, Seaprodex sẽ phải tạm quên đi quyền lợi của mình bởi Proconco không chia cổ tức. Nhưng 5 năm là mốc thời gian quá dài để một công ty dựa nhiều vào khoản sinh lời trong đầu tư như Seaprodex có thể tiếp tục theo đuổi.

Nếu tính cả Dofico, Viện Khoa học Kỹ thuật và Viện Chăn nuôi thuộc Bộ Nông nghiệp và Phát triển Nông thôn, thì đã có 4 trong tổng số 9 cổ đông của Proconco công khai ý định thoái vốn khỏi Proconco. Vì thế, để đảm bảo thoái vốn được giá và thành công, Seaprodex cần nhanh chân hơn Dofico.

Seaprodex dự kiến sẽ bán cổ phần Proconco với giá tối thiểu bằng giá trị sổ sách cuối năm 2014, tức ở mức giá 16.650 đồng/cổ phần. Đây là mức giá giảm 35,7% so với mức mà Masan từng định giá cho Proconco. 3 năm trước, khi lần đầu tiên tham gia vào Proconco, Masan đã chi ra 96 triệu USD để mua lại 40% vốn ở Proconco từ Prudential. Cuối năm 2014, Masan đã bán lại khoản đầu tư này với mức giá hơn gấp đôi.

Lần thứ 2 trở lại với Proconco (tháng 4.2015), Masan không đi theo cách lập công ty riêng mua cổ phần mà sở hữu Proconco thông qua một công ty khác. Với việc mua lại 99,99% cổ phần ở Công ty Sam Kim và đổi tên Sam Kim thành Masan Nutri-Science, Masan không chỉ nắm giữ 52% cổ phần ở Proconco mà còn nắm 70% cổ phần ở ANCO.

Nắm giữ cổ phần chi phối ở 2 trong số 10 công ty thức ăn chăn nuôi lớn nhất Việt Nam, Masan có trong tay nền tảng lớn trong ngành thức ăn chăn nuôi. Mục đích của Masan là tấn công và giữ vị trí đầu ngành trong lĩnh vực thức ăn chăn nuôi chứ không còn đầu tư tài chính đơn thuần như trước. Masan cũng đặt kế hoạch doanh thu của Masan Nutri-Science trong năm 2015 sẽ là 1 tỉ USD.

Với mục tiêu đó, Masan luôn tìm cách gia tăng quyền kiểm soát tại Proconco để toàn quyền quyết định mọi chiến lược liên quan. Lãnh đạo Seaprodex chia sẻ với cổ đông rằng Masan từng đặt vấn đề mua lại cổ phiếu Proconco nhưng Công ty không đồng ý. Bây giờ, khi Seaprodex muốn bán thì Masan lại có nhiều cơ hội lựa chọn hơn. Masan đang trên cơ trong tương quan giao dịch và tập đoàn này có thể ép bên bán nếu muốn.

Proconco hoạt động trong ngành có quy mô 6 tỉ USD, lại trong tốp dẫn đầu và đang kinh doanh tăng trưởng. Đầu tư vào Proconco, Seaprodex khó lòng hình dung có lúc mình lại lâm vào tình thế “đi cũng dở, ở không xong”. Nhưng với sự xuất hiện của Masan cùng những ý định và can thiệp của họ, không riêng Seaprodex mà các cổ đông khác tại Proconco đều bị rơi vào thế khó.

Các công ty hoạt động trong những ngành tăng trưởng mạnh và có kết quả kinh doanh tươi sáng như Proconco thường là đối tượng bị dòm ngó trong các hoạt động mua bán sáp nhập doanh nghiệp (M&A). Một khi đổi chủ, tình hình và chiến lược hoạt động của công ty cũng sẽ thay đổi. Các thay đổi này không phải luôn tốt cho cổ đông và đây là một dạng rủi ro mà cổ đông cần tính đến.

Thùy Ngọc

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)