Do áp lực lạm phát vẫn hiện hữu, ít nhất là trong nửa đầu năm 2023, SSI Research cho rằng Ngân hàng Nhà nước có thể tiếp tục thắt chặt tiền tệ trong thời gian tới. Ảnh: TL.

Nợ xấu xấu hơn

Mới đây, VietinBank rao bán khoản nợ hơn 900 tỉ đồng của Công ty Cổ phần ĐTK và Công ty Cổ phần Thức ăn chăn nuôi Trung ương. Theo đó, tài sản đảm bảo của các công ty này, bao gồm cả đàn gà 3 thế hệ và trứng gà được mang ra bán đấu giá.

Câu chuyện đấu giá nợ chưa từng có này cho thấy tình hình xử lý nợ xấu của các ngân hàng đang trở thành vấn đề nóng trên thị trường tài chính. Đặc biệt trong bối cảnh thị trường bất động sản đi xuống, thanh khoản sụt giảm đã tác động rõ rệt đến hoạt động xử lý nợ của các ngân hàng. Nhiều chủ đầu tư bất động sản đang gặp nhiều khó khăn với lượng hàng tồn kho tăng, doanh số bán hàng giảm và chịu áp lực đáng kể về dòng tiền ngắn hạn khi một số trái phiếu sắp đến ngày đáo hạn.

|

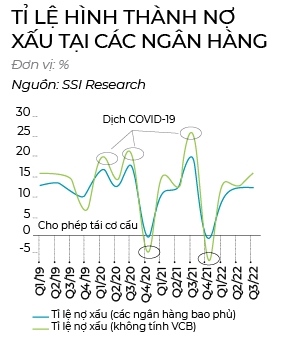

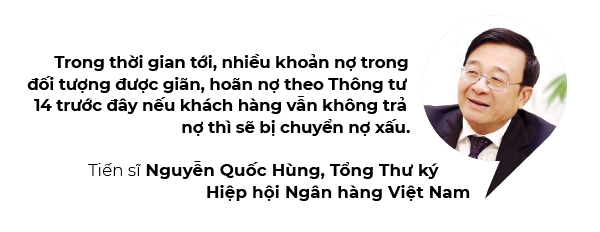

Tiến sĩ Cấn Văn Lực, chuyên gia tài chính - ngân hàng, cho rằng các ngân hàng đẩy mạnh phát mại tài sản đảm bảo trong lúc này cũng khó khăn vì tài sản đảm bảo đa phần là bất động sản, trong khi thị trường này đang trầm lắng. Dự đoán về thị trường trong thời gian tới, Tiến sĩ Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, cho rằng: “Nợ xấu sẽ có xu hướng tăng cao trong thời gian tới”. Bởi vì nhiều khoản nợ trong đối tượng được giãn, hoãn nợ theo Thông tư 14 trước đây nếu khách hàng vẫn không trả nợ thì sẽ bị chuyển thành nợ xấu.

Số liệu báo cáo tài chính quý II/2022 của 27 ngân hàng cho thấy, tính đến ngày 30/9/2022, tổng nợ xấu nội bảng của 27 ngân hàng gần 129.800 tỉ đồng, tăng 28,4% so với đầu năm. Không chỉ các ngân hàng trung và nhỏ, nợ xấu cũng có xu hướng tăng mạnh tại nhiều ngân hàng lớn như BIDV (48,6%), Vietcombank (47%) hay ACB (44,9%)...

Thực tế cũng cho thấy, số lượng ngân hàng có tỉ lệ bao phủ nợ xấu trên 100% ngày càng gia tăng. Các ngân hàng có tỉ lệ bao phủ nợ xấu lên 200% khá phổ biến, trong đó đáng chú ý nhất là Vietcombank với tỉ lệ bao phủ nợ xấu hơn 500%. Những ngân hàng có chiến lược phòng thủ và sở hữu tỉ lệ bao phủ nợ xấu cao sẽ có khả năng duy trì mục tiêu kép là tăng trưởng lợi nhuận và chất lượng tài sản tốt.

|

Theo Tiến sĩ Lê Duy Bình, Giám đốc Điều hành Economica Vietnam, khi các chính sách hỗ trợ doanh nghiệp như chính sách giãn, hoãn, cơ cấu lại khoản nợ đã hết hiệu lực mà doanh nghiệp chưa phục hồi kịp sau 2 năm dịch bệnh, dẫn đến khả năng trả nợ ngân hàng tiếp tục khó khăn. Tỉ lệ nợ xấu tăng, buộc ngân hàng phải tăng dự phòng bù đắp rủi ro, từ đó tăng chi phí, ăn vào lợi nhuận. “Bối cảnh trên khiến tỉ lệ thu nhập lãi thuần NIM của ngân hàng đang có xu hướng co lại, mỏng dần so với trước đây”, Tiến sĩ Lê Duy Bình nhận định.

Theo thống kê, NIM quý III/2022 của một số ngân hàng giảm so với cùng kỳ năm 2021 như VPBank giảm 0,96%, TPBank giảm 0,28%, Bac A Bank giảm 0,14%, Techcombank giảm 0,13%, ACB giảm 0,03%... Áp lực của nhiều ngân hàng duy trì NIM đang ngày càng khó khăn khi mặt bằng lãi suất huy động tăng, mà lãi suất cho vay khó tăng theo.

Theo phân tích của Công ty Chứng khoán Yuanta Việt Nam, ngân hàng có tỉ lệ LDR (tổng cho vay/tổng huy động) thấp hoặc các ngân hàng có tỉ lệ vốn ngắn hạn cho vay trung, dài hạn thấp sẽ ít chịu áp lực về NIM hơn. Đặc biệt, các ngân hàng có tỉ lệ tiền gửi không kỳ hạn (CASA) cao sẽ chống chịu tốt hơn trước tác động của xu hướng gia tăng chi phí vốn. Mặt khác, những ngân hàng có trình độ quản lý, ứng dụng công nghệ tốt cũng giúp giảm chi phí hoạt động.

|

| Áp lực của nhiều ngân hàng duy trì NIM đang ngày càng khó khăn khi mặt bằng lãi suất huy động tăng, mà lãi suất cho vay khó tăng theo. Ảnh: TL. |

Dự báo lợi nhuận ngành ngân hàng năm 2023 được SSI Research điều chỉnh thành 231.000 tỉ đồng (tăng 10% so với cùng kỳ, giảm từ mức tăng 17% so với cùng kỳ trong báo cáo trước đây của tổ chức này). Do áp lực lạm phát vẫn hiện hữu, ít nhất là trong nửa đầu năm 2023, SSI Research cho rằng Ngân hàng Nhà nước có thể tiếp tục thắt chặt tiền tệ trong thời gian tới.

Theo đó, lãi suất huy động và cho vay có thể sẽ tiếp tục tăng trong năm tới. Nợ xấu cũng sẽ tăng lên 1,76% (so với 1,46% năm 2022 và 1,26% năm 2021); tỉ lệ bao phủ nợ xấu sẽ giảm từ 156% vào năm 2022 xuống còn 126% vào cuối năm 2023. Mặc dù vậy, lãi suất tăng sẽ giúp ngành ngân hàng tăng trưởng huy động nhanh hơn (13,8%), giúp thanh khoản hệ thống trở nên lành mạnh hơn.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)