Nợ xấu trở lại?

Ngân hàng Thương mại Cổ phần Sài Gòn Công Thương (Saigonbank) mới đây cho hay, tỉ lệ nợ xấu của ngân hàng này chiếm đến 6,48% tổng dư nợ, với quy mô 897 tỉ đồng. Với ở một ngân hàng có quy mô nhỏ như Saigonbank, quy mô nợ xấu này về tuyệt đối cũng không lớn trên thị trường, nhưng lại quá cao về tỉ lệ tuyệt đối.

DƯ NỢ XẤU TĂNG CAO

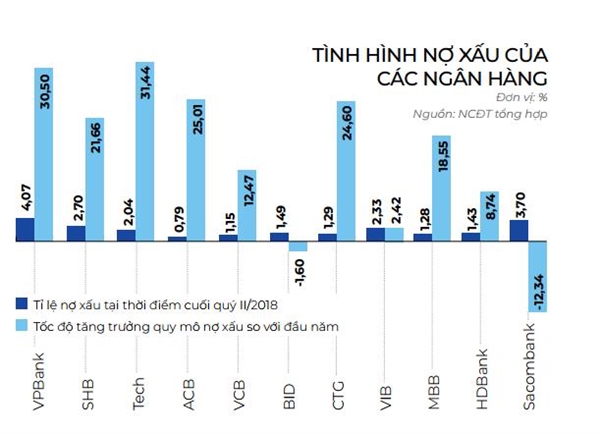

Nhiều ngân hàng khác cũng đối mặt với tình trạng chung là quy mô nợ xấu đang tăng lên đáng kể. Cùng với tăng trưởng cho vay, số dư nợ xấu tại nhiều ngân hàng tăng cao và có tới 12/17 ngân hàng có tỉ lệ nợ xấu tăng so với cuối năm trước. Thống kê số liệu từ báo cáo tài chính của 15 ngân hàng niêm yết cho thấy tổng nợ xấu tăng 9,8% về quy mô so với thời điểm đầu năm.

Đáng chú ý hơn, tổng số nợ nhóm 5, tức nợ có khả năng mất vốn, tăng đến 17,9%, chiếm 54% tổng dư nợ, tăng gần 2 điểm phần trăm so với hồi đầu năm. Ở nhóm các ngân hàng niêm yết, VPBank hiện là ngân hàng có tỉ lệ nợ xấu cao, chiếm gần 4,07% trên tổng cho vay, trong khi cùng kỳ năm ngoái ở mức gần 3,4%.

|

Theo báo cáo tài chính hợp nhất, tăng trưởng tín dụng của VPBank tăng 8,9%, trong khi quy mô nợ xấu tăng 30,5%. Quy mô nợ xấu đang tăng nhanh ở nhiều ngân hàng khác.

Chẳng hạn như tại SHB, mặc dù chi phí dự phòng trong 6 tháng đầu năm giảm so với cùng kỳ, nhưng quy mô nợ xấu tăng gần 21,7% so với hồi đầu năm, đẩy tỉ lệ nợ xấu của ngân hàng từ mức 2,33% cùng kỳ lên mức gần 2,7%.

Diễn biến cũng tương tự ở ngân hàng Techcombank hay ACB. Nhưng con số trước đó cho thấy tỉ lệ nợ xấu trên thị trường đang có diễn biến tích cực hơn. Mới đây, tại diễn đàn M&A Việt Nam, cập nhật từ lãnh đạo Chính phủ cho biết, tỉ lệ nợ xấu toàn ngành đã giảm từ mức 10,08% vào đầu năm 2016, giảm xuống còn 6,9% tính đến tháng 6.2018.

Trong khi đó, báo cáo của Công ty Chứng khoán Sài Gòn (SSI) cho biết tỉ lệ nợ xấu “thực” (bao gồm cả nợ xấu theo báo cáo của ngân hàng, nợ xấu bán cho Công ty Quảng lý tài sản các tổ chức tín dụng VAMC và các khoản nợ tái cấu trúc), đã giảm từ mức 12,4% trong năm 2015, về còn 8,4% vào năm 2016 và 7,5% vào năm 2017.

Mục tiêu của Chính phủ là đưa tỉ lệ này về dưới mức 3% vào năm 2020, nhưng không bao gồm các ngân hàng “0 đồng” và các nhà băng đang có chương trình tái cấu trúc riêng. Tỉ lệ nợ xấu tăng trở lại rõ ràng có thể làm chậm đi quá trình tái cấu trúc này. Phó Thủ tướng Chính phủ Vương Đình Huệ cho biết, để giải quyết căn bản tình trạng nợ xấu, cần tiếp tục xử lý vấn đề sở hưu chéo, nghiêm cấm các hành vi ngân hàng cho vay các công ty tập đoàn có chung một chủ sở hưu chi phối, nhất là đối với các dự án đầu tư ở nước ngoài.

PHÂN HÓA NỢ XẤU

Một điều đáng lưu ý là trong nhóm các ngân hàng niêm yết có tỉ lệ nợ xấu cao, trường hợp của VPBank và Sacombank là khác nhau. Một bên đang cố gắng tạo “nợ tốt” để tăng trưởng, còn một bên xử lý “tồn dư” quá khứ. Với đặc thù doanh thu và lợi nhuận đóng góp gần nửa từ mô hình tín dụng tiêu dùng, có tỉ lệ nợ xấu cao với số lượng lớn các khoản vay nhỏ, báo cáo tài chính của VPBank ghi nhận tỉ lệ nợ xấu cao hơn so với các ngân hàng niêm yết khác.

Tuy nhiên, đa phần là khoản vay xếp vào nhóm 3, tức nợ quá hạn, chiếm đến hơn 59% tổng số nợ xấu. Trong khi đó, tỉ trọng nợ nhóm 3 ở các ngân hàng khác lại thấp hơn, chẳng hạn như SHB là 30%, Techcombank là 26%. Còn đại diện Saigonbank lại cho hay, nợ xấu chủ yếu đến từ hoạt động kinh doanh của doanh nghiệp còn khó khăn. Tuy nhiên, lãnh đạo ngân hàng cũng khẳng định hầu hết các khoản nợ xấu đều có tài sản đảm bảo và có khả năng thu hồi.

|

Ngân hàng cũng hiện đang ở trong quá trình tái cơ cấu, xử lý nợ xấu trong giai đoạn năm 2016-2020. Hiện tại, VAMC vẫn đang tích cực đẩy nhanh quá trình bán đấu giá tài sản được các ngân hàng chuyển qua. Mới đây là bất động sản, cổ phiếu của đại

gia Phú Yên Thuận Thảo. Ở phía ngược lại, các tổ chức tín dụng mới đây chủ động mua cả nợ xấu của chính mình để tự xử lý, chẳng hạn như VietinBank công bố mua lại toàn bộ nợ xấu đã bán VAMC.

Vì vậy, danh sách nhưng ngân hàng xóa sạch nợ tại VAMC đã ghi nhận thêm VietinBank, bên cạnh 5 ngân hàng khác là Vietcombank, Techcombank, MBBank, ACB và VIB. Ảnh hưởng từ nợ xấu tăng lên cũng khiến các ngân hàng đẩy mạnh việc trích lập. Tuy nhiên, báo cáo lợi nhuận trong 6 tháng đầu năm vẫn ghi nhận ở mức kỷ lục. Có thể nói, đây là thời kỳ các ngân hàng “mạnh dạn” thể hiện nhưng khoản nợ xấu trên bảng cân đối kế toán, một điều khác biệt với giai đoạn trước.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)