Quy mô nợ xấu của các ngân hàng niêm yết tăng 48,5% so với cùng kỳ trong quý I/2024 trong khi chi phí trích lập dự phòng chỉ tăng nhẹ 5,4%. Ảnh: Quý Hòa.

Nợ xấu liệu có phình to?

Số liệu từ Công ty Chứng khoán MB (MBS), tổng thu nhập hoạt động các ngân hàng niêm yết trong quý I/2024 tăng khiêm tốn 7,6% so với cùng kỳ, trong đó thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 8,1% và 5,6% so với cùng kỳ.

MBS ước tính cuối quý I/2024 tăng trưởng tín dụng của các ngân hàng niêm yết chỉ đạt 1,9% so với đầu năm, thấp hơn nhiều so với con số 3,9% cùng kỳ. Biên lợi nhuận NIM trung bình toàn ngành trong quý I/2024 ở mức 3,4%, giảm 20 điểm cơ bản so với cùng kỳ và giảm 9 điểm cơ bản so với quý IV/2023.

|

| Ảnh: MBS. |

Đáng chú ý, chất lượng tài sản của các ngân hàng cho thấy một bức tranh không mấy tích cực về nợ xấu. Dữ liệu thống kê của NCĐT tại 5 ngân hàng có vốn hóa lớn nhất thị trường (tại thời điểm cuối tháng 4/2024) cho thấy, quy mô nợ nhóm 3, 4, 5 tại các ngân hàng lớn có xu hướng tăng trong quý I với mức tăng 12,2% so với hồi cuối năm 2023. Trong đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) có xu hướng tăng mạnh nhất (hơn 23%), trong khi nợ nhóm 5 (nợ có khả năng mất vốn) cũng tăng tới 9,6% so với cuối năm 2023.

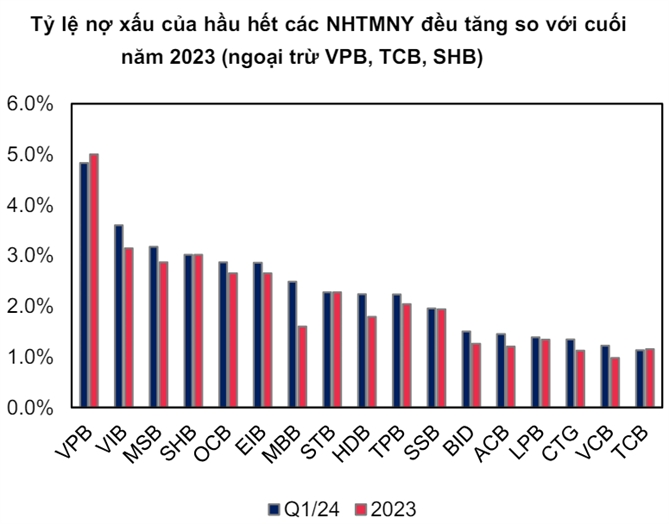

Ở bức tranh rộng hơn, số liệu của MBS cho thấy NPL trung bình của các ngân hàng niêm yết ở mức 2,17% tại thời điểm cuối quý I/2024, tăng nhẹ với con số 1,93% cuối 2023, thấp hơn 7 điểm cơ bản so với mức đỉnh trong quý III/2023.

Thống kê của MBS cũng chỉ ra tỉ lệ nợ nhóm 2 cũng tăng nhẹ lên mức 2,1% so với 1,94% cuối năm 2023. Quy mô nợ xấu của các ngân hàng niêm yết tăng 48,5% so với cùng kỳ trong quý I/2024 trong khi chi phí trích lập dự phòng chỉ tăng nhẹ 5,4% khiến tỉ lệ bao nợ xấu (LLR) suy giảm đáng kể. LLR trung bình chỉ đạt 87,5% cuối quý I/2024, giảm đáng kể so với mức 94,6% cuối 2023 và 120,7% cuối quý I/2023.

|

Chia sẻ với NCĐT, bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu, Công ty Chứng khoán MB (MBS) cho hay, quý I/2024 cho thấy nợ xấu và nợ nhóm 2 của các ngân hàng đều tăng trở lại so với cuối năm 2023, trong khi đó thì tỉ lệ bao phủ nợ xấu lại giảm so với hồi đầu năm.

“Tôi cho rằng chất lượng tài sản của các ngân hàng đang có dấu hiệu suy giảm. Tuy nhiên, tôi không cho rằng nợ xấu có khả năng sẽ xấu hơn ít nhất là trong năm nay”, bà Hiền chia sẻ.

Đại diện của MBS lý giải, do tín dụng tăng trưởng trong 3 tháng đầu năm còn yếu, tín dụng toàn ngành chỉ tăng trở lại trong tháng 3, và 3 tháng đầu năm 2024 chỉ tăng nhẹ gần 1% so với cuối năm 2023.

“Tôi cho rằng khi tín dụng tăng trưởng mạnh mẽ trở lại trong những tháng sau nhờ việc giảm lãi suất cho vay sẽ giúp tỉ lệ nợ xấu và nợ nhóm 2 cải thiện hơn. Ngoài ra, Thông tư 02 của Ngân hàng Nhà nước được gia hạn thêm 6 tháng, sẽ hết hạn vào 31/12/2024 cũng sẽ giúp các ngân hàng có thêm thời gian để xử lý nợ xấu và giúp nợ xấu không bị phình to ra trong năm nay”, bà Hiền chia sẻ.

Có thể bạn quan tâm

Tăng lãi suất sẽ không làm làm chệch hướng quá trình phục hồi kinh tế

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)